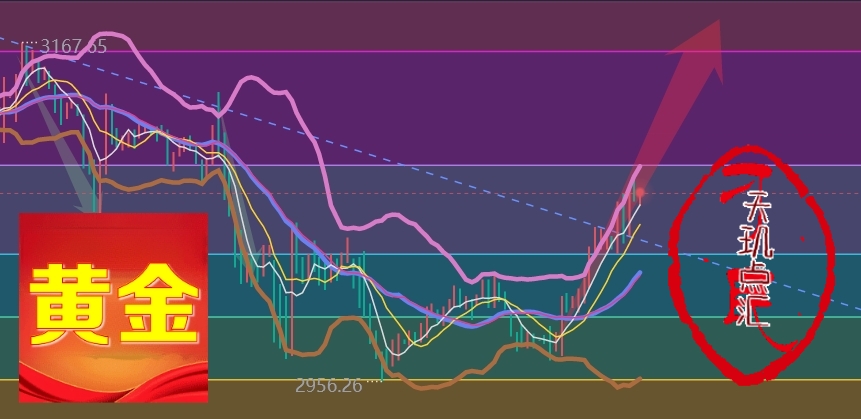

回顾金价涨跌历程,现货黄金与伦敦金后市走向几何?

半世商潮战未休,亦经沧海亦经秋;纵横金界凭才智,砥砺真功且炼眸。——天玑点汇

微信:CFA0224/(备用)USD1107

现货黄金未来走势展望

天玑点汇分析认为,回顾历史,黄金价格走势深受全球政治经济格局变迁影响。

1971-1980年,布林顿森林体系崩溃,美元与黄金脱钩,美元贬值推动金价从35美元飙升至850美元;

1980-1982年,美联储激进加息(最高达20%),美元走强,金价随之从850美元回落至300美元;

2008-2011年,美联储印钞引发美元贬值,叠加欧债危机,资金涌入黄金市场,金价从700美元涨至1921美元;

2013-2014年,美联储退出量化宽松、加息预期升温,欧债危机结束经济复苏,金价从1800美元降至1200美元;

2020-2021年,全球央行放水及疫情封锁引发市场恐慌,金价从1500美元涨至2075美元;

2021-2022年,美联储激进加息,美元指数创20年新高,金价从2000美元跌至1600美元;

2022年至今,俄乌冲突、地缘政治冲突不断,叠加美联储降息预期,金价从1850美元涨至3167美元。

结合当下局势,未来现货黄金走势展望如下:【每天群 内实时行情分析,每日现 价 单3单以上,综合胜率90%以上,免费一对一针对性解T,欢迎前来!文章/尾/天玑点汇/咨询】。

一、上行因素显著

(一)地缘政治风险持续推高避险需求

俄乌冲突久拖未决,全球多地地缘政治局势暗流涌动。天玑点汇指出,只要地缘政治紧张局势得不到根本性缓解,市场避险情绪便会居高不下,投资者将持续把黄金作为避险资产配置的首选,源源不断的资金流入将有力推动黄金价格上涨。

(二)货币政策宽松助力金价上扬

市场普遍预计,2025年美联储将降息75-100个基点。天玑点汇分析,实际利率下降会降低持有黄金的机会成本,刺激投资者增加黄金持有量。同时,美国财政赤字不断扩大,特朗普政府贸易政策不确定性增加,或导致美元走弱。美元与黄金通常呈负相关关系,美元疲软将进一步为黄金价格上涨创造有利条件。此外,全球主要经济体经济增长乏力,宽松货币政策盛行,市场流动性大幅增加,也将从侧面推动黄金价格上升。

(三)央行购金热情高涨提供支撑

全球央行持续增持黄金以分散外汇储备风险。2024年前三季度,全球央行净买入694吨黄金,创下历史新高,且这一趋势有望在2025年延续。天玑点汇观察到,中国、印度及新兴市场央行购金需求尤其强劲,央行大规模的购买行为,犹如坚实后盾,对黄金价格形成有力支撑。

(四)通胀与债务问题刺激黄金投资

美国存在再通胀风险,全球债务水平持续攀升,投资者为对冲货币贬值和信用风险,纷纷将目光投向黄金。天玑点汇认为,当通货膨胀预期上升,黄金作为实物资产,价值相对稳定,能有效抵御通胀带来的货币贬值,自然吸引更多投资者入场买入。

二、下行风险不可忽视

(一)美元反弹可能抑制金价

若美国经济数据超预期,或美联储推迟降息,美元有望走强。天玑点汇提醒,历史经验表明,当美联储加息或市场对美国经济预期向好,美元升值往往会对黄金价格形成*。

(二)消费需求疲软影响金价

黄金首饰消费因高金价受到明显抑制。2024年,中国黄金首饰销量同比下降24.69%,这可能在一定程度上抵消投资需求增长带来的利好。黄金首饰消费作为黄金需求的重要部分,若持续低迷,将不可避免地对黄金价格产生负面影响。

(三)技术性回调引发价格波动

金价处于历史高位后,短期获利盘了结可能引发市场波动。天玑点汇表示,当黄金价格上涨过快,投资者倾向于卖出黄金锁定利润,从而导致黄金价格出现短期回调。

三、未来走势预判

总体而言,天玑点汇综合多方因素分析,多数机构认为2025年黄金价格将延续涨势,但相比2024年的大幅增长,涨幅可能更为温和。长期来看,只要全球经济和政治不确定性犹存,货币信用风险高企,黄金的货币属性和避险属性将持续凸显,长期上涨趋势有望延续。不过,投资者务必密切关注美联储政策转向、地缘局势缓和等潜在利空因素,以及市场短期波动,合理规划资产配置,以应对复杂多变的黄金市场。

投资之行,风险本可控,失控的投资才如脱缰野马,肆意狂奔。切勿怀揣侥幸心理去挑衅市场行情,运气偶尔眷顾,撞上一次已属难得,切不可再幻想第二次。务必学会止损,在投资的天平上,止损的重要性远超止盈,毕竟任何时刻,保住本金都是首要任务,盈利则位居其次。止损的终极目标在于留存实力,提升资金的使用效率,防止小失误演变成无可挽回的大错,甚至致使全盘皆输。止损虽无法杜绝风险,却能有效规避更大的意外风险,因此,止损技巧堪称每位投资者必备的 “防身术”。止损宛如投资的生命线,切不可因贪恋小利而因小失大,最终追悔莫及。请铭记,当你真正掌握控制风险的诀窍时,便是开启扭亏为盈大门之时。 在投资的浪潮中,情绪管理亦是关键。冲动犹如暗礁,常常在不经意间使投资之舟触礁沉没。不要被一时的涨势冲昏头脑而盲目追高,也不要因短暂的下跌陷入恐慌匆忙抛售。要知道,市场如波涛起伏,有涨必有跌,有跌亦会有涨。理性判断,冷静决策,才能在潮起潮落间,稳稳驾驭投资之船。情绪管理并非压抑情感,而是合理引导,让理智主导投资行为。当你能够自如掌控情绪,不被市场的表象所左右,便向成功投资迈出了坚实的一步。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56