东莞证券更新招股书:2024年业绩恢复增长

近期,东莞证券再次更新了A股上市招股说明书,并披露了最新的财务数据。

早在2015年6月东莞证券就提交了A股上市申请,并获得了受理,2017年公司主动中止了IPO申请,直到2022年2月公司才成功通过首发审核。随着注册制全面推行,2023年3月公司向深交所递交IPO平移申请。若从2015年首次提交IPO申请算起,东莞证券的IPO之路已经走过了近10年。

从业绩来看,2022年和2023年的营收净利润持续下降,2024年经纪业务手续费净收入的大幅增长也带动了整体业绩的增长。2025年一季度,东莞证券预计业绩继续大幅增长。

截至2024年末,公司净资本较上年末出现明显提升,主要风险控制指标均满足监管要求,但流动性覆盖率下降较为明显。

招股书显示,东莞证券拟将全部募资金用于补充资本金,支持主营业务发展的同时,提升抗风险能力。

第一大股东或将变更

公开信息显示,东莞证券最早成立于1988年6月22日,注册资本15亿元,2014年,正式变更为东莞证券股份有限公司。

目前,东莞证券旗下分支机构达103家,其中营业网点101家,上海分公司1家,深圳分公司1家,另外全资拥有东证锦信投资管理有限公司、东莞市东证宏德投资有限公司,并参股华联期货有限公司。

图1:公司基本情况官网截图

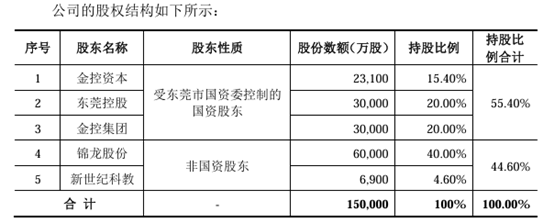

招股书显示,东莞市国资委通过东莞控股、 金控集团、金控资本间接控制东莞证券55.40%的股份,为公司的实际控制人。但三名国资股东均无法单独通过行使股东表决权控制股东大会。因此,公司不存在控股股东。

图2:东莞证券股权结构

值得注意的是,目前锦龙股份仍是东莞证券的第一大股东,持有东莞证券6亿股股份,占公司总股本的40%。

最近一年多来,锦龙股份由于资产负债率高企,多次筹划转让东莞证券股权。2024年7月,锦龙股份将持有的东莞证券20%股份在上海联合交易所正式公开挂牌转让,交易对象为莞金控东和东莞控股,交易总价达到22.72亿元。若该交易完成金控集团的持股比例将上升至32.9%,代替锦龙股份成为单一最大股东。截至招股书签署日,该交易相关事项仍在推进中,公司的股权结构未发生变动。

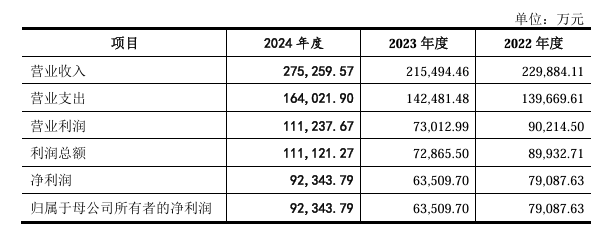

2024年营收净利润回升

招股书显示,2022年和2023年,东莞证券的营收分别为22.99亿元和21.55亿元,同期归母净利润分为7.91亿元和6.35亿元,营收净利润均同比下降。

2024年,公司业绩出现回升,实现营收27.53亿元,同比增长27.73%;实现归母净利润和9.23亿元,同比增长45.4%。

图3:东莞证券近年主要盈利指标

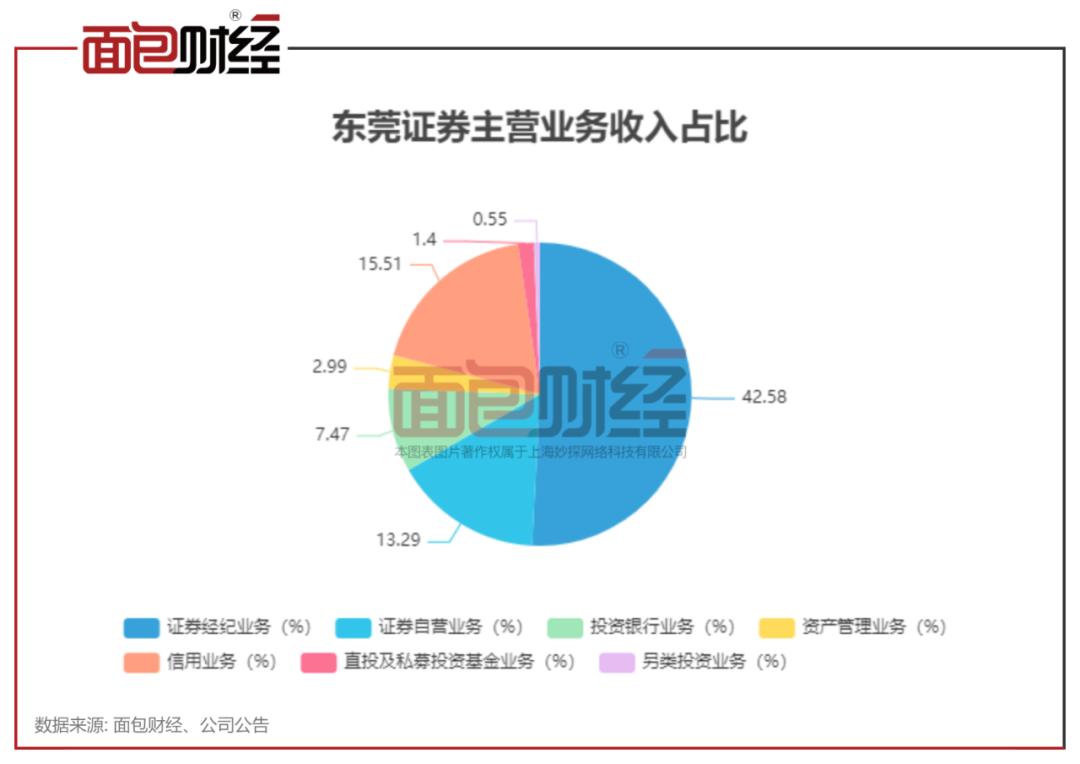

从主营业务来看,证券经纪业务是公司目前规模最大、收入利润贡献最大的业务类型。其次是信用业务和证券自营业务。

图4:2024年度东莞证券主营业务收入占比

2022年至2024年度,公司证券经纪业务产生的代理买卖证券业务手续费净收入分别为10.02亿元、8.97亿元和11.72元,占公司同期营业收入的比例分别为43.58%、41.61%及42.58%。需注意的是,该业务收入容易受市场交易量、交易佣金率等因素出现波动。公司在招股书中也表示,若未来证券成交量下跌,公司客户交易量减少则可能导致公司证券经纪业务收入下降,从而造成公司盈利能力的下降。

数据显示,2024年度,东莞证券信用业务收入4.27亿元,同比增长14.37%,营收占比为15.51%;自营业务收入为3.66亿元,同比增长24.09%,营收占比为13.29%。

此外,2025年一季度,A股市场震荡上行,沪深两市股票基金单边交易额较上年同期有所上升,公司预计经纪业务手续费净收入较上年同期有所增长,也将带动整体业绩大幅增长。

东莞证券预计,2025年一季度营收在6.25亿元至6.91亿元之间,较上年同期增长40.65%至55.45%;归母净利润1.84亿元至2.04亿元,同比增长47.57%至63.1%。

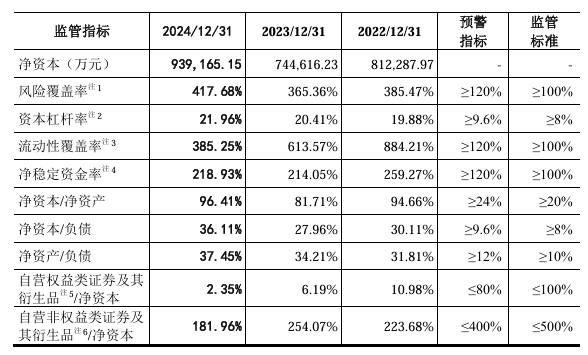

流动性覆盖率下降明显

招股书显示,2024年东莞证券的净资本规模(母公司口径,下同)大幅提升。截至2024年末,公司净资本为93.92亿元,较上年末增长26.13%。

图5:东莞证券各项风险监管指标情况

此外,2024年,公司主要风险控制指标风险覆盖率、资本杠杆率、流动性覆盖率和净稳定资金率分别为417.68%、21.96%、385.25%和218.93%,均满足监管要求。较上年末相比,流动性覆盖率下降228.32个百分点,出现明显下降,除此之外,其余三项指标均有不同程度上升。

【看新股】是由新华财经与面包财经共同打造的一档以新股和次新股解读为主要内容的栏目。新华财经是新华社承建的国家金融信息平台,全面覆盖全球股市、汇市和债市等金融市场,提供权威、专业、全面的金融信息服务。

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。

版权声明:本作品版权归面包财经所有,未经授权不得转载、摘编或利用其它方式使用本作品。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56