信达证券:首次覆盖招商轮船给予增持评级

信达证券股份有限公司匡培钦,黄安近期对招商轮船进行研究并发布了研究报告《公司深度报告:全球油散龙头,静待各板块共振》,首次覆盖招商轮船给予增持评级。

招商轮船(601872) 本期内容提要: 招商轮船以油气运输、干散货运输为双核心主业,业务布局航运全业态,截至2024年上半年末,VLCC、VLOC船队规模世界第一。其中,油轮运输周期波动性强,散货船运输得益于租约锁定,周期波动有限。考虑到行业供给持续紧张,需求端存在扩张机会,我们认为公司当前资产价值被低估。 全球领先的VLCC、VLOC船东,业务布局全业态。招商局能源运输股份有限公司(招商轮船601872.SH)以油气运输、干散货运输为双核心主业,集装箱运输、汽车滚装运输、特种运输等其他船队作为有机补充,主营业务涵盖油品运输、气体运输、干散货运输、滚装运输和集装箱运输,截至2024年上半年末,公司VLCC、VLOC船队规模世界第一。公司自有船运力结构上,油轮、散货船分别贡献约44%、50%的运力;公司货运量结构上,油轮船队、干散杂货船队分别贡献约40%、45%的货运量。 油轮运输:业绩高度挂钩TD3C航线运价,周期波动性强。截至2024年三季度末,公司自有油轮59艘,合计运力1687.65万载重吨,其中VLCC数量为52艘,运力占比稳定在95%以上。公司油轮船队从事国际原油运输业务,行业运量需求受原油的产量、消费量、价格等因素影响,运距需求受多边政治、经济博弈等因素影响,同时供给端船队规模的变动一般滞后于需求端的变动,导致行业运价具备较强的周期性。分航线看,中东→亚太路线的原油航运量在全球原油外贸量的比重稳定在30%~35%区间,其对应航线TD3C为VLCC主流航线,而程租模式在货物运输完成后确认收入,TD3C单航次时间约50天,我们将TD3C运价向后偏移50日后,对比公司油轮运输业务营收、净利润水平,整体走势一致。 散货船运输:铁矿石进口支撑需求,COA限制周期波动性。截至2024年三季度末,公司自有散货船93艘,合计运力1855.95万载重吨,其中VLOC数量为34艘,运力占比稳定在70%附近。公司散货船船队业务可能侧重铁矿石运输,我国粗钢产量全球领先,原材料铁矿石进口依赖度约82%,且进口高度依赖航运,支撑铁矿石航运需求。截至2024年上半年末,公司散货船队在VLOC船队100%长期COA锁定的基础上,好望角型Capesize等各船队保持适当短期租锁定,我们认为租约锁定支撑公司散货船运输业务营收、净利润周期波动性有限。 其他业务:LNG运输利润稳定,集运、滚装计划分拆上市。 LNG运输:CLNG船队均已绑定项目,贡献稳定利润。公司LNG运输业务主要包括全资子公司招商气运CMLNG以及合营公司CLNG。其中,截至2024年三季度末,CLNG旗下22艘LNG船均已绑定项目,持续贡献业绩。财务表现上,公司LNG运输季度净利润维持在1.6亿元附近,整体业绩稳健。 集装箱运输、滚装运输:计划分拆上市,公司将进一步聚焦双核心主业。公司集装箱运输、滚装运输业务分别由全资子公司中外运集运、持股70%的控股子公司招商滚装运营。2024年6月,公司公告安通控股拟发行股份购买中外运集运100%股权、招商滚装70%股权,交易完成后,招商轮船预计控股安通控股,实现中外运集运、招商滚装分拆重组上市,公司业务将进一步聚焦于油气运输、干散货运输双核心主业。 盈利预测与投资评级:暂不考虑出售中外运集运100%股权和招商滚装70%股权的影响,我们预计公司2024~2026年实现营业收入260.01、276.84、292.09亿元,同比增长0.47%、6.47%、5.51%,实现归母净利润43.02、51.74、59.81亿元,同比增速分别为-11.07%、20.28%、15.60%,对应EPS为0.53、0.64、0.73元,2025年2月13日收盘价对应PE为13.03倍、10.83倍、9.37倍。我们认为公司当前价值低估,首次覆盖给予“增持”评级。 股价催化剂:运价超预期;船价超预期。 风险提示:OPEC+原油减产超预期;船队规模扩张超预期;环保监管执行力度不及预期;地缘政治风险。

证券之星数据中心根据近三年发布的研报数据计算,华泰证券沈晓峰研究员团队对该股研究较为深入,近三年预测准确度均值为77.69%,其预测2024年度归属净利润为盈利60.76亿,根据现价换算的预测PE为9.17。

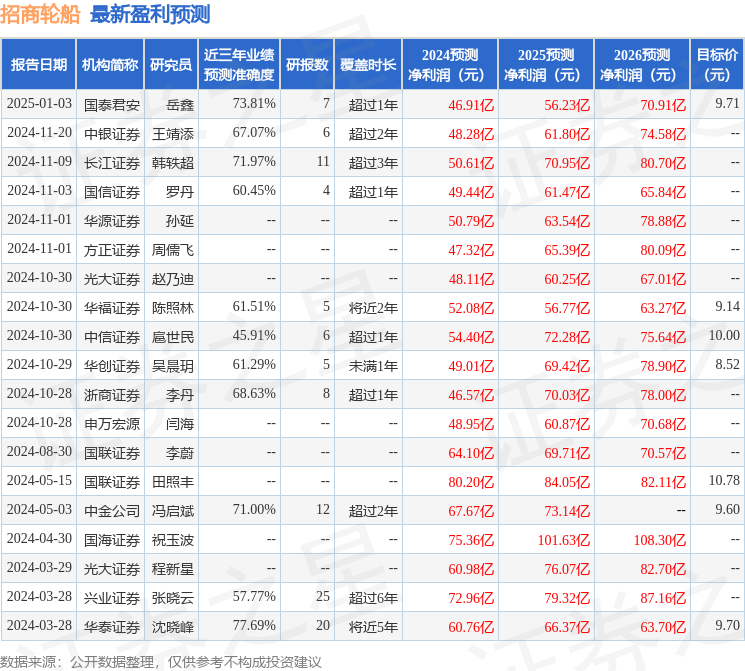

最新盈利预测明细如下:

该股最近90天内共有7家机构给出评级,买入评级4家,增持评级3家;过去90天内机构目标均价为9.15。

以上内容为证券之星据公开信息整理,由智能算法生成(网信算备310104345710301240019号),不构成投资建议。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56