富国银行(WFC):监管放松能否其突破新高?

来源:TradingView

摘要

富国银行(WFC)在过去一年实现了令人瞩目的回升,股价飙升了62%,远远超越了标普500指数20.51%的涨幅。进入2025年,金融板块(XLF+6.53%)成为表现最抢眼的板块之一,而富国银行继续保持强劲动力(年初至今+12.91%),这背后是投资者对其盈利韧性和潜在监管放松红利的信心。

作为美国第四大银行,富国银行不仅在努力恢复过去因丑闻受损的声誉,还积极把握政策转变带来的机遇。特朗普政府可能的监管放松,将为贷款和资本市场业务带来更多灵活性,进而推动其盈利增长。

尽管如此,短期内仍面临一些挑战。由于利差收窄,净利息收入(NII)同比下降了7%,不过2025年预期的降息可能会刺激贷款需求,从而部分缓解NII压力。同时,非利息收入同比增长了11%,主要受投资银行、财富管理和信用卡费用等业务的强劲推动,降低了对净利息收入的依赖。

未来12个月,富国银行的目标股价预计为103美元,意味着大约30%的上涨空间。当前,富国银行的远期市盈率为13.59倍,且拥有11.1%的核心一级资本充足率(CET1)和10.84%的股东权益回报率(ROE)。虽然经济放缓、监管放松政策延迟和市场波动等风险依然存在,但富国银行凭借其效率提升、逐步恢复的声誉,以及有利的宏观经济趋势,成为一个具有吸引力的长期投资机会。

公司概况

作为美国第四大银行,富国银行成立于1852年,总部位于加利福尼亚州旧金山。经过超过170年的发展,富国银行逐渐发展成为一家多元化的金融机构,提供包括零售银行、企业与投资银行、财富管理和商业银行在内的广泛服务。凭借持续的并购、庞大的客户群、多元化的收入模式和强大的品牌认知度,富国银行已经成长为全球最大的银行之一。

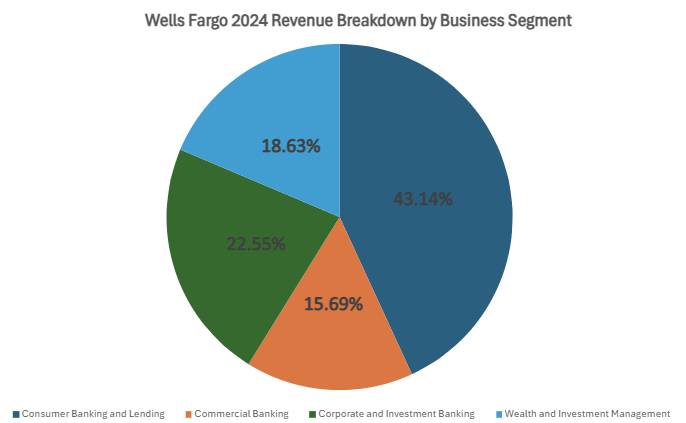

富国银行的业务划分为四个主要板块,每个板块都对公司整体财务表现产生了重要贡献。截至2024年底,主要板块及其贡献如下:

- 消费者银行和贷款:作为公司最大的收入来源,这一板块在2024年贡献了总收入的43.14%,达到了362亿美元。该板块为个人和小型企业提供金融产品和服务,包括存款账户、信用卡和借记卡,以及多种贷款解决方案,如住房贷款、汽车贷款、个人贷款和小型企业贷款。

- 企业与投资银行:该板块在2024年占据了总收入的22.55%,即193.4亿美元,服务对象包括全球的企业、政府机构和机构客户。富国银行提供投资银行、企业银行、财资管理、商业房地产融资、股票和固定收益解决方案,以及销售、交易和研究等服务。

- 财富与投资管理:该板块在2024年为富国银行贡献了收入的18.63%,约为154.4亿美元。该部门提供个性化的财富管理、投资和退休解决方案。通过富国银行的顾问服务和私人银行等美国本土业务,服务广泛的客户群,提供财务规划和资产管理服务。

- 商业银行:该板块主要为私人、家族企业和上市公司提供金融服务,涵盖传统商业贷款和信用额度、资产担保贷款、租赁融资,并管理富国银行的外汇贷款组合。2024年,该板块的收入约为127.8亿美元。

来源:富国银行,TradingKey

行业定位

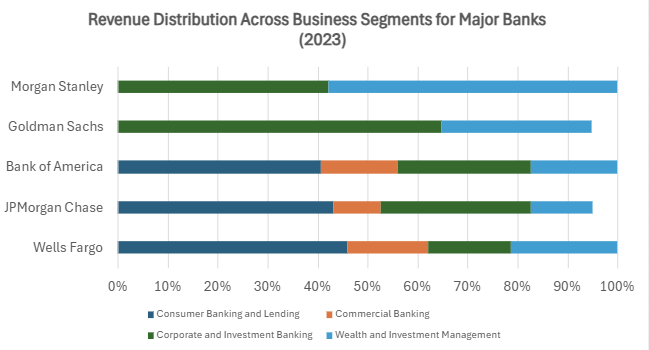

根据2023年收入数据,富国银行与其他主要银行相比,其在零售银行和消费者贷款领域的重度布局使其脱颖而出,这两个领域占据了其收入的较大份额。尽管像摩根大通和美国银行等银行也有强大的零售银行部门,但它们在此基础上还依赖于投资银行和财富管理的更大贡献。此外,高盛和摩根士丹利更多集中在企业银行和投资银行及财富管理领域,对传统银行服务的依赖较少。

富国银行专注于传统银行服务,使其在市场中成为一个稳定、低风险的参与者,这种稳健的商业模式使其相较于更容易受到资本市场波动影响的竞争对手,能够更好地抵御市场波动。因此,富国银行更有可能作为一个持续的、对利率敏感的机构在市场中占据有利位置。

来源:Refinitiv,TradingKey

商业模式与市场优势

- 多元化商业模式:富国银行拥有一个多元化的商业模式,涵盖多个金融服务领域,使其能够从多个来源产生收入,并减轻市场波动带来的风险。

- 广泛的零售银行网络:富国银行在美国拥有超过4100家分行,尤其在住房贷款和信用卡服务领域占据主导地位。这一广泛的网络帮助其在美国捕捉了大量客户群,使其成为美国第四大银行(资产达1.69万亿美元)。

- 强大的存款基础与多元化的贷款组合:富国银行在存款服务方面表现优异,2024年的平均存款达到了1.4万亿美元。同时,富国银行保持着平衡的贷款组合,包括按揭贷款、信用卡贷款和商业贷款。与摩根大通和美国银行等拥有较大资本市场业务占比的银行不同,富国银行更多依赖于传统银行业务。

- 强大的品牌与客户基础:富国银行的品牌是其最宝贵的资产之一。凭借超过7000万的全球客户群,富国银行受益于强大的客户忠诚度。

财务表现——快速了解银行表现的关键

1.收入与利润分析

- 净利息收入(NII)

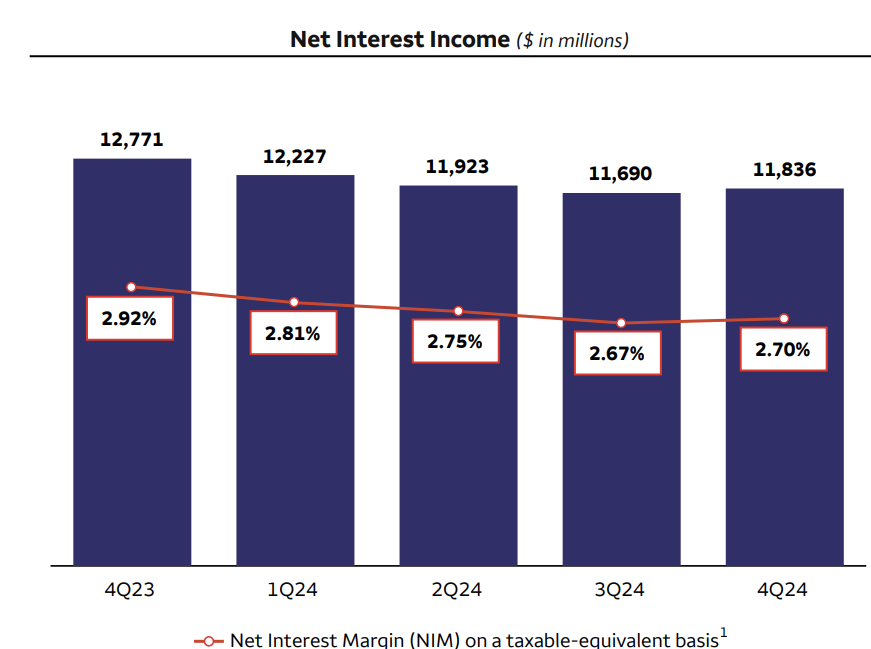

富国银行的净利息收入(NII)在2024年第四季度同比下降了7%,降至118亿美元,主要由于存款利差的收窄和贷款增长疲软。净利息收益率(NIM)为2.70%,反映了低利率和存款结构变化带来的挑战。

展望2025年,富国银行预计净利息收入将比2024年增长1%至3%。这一增长预计来自贷款业务的适度扩张,尤其是企业银行和信用卡领域,以及对高收益资产的再投资。富国银行专注于高息资产和多元化收入来源,表明其战略上正逐步减少对传统贷款的依赖。

然而,考虑到预计美联储将继续在2025年降息,短期内富国银行可能面临负面影响,因为贷款收益下降的速度可能超过存款成本,从而导致净利息收益率(NIM)收窄,净利息收入(NII)下降。中长期来看,如果降息刺激贷款需求,富国银行可能通过扩大贷款组合和增加借贷活动来部分抵消净利息收入的损失,从而推动收入增长。

来源:富国银行

- 非利息收入

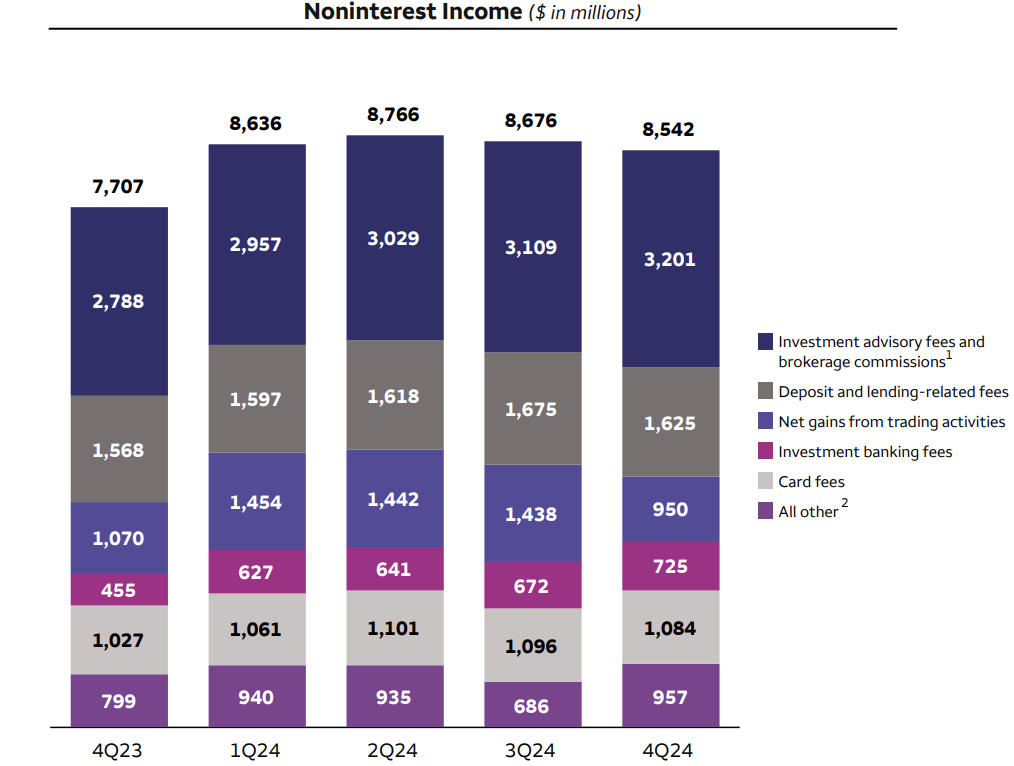

富国银行的非利息收入在2024年第四季度同比增长了11%,达到了85亿美元,主要受投资顾问费用、投资银行收入和信用卡费用的强劲增长推动。

富国银行对2025年保持强劲的非利息收入增长持乐观态度,预计这一增长将来自对咨询服务、投资银行的高需求,使其对利率波动的依赖性较低。最重要的是,特朗普的去监管政策可能减轻金融行业,尤其是投资银行和资本市场活动的监管负担,富国银行预计将获得更多灵活性,用来创新和扩展业务。此外,2025年继续降息的预期可能促进市场活跃度,从而有利于财富管理和投资银行业务。所有这些因素有助于非利息收入的增长,尤其是与交易和投资相关的费用。

来源:富国银行

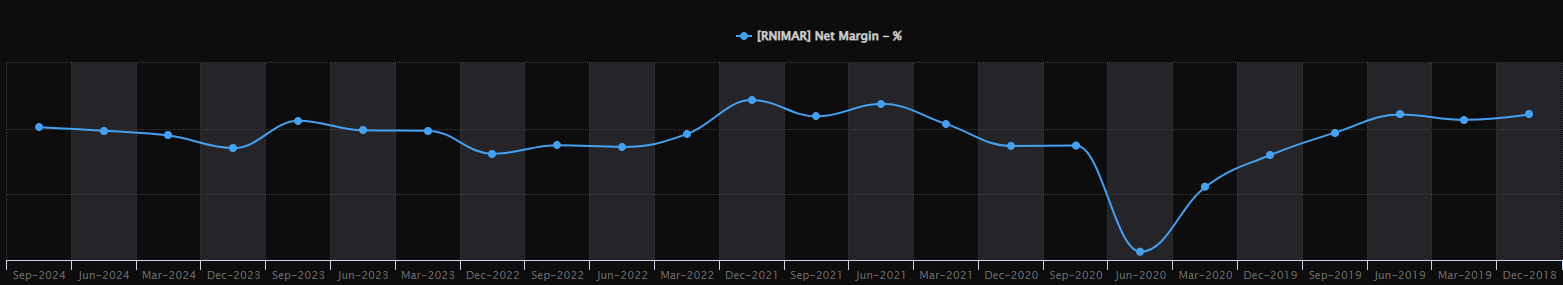

- 净利润

富国银行四季度的净利润为51亿美元,稀释后的每股收益为1.43美元,同比增长49%。这一增长主要由非利息费用减少(同比下降12%)、投资银行和咨询服务的强劲表现以及有效的成本管理驱动。

近年来的净利润趋势表明,富国银行的净利润持续保持稳定,并呈现改善的迹象,这主要得益于富国银行对成本效率的控制和基于费用的收入扩展。预计富国银行在2025年将保持稳定的盈利增长,这得益于持续的成本管控、收入来源的多样化以及净利息收入的适度回升。

来源:Refinitiv

2.信用质量

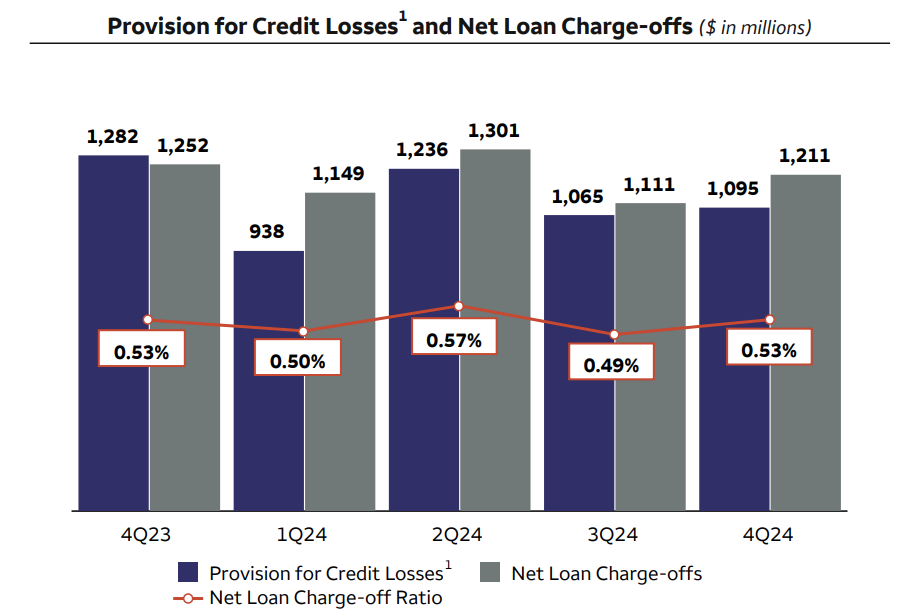

- 净贷款损失

富国银行在2024年第四季度报告的净贷款损失为12亿美元,同比减少了4100万美元,损失率为0.53%。这一下降主要是由于某些贷款类别的改善。管理层预计,在未来几个季度,贷款损失将保持稳定,这对未来的盈利是一个积极的信号,表明银行在经济压力下仍能保持不良贷款的控制。

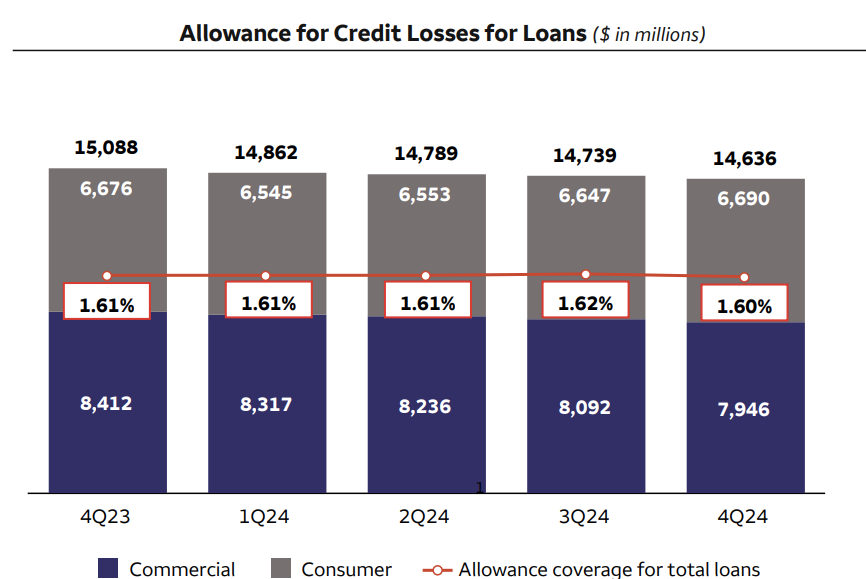

- 信用损失准备金

富国银行在2024年第四季度的信用损失准备金同比下降了15%,降至11亿美元,而信用损失准备金余额(ACL)同比减少了3%,降至146亿美元。根据预期,ACL和准备金将在未来几个季度保持稳定,这表明信用环境健康,贷款组合相对稳定。

来源:富国银行

来源:富国银行

- 商业房地产(CRE)质量

在2024年第四季度,商业房地产(CRE)净计提坏账上升至2.61亿美元,主要是由于办公楼贷款的影响。不良商业房地产资产有所改善,但办公楼贷款依然面临挑战。如果市场恢复稳定,预计银行在整体商业房地产投资组合上会有适度的改善,但办公楼领域仍将面临压力。

目前市场预期美联储将在2025年降息两次。如果美联储降息,富国银行的商业房地产风险敞口可能会有所缓解,特别是在融资成本降低和估值回升方面。然而,办公楼领域仍然面临结构性挑战(如远程办公趋势),这意味着单纯的降息无法完全消除风险。

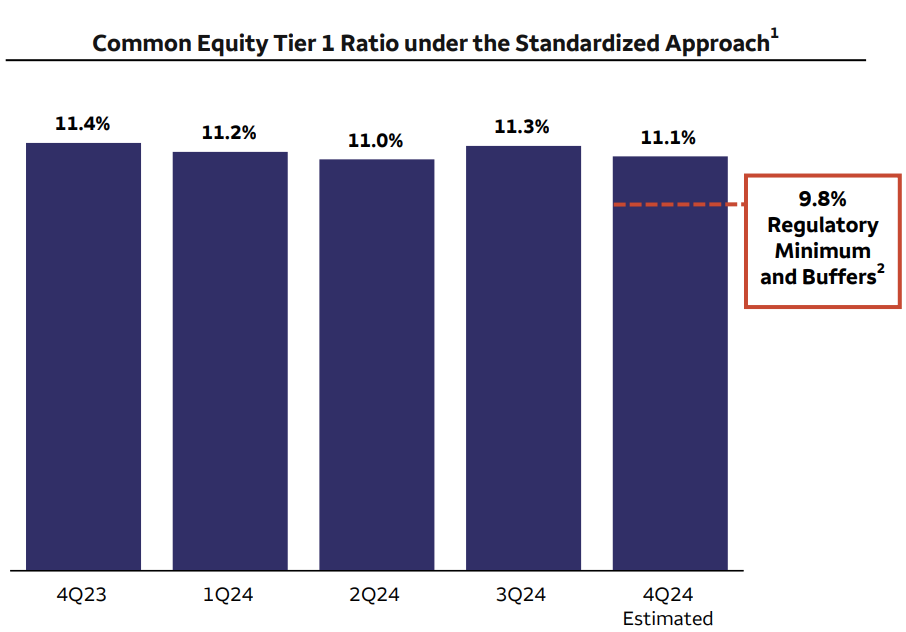

3.资本与流动性状况

富国银行保持这优异的资本状况,确保符合监管要求和财务稳定性。截至2024年第四季度(预估),富国银行的普通股一级资本充足率(CET1)为11.1%,远高于9.8%的监管最低要求(包括资本缓冲)。

资本充足率趋势:

- 普通股一级资本充足率从2023年第四季度的11.4%略降至2024年第四季度的11.1%,反映了资本的有效部署和风险加权资产(RWA)的调整。

- 尽管比例有所下降,但资本缓冲仍然充足,为市场不确定性提供了韧性。普通股一级资本充足率仍然高于监管要求,财务灵活性确保了未来增长和风险管理的有效。

流动性状况:

富国银行的流动性覆盖率(LCR)维持在125%,高于监管要求的100%的门槛,确保充足的流动性以满足短期负债。

展望未来,富国银行将注重平衡资本效率和监管合规性,在确保稳健资本回报的同时,保持强大的流动性缓冲。

来源:富国银行

估值

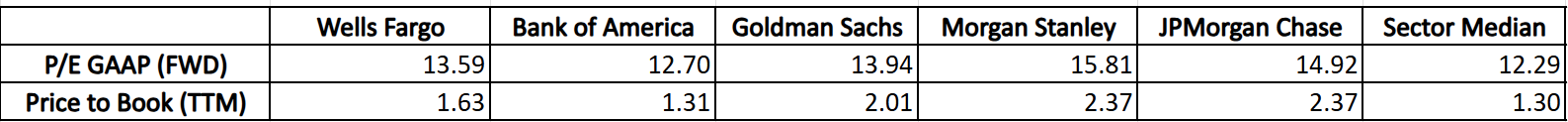

- 市盈率(P/E)与市净率(P/B)

富国银行的远期市盈率(P/E)为13.59,超过行业中位数(12.29),但低于摩根士丹利和摩根大通,反映出市场对其稳定盈利能力的预期。其市净率(P/B)为1.63,高于行业中位数(1.30),表明富国银行资产回报较强,但相较于高盛和摩根士丹利的估值相对适中。总体来看,富国银行的估值较为合理,适合寻求稳定回报的长期投资者。如果利率环境改善或成本效率得以实现,可能会推动估值进一步扩张。

来源:Refinitiv,TradingKey

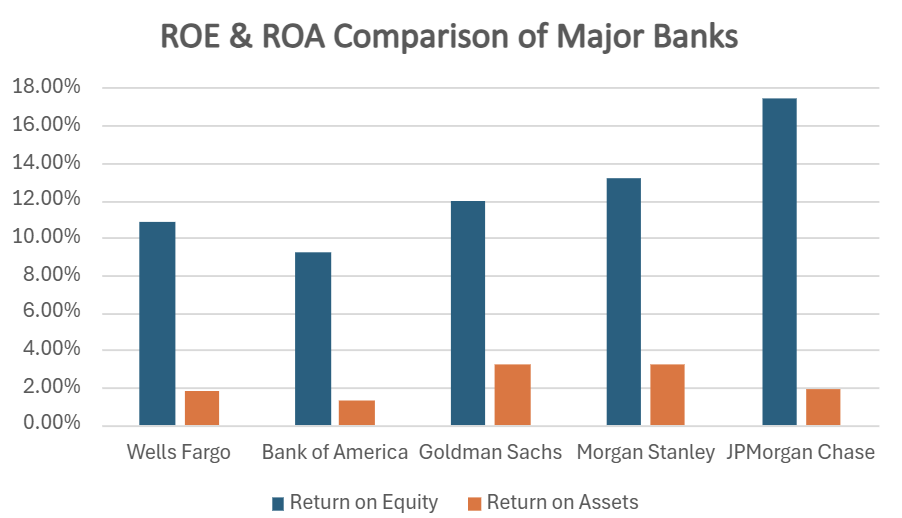

- 股东权益回报率(ROE)与资产回报率(ROA)

富国银行的ROE为10.84%,在五大银行中排名第四,但仍然维持着两位数的回报,表现出稳固的盈利能力。其ROA为1.75%,高于行业的平均水平,其ROA优于美国银行,显示了有效的资产利用率。虽然略低于专注于投资银行的高盛和摩根士丹利,但仍在零售和商业银行驱动的商业模式中具有竞争力。

来源:Refinitiv,TradingKey

投资建议

总体而言,富国银行当前的估值较为合理,这得益于其强大的零售银行基础、持续的数字化转型以及逐步改善的合规性。此外,特朗普政府潜在的去监管政策可能成为助力因素,提升其盈利前景。考虑到该银行稳健的财务表现、强劲的股东权益回报率和增长潜力,15-20倍市盈率的估值区间是合理的。根据Refinitiv对未来三年每股盈利(EPS)6.88美元的平均预期,这意味着未来12个月的目标股价为103美元,较当前水平有约30%的上涨空间。

然而,主要风险包括宏观经济放缓,这可能导致信贷需求下降以及不良贷款的增加,影响盈利能力。放松监管政策的延迟推出可能限制业务扩展和盈利复苏,拖累估值。此外,金融市场波动可能对信贷质量和资本市场收入施加压力,导致盈利的不确定性。

尽管富国银行呈现出有吸引力的投资机会,但投资者应仔细权衡这些风险,因为经济衰退、监管倒退或市场扰动可能会限制上涨潜力,并导致估值的再定价。

原文链接

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47