Rivian: 业绩和指引冰火两重天,能否熬过特朗普时代的电车寒冬?

Rivian 于 2025 年 2 月 20 日美股盘后发布了 2024 年四季度财报。来看关键信息:

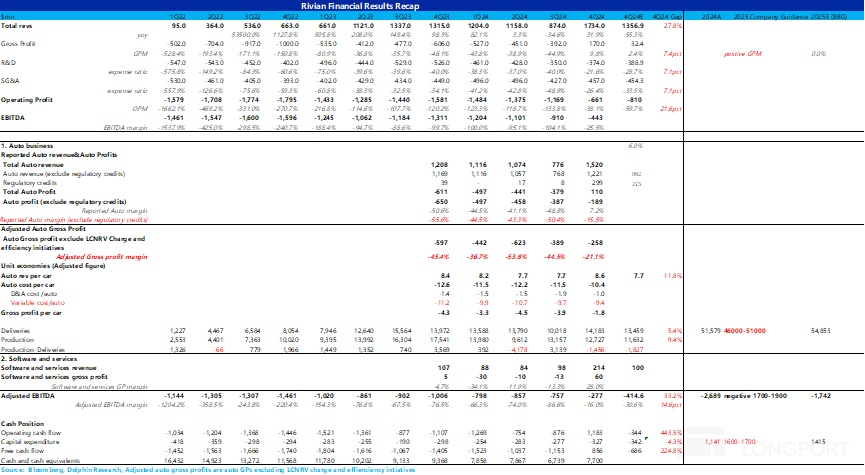

1)四季度收入大幅 beat 市场预期,关键在于汽车业务和软件/服务收入超预期:四季度整体收入 17 亿美元,大幅高于市场的一致预期 13.6 亿美元(预期差 3.8 亿),由于监管积分上季度管理层已经沟通过四季度会录得一笔 2.75 亿美元兑收入(Q4 实际 2.99 亿美元),所以超预期的关键仍在于汽车业务收入(高出市场预期 2.4 亿)和软件服务业务收入(高出市场预期 1 亿)。

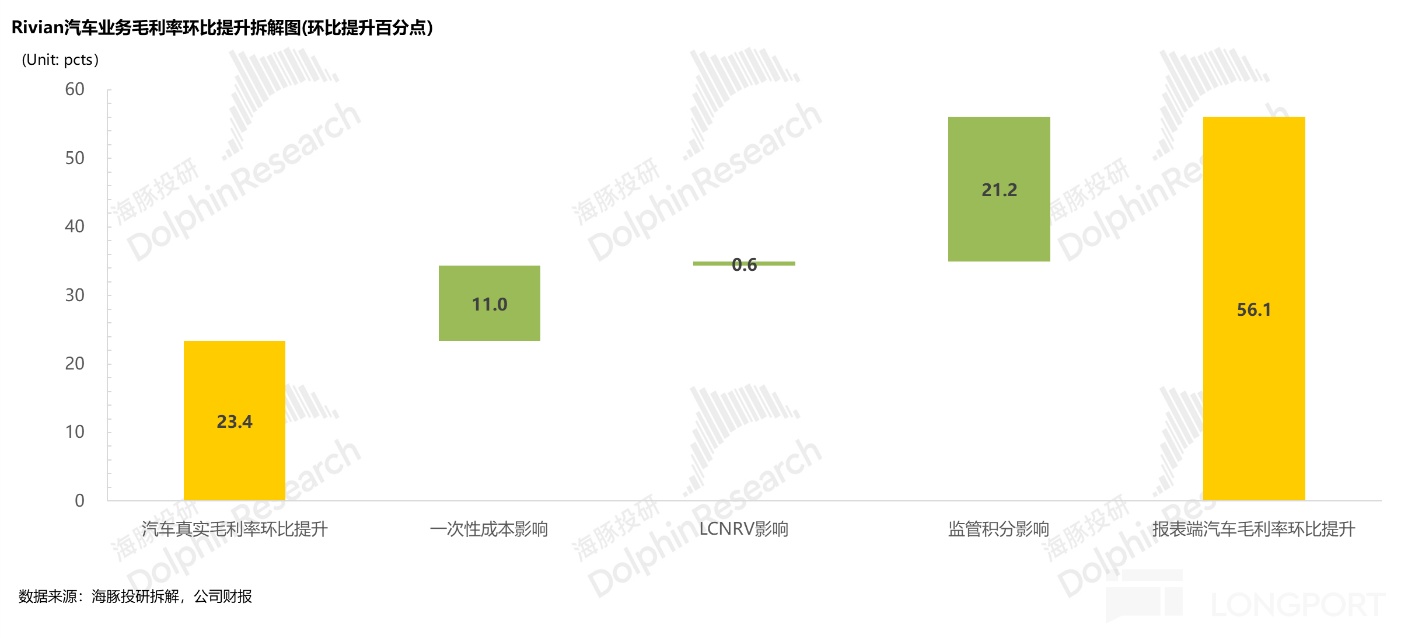

2)四季度报表端毛利率终于不负众望转正: 本季度报表端的毛利率如公司反复强调的一样,成功实现转正,甚至达到了 9.8%,高出市场一致预期 2.4%,环比上季度提升了 54.7 个百分点。

而实现大幅度跃升主要由于监管积分的贡献,剔除掉监管积分影响后,本季度报表端汽车业务毛利率为-15.5%,虽然仍然没有转正,但比上季度还是提升了 35 个百分点,还算是一个很不错的提升。

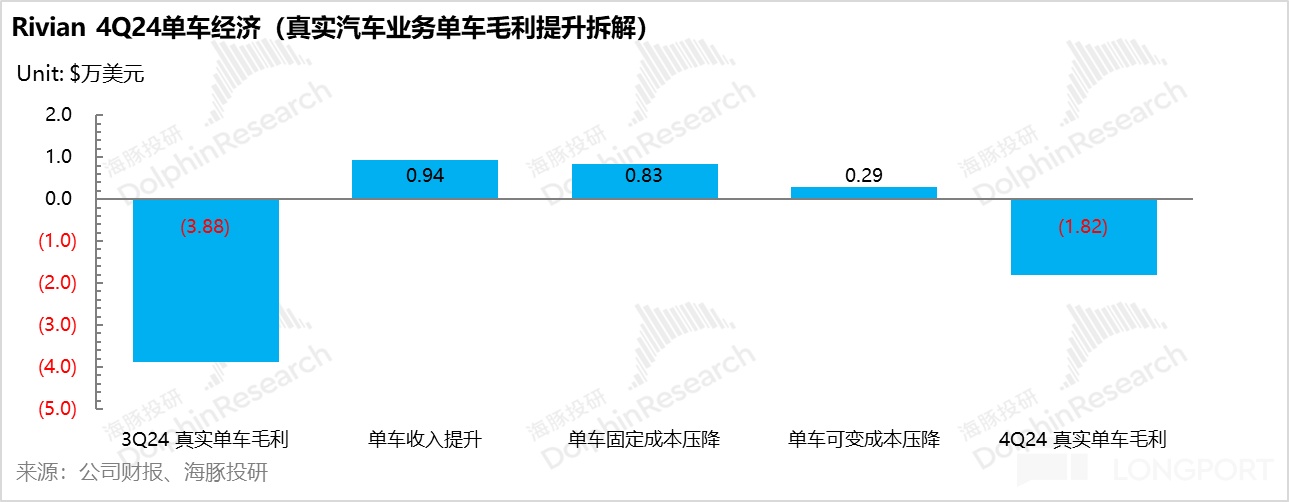

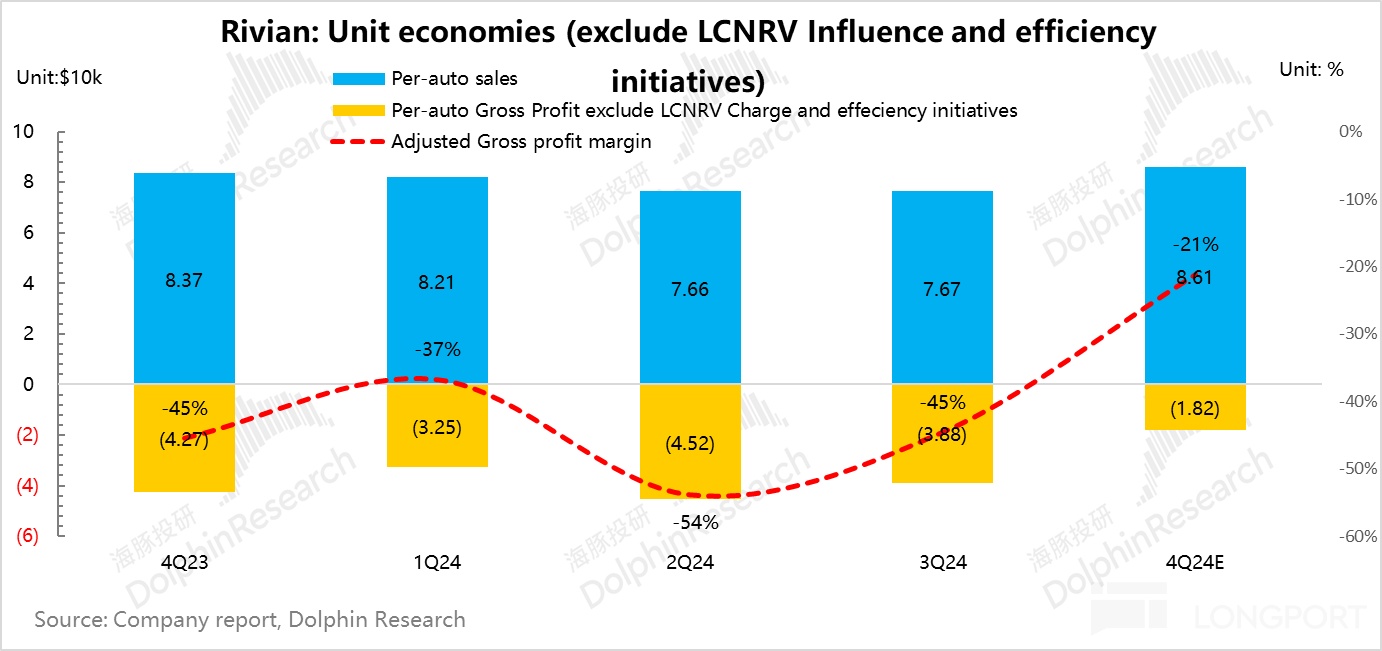

3)但从单车经济来看,第二代 R1 的材料成本降本幅度不如预期和公司指引:从 Rivian 真实的汽车业务毛利率(同样剔除监管积分,下文详细解释)来看,四季度真实汽车业务毛利率-21.1%,环比上季度提升了 23 个百分点,主要由于单车收入的回升。

但在单车成本上,可变成本(基本是材料成本)仅环比下降了不到 3000 美元,而回想 Rivian 之前反复强调此次 R1 升级,更换了 50% 的供应商,从而带来的 BOM 成本的大幅降低,但实际上第二代 R1 的 BOM 降本幅度不如预期和管理层指引。

4)2025 年的交付量指引差,隐含需求疲软:2025 年交付量指引仅 4.6-5.1 万辆,低于市场预期 5.5 万辆,甚至还要低于 2024 年的实际交付 5.16 万辆,背后隐含的对 R1 的需求薄弱,在手订单量少。

而从经调整过 EBITDA 指引和资本开支指引来看,同样都要超出市场预期,隐含现金流消耗速度还要比市场预期高 5 亿左右。

海豚君整体观点:

整体而言,Rivian 四季度业绩初看很炸裂,收入和毛利率都大幅 beat 市场预期,毛利率终于如管理层反复强调的成功转正,经调整后 EBITDA 大幅提升,带动自由现金流本季度首次转正。

但实际拆分来看,不考虑监管积分和服务收入的影响,仅看实际的汽车业务表现,真正比较超预期的主要在于汽车单价上,环比提升了近 9000 美元,主要由于四季度基本都在销售第二代 R1(无 3000-6000 美元的对于第一代 R1 库存车折扣)以及三电机和大电池版本开始交付(带来销售结构改善)因素影响。

但投资者同样也很关注单车成本的压降效果,海豚君上季度就发现 Rivian 的单车成本压降幅度不够(管理层之前指引第二代 R1 会带来可变成本的大幅压降,Q4 相比 Q1 BOM 成本下降 20%),但考虑可能仍然第一代 R1 交付比较多的影响,但本季度基本已经都切换到交付第二代 R1 上了,且 EDV 本季度占比提高(EDV 毛利率更高,成本更低),但单车可变成本仅环比下降了 3000 美元,相比 Q1 也仅下降了 5000 美元左右,压降幅度明显低于公司原先指引。

而在公司对于 2025 年的指引上,不论是对全年的交付量指引还是 2025 年 Q1 的指引(仅交付 8000 辆,同比下滑 40%),隐含的 R1 的需求非常疲软,在手订单量减少,尤其是在之前投资者就担心 IRA 补贴的可能取消对于 Rivian R1 订单量的影响,管理层此次指引反而加剧了市场的担忧。

同样在 EDV (商用货车) 的需求上,管理层预计 2025 年交付给亚马逊的量还要低于 2024 年,也并没有披露开放第三方后的潜在订单量,整体汽车业务基本盘 2025 年仍然堪忧,尤其在 IRA 补贴大概率被暂停或取消,Rivian 目前在手订单量较少,2025 年 Rivian 基本无新车发布的空白年的情况下。

而在汽车业务真实毛利率上,管理层仍然预计 2025 年为负值,尤其在海豚君认为第二代 R1 降本效果不如预期,2025 年需求量承压,IRA 补贴的潜在取消可能会导致 Rivian 还要继续降价,单车 ASP 可能还会下滑,因此汽车业务毛利率本季度的环比提升似乎也只是 “火花一瞬”,继续环比提升的可持续性并不高。

Rivian 目前的现金流按现有的消耗速度仍然支撑不到 2 年的生产,能源部 66 亿美元的贷款对于 Rivian 来说仍然非常重要,但特朗普上台后这笔贷款的获得仍然有巨大的不确定性,如果取消的话对于 Rivian 来说又是一笔比较大的利空。

所以整体来看,虽然 2025 年有和大众的合作,以及成立的合资公司带来的能源和服务业务的收入和毛利增量,对整体毛利率端有 5%-10% 的贡献,让整体毛利率端不会太难看,但汽车业务基本盘和融资上仍然面临非常大的负面因素,尤其在特朗普上台后的不确定性加大,利空因素仍然较多。

具体来看:

一. 四季度收入大幅 beat 市场预期,关键在于汽车业务和软件/服务收入超预期

从整体收入来看,四季度整体收入 17 亿美元,大幅高于市场的一致预期 13.6 亿美元(预期差 3.8 亿)。

由于监管积分上季度管理层已经与市场沟通过会录得一笔将近 2.75 亿美元的收入(Q4 实际 2.99 亿美元,相差不大),所以超预期的关键仍在于汽车业务收入(高出市场预期 2.4 亿)和软件服务业务收入(高出市场预期 1 亿)。

汽车业务收入本季度(去监管积分收入)12.2 亿,而市场预期大概仅在 10 亿左右,超预期的关键在于汽车单车收入的提升。

软件和服务收入本季度 2.1 亿,环比实现翻倍增长,主要四季度开始有大众支付的基于 RIVIAN 的电子架构和软件开发服务费用(海豚君预计在 1 亿美元左右)。

二. 四季度报表端毛利率终于不负众望转正

而四季度业绩上不仅关注收入表现,更关键的是报表端的毛利率如公司反复强调的一样,成功实现转正,甚至达到了 9.8%,高出市场一致预期 2.4%,环比上季度提升了 54.7 个百分点。

而实现大幅度跃升的原因在于:

① 监管积分的贡献:本季度报表端汽车业务毛利率成功实现转正(7.2%),环比回升了 56 个百分点,但实际上是一笔大额的监管积分收入在 2024 Q4 确认(几乎没有成本),对于汽车毛利率有将近 21 个点的环比提升。

② 剔除这笔监管积分后,汽车业务毛利率-15.5%,虽然仍然没有转正,但比上季度还是提升了 35 个百分点,还算是一个很不错的提升。

③ 四季度大众支付的基于 RIVIAN 的电子架构和软件开发服务费用,本质上是一笔高毛利的业务,软件和服务业务毛利率环比提升了 41.3 个百分点。

三. 但在最核心的汽车业务毛利率上,虽然四季度表现不错,但 BOM 成本压降幅度不如指引

由于 Rivian 本次报表调整幅度相对较大,市场也最关心的是 Rivian 核心的汽车业务表现,海豚君把这份业绩拆分出来汽车业务单独分析。

但 Rivian 其实汽车业务报表端的毛利还有存货和合约减值冲回,以及一次性成本因素影响,但由于存货和合约减值可冲回金额在 2025 年已经非常少,且一次性成本(主要和第二代 R1 更新有关的成本)几乎也不会在 2025 年复现,所以为了观测持续性,海豚君剔除了这两个影响,观察真实的汽车业务毛利率。

从本季度真实的汽车业务毛利率来看(同样剔除监管积分),也算一个不错的提升,四季度真实汽车业务毛利率-21.1%,环比上季度提升了 23 个百分点。

而环比提升的主要原因:

① 最主要:单车收入四季度 8.6 万美元,环比提升了 0.94 万美元,大幅超市场仅环比持平的单车收入预期。

而单车收入提升的主要原因在于:

a. 本季度基本都在交付最新款 R1,最新款 R1 基本没有提供折扣,而二季度和三季度还在大量交付库存车(更新之前的 R1 版本 - 提供了较大的折扣);

b. 销售结构上三电机的 R1 推出(价格更贵的版本),带动单车 ASP 提升,但部分被 EDV 的占比提升所抵消(商用货车的单价更低)。

② 其次:单车摊折成本环比下降了 0.8 万美元,一方面是由规模效应影响,但最主要还是因为公司在 Q2-Q3 对第二代 R1 的升级做了提前折旧,以及工厂的运营效率有所提升。

③ 但其实最关键的在于,可变成本的降幅,也是市场最关心的点:

还记得 RIVIAN 之前反复强调此次 R1 升级,更换了 50% 的供应商,但带来的 BOM 成本的大幅降低(Rivian 之前预计 2024 Q4 相比 2024Q1 BOM 成本下降 20%)。

但实际上,本季度可变成本降幅并不大,环比下降了不到 3000 美元,而相比 2024 Q1 也仅下降了 5000 美元,但本季度同时还有成本更低毛利率更高的 EDV 占比提升的贡献,以及基本全部交付的都是以降本为目的的第二代 R1, 让投资者怀疑 Rivian 更新后的第二代 R1 BOM 材料成本压降程度并不如之前公司指引。

四. 公司 2025 年汽车业务指引差,低于市场预期

从 2025 年的交付量指引来看,交付指引仅 4.6-5.1 万辆(,低于市场预期的 5.5 万辆,甚至还要低于 2024 年的实际交付 5.16 万辆,虽然在 2025 年下半年有将近一个月左右的工厂改造升级停产影响(为 R2 推出做准备),但实际这个交付量指引背后仍然隐含的是市场对 R1 的需求薄弱,以及公司在业绩 PPT 上指引的 2025 年交付给亚马逊的 EDV 销量还要低于 2024 年,隐含亚马逊对 EDV 的需求也并不高。

而 EDV 虽然已经开放第三方(不止可以向亚马逊销售),但合作谈判周期长,在本次业绩会上 Rivian 也没有披露和第三方的合作进展。

同时 Rivian 还指引 2025 年一季度交付量仅 8000 辆,同比 1Q24 降幅达到 41%,而产量预计在 1.4 万辆,所以仍然是需求端存在问题,这个背后隐含的是 Rivian 目前的在手订单量很少。

所以整体不论从 2025 年整年还是 2025 Q1 交付指引来看,Rivian 的需求端处于承压状态,正如市场所担心的一样,特朗普上台后的 IRA 补贴的大概率暂停和取消,对于 Rivian 的需求造成很大的负面影响,是一个很大的利空因素。

(虽然 Rivian 之前的车型价格较高,部分车型不满足 IRA 补贴对于车价的要求(上限 8 万美元),但实际 IRA 补贴仍有漏洞可钻,用户通过租赁方式购买仍然可以享受 IRA 补贴后价格,其中 2024 Q3 租赁占整体销量的的 42%)

而同时从关键的汽车业务毛利率来看,由于指引隐含的需求薄弱,市场会担心本季度上升的单车收入并不能维持,Rivian 在 2025 年仍然有较大的降价风险,尤其是在 IRA 补贴取消以及 Rivian 自身的车型的空白年情况下。

再结合四季度单车可变成本(基本都是材料成本)降本程度不及预期,可以预见,在真实的汽车业务表现上(剔除监管积分影响),2025 年的真实汽车业务毛利率可能相比 2024 Q4 还有继续恶化的风险(第二代 R1 更新带来的降本已经结束,单车收入还有继续下降的风险,而单车固定成本由于 2025 年交付量同比下行预计还可能会上行),本季度的汽车业务毛利率提升趋势可能并不能维持,Rivian 仍然预期 2025 年汽车毛利率为负数。

同时由于本次 Q4 财报体现的降本不及预期,市场也同时担心起售价仅 4.5 万美元的 R2 降本可能仍然也较为艰难(虽然管理层继续宣称 R2 的 BOM 成本只有 R1 的一半,而非 BOM 的销售成本降幅超 50%)。

而在整体报表端的毛利率上,Rivian 预计监管积分在 2025 年会贡献 3 亿美元收入,基本和 2024 年持平,不算有增量,但在软件和服务收入上,Rivian 预计 2025 年全年收入将超过 10 亿美元,相比 2024 年 4.8 亿美元有将近翻倍的增长(主要仍然是和大众合作贡献)。

同时 Rivian 预计软件和服务业务毛利率能达到 30% 左右,相当于对毛利端贡献有 3 亿美元左右,预计对 2025 年整体毛利率端有 5-10 个点的正贡献,尤其在 2025 年汽车业务承压情况下,对报表端毛利率有一定的支撑,整体报表端不会太难看。

五. 和大众的融资情况正常推进,但美国能源部贷款发放仍具有不确定性

Rivian 本季度实现经营亏损-6.6 亿美元,经营亏损率由于① 毛利率的大幅提升;② 研发和销售费用控制都相对不错,整体低于市场预期,且收入提升后经营杠杆有所释放,最后从上季度-133% 环比提升至本季度-38%。

但海豚君在之前 Rivian 的深度中提过,Rivian R1 由于价格定位高,受众仍然有限,每年仅 5 万辆左右的销量无法支撑巨额的研发和销售费用,Rivian 仍然需要依靠下一代 R2 才能实现自身造血,实现经营现金流和调整后的 EBITDA 转正,所以资金对于仍处于持续烧钱状态的 Rivian 至关重要。

从 Rivian 目前的现金流来看,本季度 Rivian 的在手现金 77 亿,相比于上季度上升 20 亿,主要由于运营现金流环比提升 19 亿,四季度运营现金流成功实现转正(12 亿)。

运营现金流转正主要由于① 四季度销量大于产量,导致库存车减少,释放了约 5 亿的现金流;② 净利润由于毛利率的提升,减亏 3.5 亿;③ 递延收入的调整,释放了约 16 亿的现金流。

而从 2025 年指引来看,调整后 EBITDA 仍然有负 17 亿到负 19 亿左右(近似等于运营现金流),资本支出 16-17 亿,意味着 2025 年仍要 “烧掉 “约 35-40 亿的现金,高于市场预期 2025 年消耗 31 亿现金,所以以 Rivian 目前在手现金支撑不到 2 年的生产,融资去支撑 R2 的生产仍然非常重要。

而 Rivian 宣布预计在 2025-2027 年还能从与大众的合资中获得剩余的 35 亿美金(取决于具体里程碑的全部达成),以及能源部高达 66 亿美元的贷款(用于乔治亚州的工厂建设,支撑 R2 的扩产和 R3 的生产),但能源部贷款发放仍然有很强的不确定性(拜登政府批准),但特朗普上台后开始对于这笔资金管控,如若不能顺利推行对于 Rivian 来说仍然是个比较大的利空。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47