5.5万倍!!!巴菲特2025股东信精华解读

兄弟姐妹们,股神来信了!

巴菲特的年度股东信、伯克希尔年报最新出炉!

自1956年以来巴菲特每年都会坚持写一封信致股东的信。

当时26岁的巴菲特成立巴菲特合伙基金,初始资金10.5万美元,其中巴菲特的岳父投入2.5万美元,姐姐和姐夫合计1万美元,姑姑3.5万美元,大学室友及其母亲合计3万美元,发小律师投入0.5万美元,巴菲特本人仅出资100美元。

这一基金采用利润分成模式:若年度收益超过4%,超出部分的25%归巴菲特,其余归合伙人;若收益不足4%,巴菲特分文不取。

这一模式标志着巴菲特从个人投资者转向职业基金管理者,其投资理念和业绩(1956-1969年复合年化收益率31.6%)为后续创立伯克希尔·哈撒韦奠定了基础。

而今,95岁的巴菲特在过去59年的时间里创造了投资神话。

1965-2024年,伯克希尔每股市值的复合年增长率为19.9%,明显超过标普500指数的10.4%。

1964-2024年伯克希尔的市值增长率达到惊人的5502284%,也就是55022倍,而标普500指数为39054%,即390倍。

美股这几年一直涨,股神很难下手。巴菲特现金储备连续第10个季度增长,再创历史新高!截至去年底,伯克希尔的现金、短期国债等流动性储备达到创纪录的3342亿美元。

在最新股东信里,巴菲特直言:

1.将永远把绝大部分资金投资于股票。

虽然我们持有的可交易股票价值从2024年的3540亿美元下降到2720亿美元,但持有的非上市控股股权的价值有所增加,并且仍远高于可交易股票投资组合的价值。

伯克希尔的股东可以放心,我们将永远将他们的绝大部分资金部署在股票中,而且主要是美国股票,尽管其中许多企业拥有重要的国际业务。伯克希尔永远不会优先选择持有现金等价资产,而是拥有良好的企业,无论是控股还是部分持股。

2.伯克希尔增加对日本的投资。

2019年7月,伯克希尔首次购买这五家公司的股票(伊藤忠、丸红、三菱、三井和住友)。我们只是查看了它们的财务记录,对其股票的低价感到惊讶。随着时间的推移,我们对这些公司的钦佩与日俱增。

截至年底,伯克希尔的总成本(以美元计)为138亿美元,我们持有的股票市值总计235亿美元。

截至我写这篇文章时,预计2025年日本投资的年度股息收入将总计约8.12亿美元,而我们日元计价债务的利息成本将约为1.35亿美元。

3.今年的股东大会将于当地时间5月3日在奥马哈举行,日程安排稍有变化。会议将提前至上午8点开始,巴菲特、格雷格和阿吉特将共同回答问题。今年将不放映电影,而是推出一本特别书籍《伯克希尔哈撒韦60年》。

该书由CarrieSova编写,讲述了伯克希尔的历史,书中还包含查理·芒格的照片、语录和一些罕见的故事。

巴菲特还在信中透露最新的日常状态,称他现在拄着拐杖。

在2024年第三季度,伯克希尔首次停止回购股票后,巴菲特四季度继续暂停回购自家股票。2024年,伯克希尔涨幅25.5%,标普500指数涨幅25%。伯克希尔的市值在去年首次突破万亿美元关口。

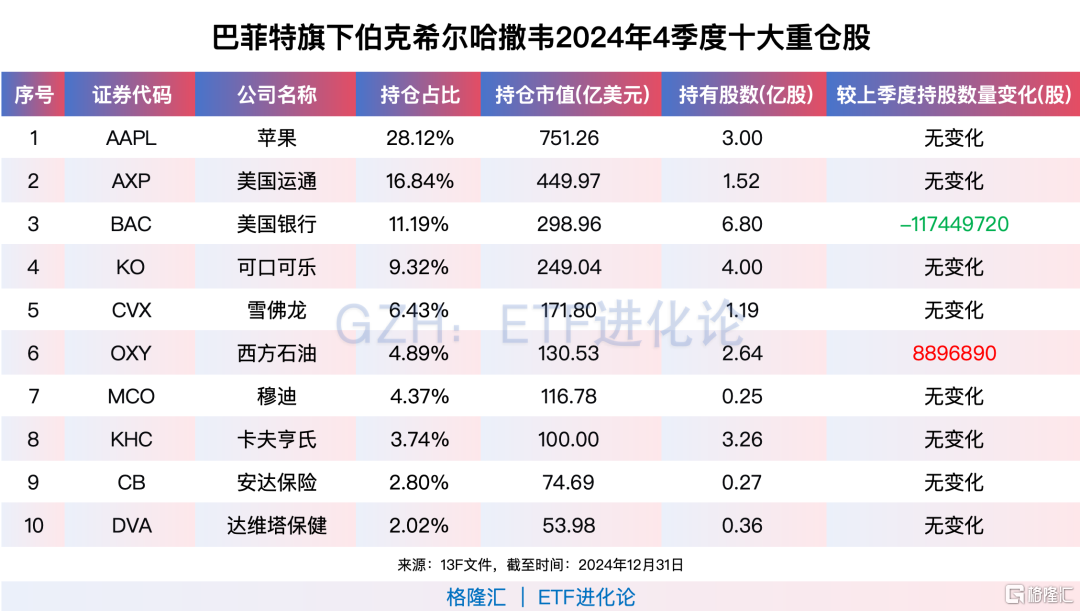

伯克希尔哈撒韦财报显示,截至2024年12月31日,其权益投资的总公允价值71%集中在美国运通、苹果、美国银行、雪佛龙和可口可乐公司。

从巴菲特最新持仓看,去年四季度,巴菲特净卖出约60亿美元股票,这是他连续第九个季度成为股票净卖家。

其中,银行股遭遇大幅抛售。伯克希尔减持了约15%的美国银行持仓。花旗集团股数环比减少74%,巴西的数字银行服务提供商Nu Holdings Ltd减少了54%,第一资本金融(COF)股数环比减少了18%。

巴菲特在去年四季度对苹果持仓保持不动。从2023年底开始,伯克希尔连续四个季度减持苹果股份,持股比例从近6%降至2%。尽管如此,截至2024年底,苹果仍是伯克希尔最大的股票持仓,市值达750亿美元。

巴菲特对消费股表现出了兴趣。伯克希尔新建仓的唯一一只股票是酒业公司星座品牌,四季度总计买入了逾562万股星座品牌,持股市值超过12亿美元。

星座品牌公司是一家国际知名的啤酒、葡萄酒和烈酒生产商和营销商,是美国第二大啤酒公司。拥有科罗娜、莫德罗、罗伯特蒙达维葡萄酒厂、金克劳福德、美欧米、囚徒酒庄等品牌。

伯克希尔加仓达美乐披萨超100万股,增持幅度达到约87%。游泳池用品、设备和相关休闲产品的批发分销商POOL CORP也被增持,增持幅度达到48%。

伯克希尔增持北美知名的音频娱乐公司天狼星,买进股数超1200万股,对该股持仓环比增加近12%;少量增持了智能基础设施服务提供商威瑞信,增持幅度约3.5%。

截至2024年12月31日,伯克希尔的股票投资组合价值约2670亿美元,前十大重仓股分别是:苹果、美国运通、美国银行、可口可乐、雪佛龙、西方石油、穆迪、卡夫亨氏、安达保险、达维塔保健。

(本文内容均为客观数据信息罗列,不构成任何投资建议)

今年开年,巴菲特大动作,增持西方石油,减持医疗公司。

巴菲特旗下伯克希尔哈撒韦于今年2月7日以约46.82美元/股的均价,增持了76.30万股西方石油普通股,耗资约3572万美元。由此,其对西方石油的持股比例升至28.3%,为第一大股东。

巴菲特旗下伯克希尔·哈撒韦在2月14日至2月19日再次减持医疗公司达维塔保健(DaVita)共计75万股,套现约1.16亿美元。

巴菲特于2011年首次投资达维塔保健,截至2024年底,达维塔保健仍是伯克希尔第10大持仓股。

尽管一直卖卖卖,但巴菲特强调,永远不会偏好现金,而会选择投资优质企业。

整体上,巴菲特手握巨额现金等待优质企业出现好价格的可能性居大。

巴菲特之所以“囤积”现金,市场推测主要原因在于当前市场估值过高。

华尔街日报评论称,标普500指数目前的预期市盈率为22.3倍,高于10年平均值18.6倍。在巴菲特擅长的领域内,优质大型企业已难寻“便宜货”,这使得巴菲特难以找到符合其投资标准的标的。

而今,95岁的巴菲特每天像6岁小孩一样饮食,喝可乐吃麦当劳冰淇淋,跳着踢踏舞上班。

对于巴菲特而言,“跳着踢踏舞去上班”其实很好地描述了他每天的工作状态,因为他在生命中的每一天都只做自己喜欢的事,只和自己欣赏的人在一起工作。

不论资本市场如何千变万化,他只做自己擅长的事,投自己看得懂的企业。懂得取舍,是快乐投资的源泉。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47