川普出手,中概重估到头了吗?

大家好!

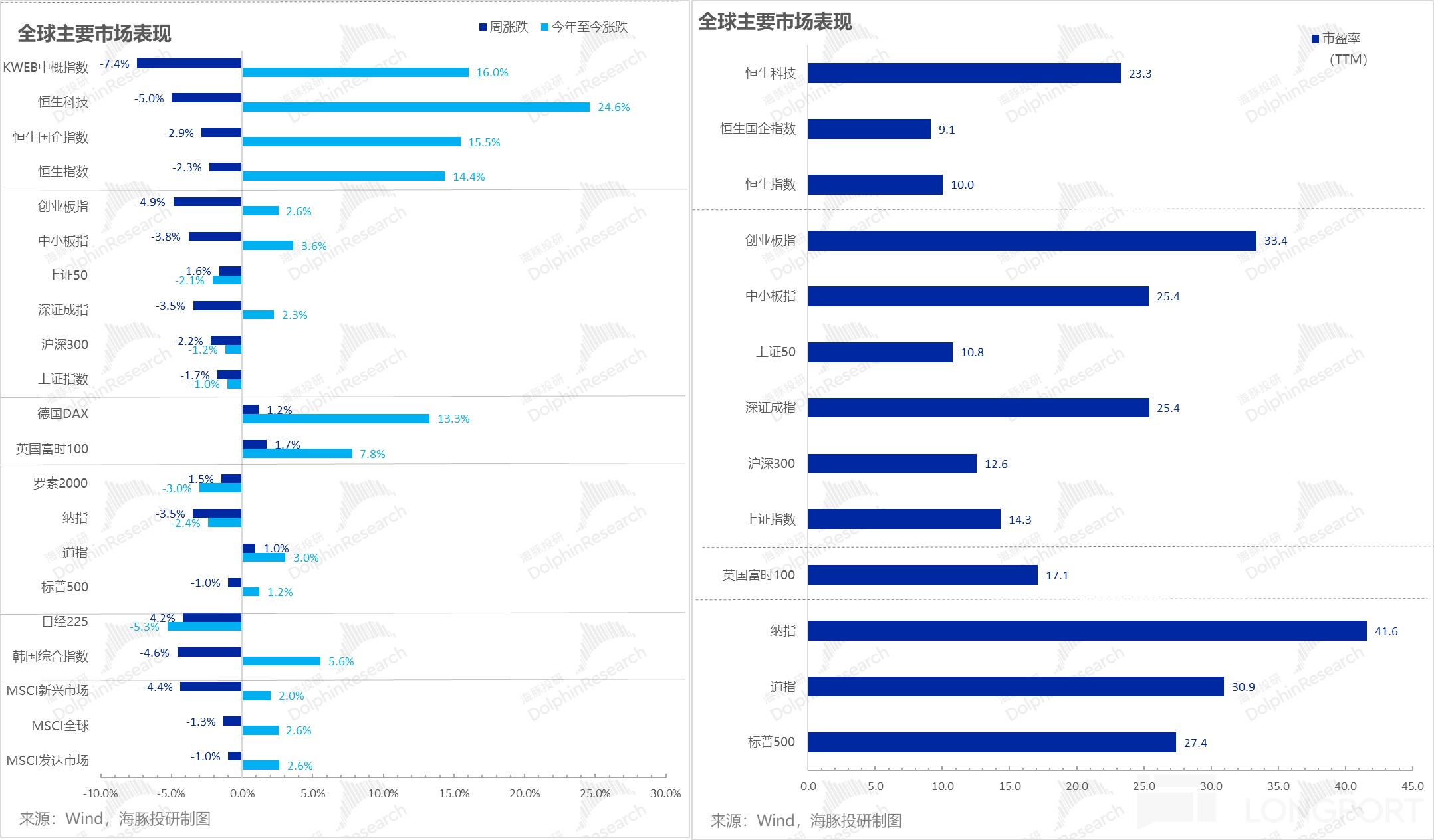

我是海豚君。春节以来持续重估的中国资产,上周终于回调了。回调的导火索也非常值得关注,周初是川普的《美国第一投资政策》,到当周结束的时候,川普又来一个对中再加 10% 关税的政令。

当然,上周下跌的不仅是中国资产,全球资产基本都在下跌中。整体 2025 年开年以来,中国资产还是显著跑赢市场的。

那么接下来,跨市场的风险与机会怎么看?我们来详细看一下上周的经济数据:

一、美国 1 月居民消费崩得凶猛?

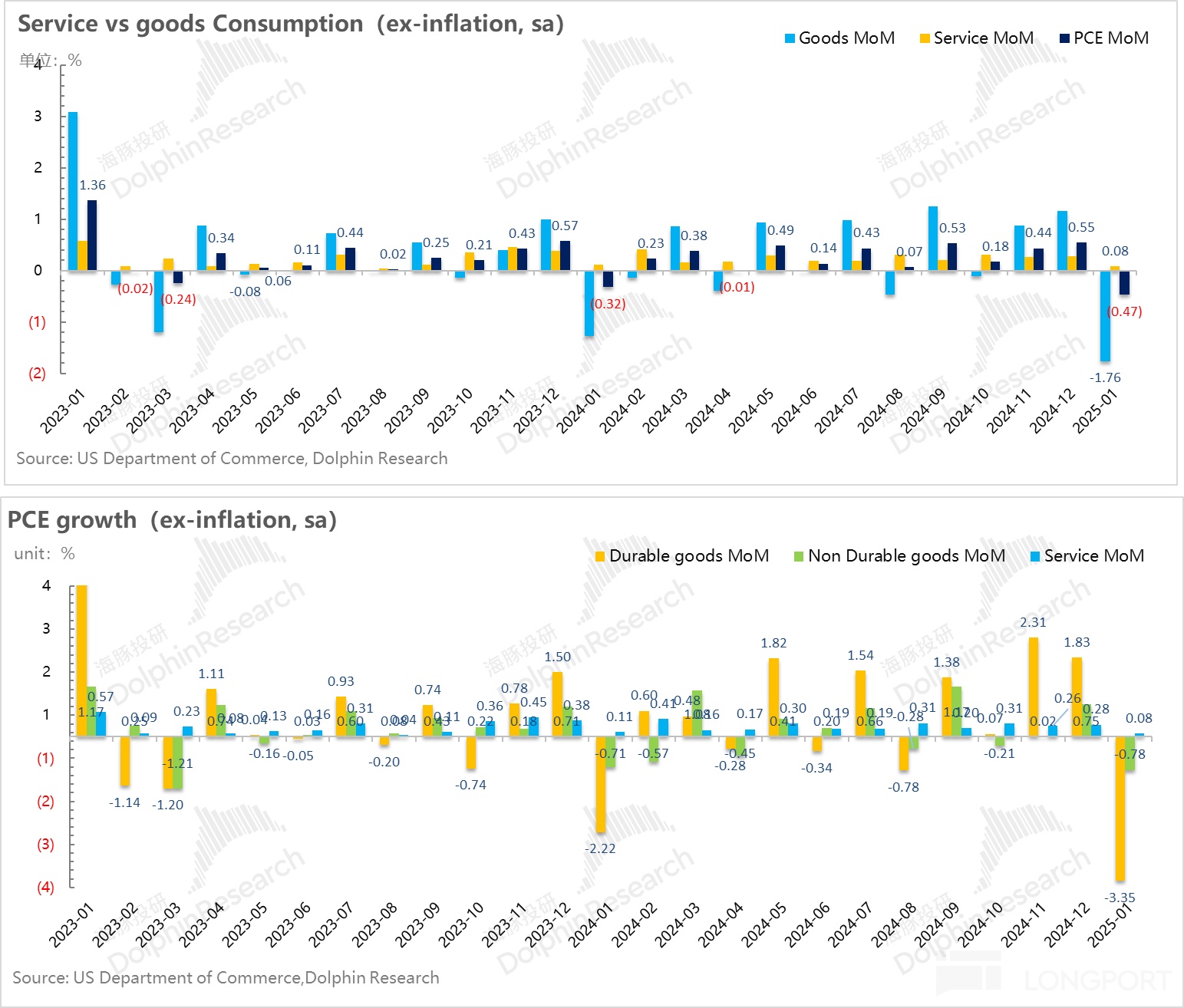

美国作为内需驱动型经济体,居民内需贡献了 70% 以上的 GDP 总量;GDP 的增长率当中,80-90% 也都是由居民内需的拉动,但 1 月美国的居民消费突然 “梗” 住:

按剔通胀的季调年化数,美国 1 月居民消费支出(PCE)出现了 0.47% 的环比负增长;其中,a.服务项目上的消费支出增长走弱了,增长仅 0.08%;b. 商品消费环比大跌 1.76%,主要是由耐用商品和非耐用商品环比都是下跌的,其中耐用品跌幅更大——环比掉了 3.35%。

当然,下一个问题是,居民消费支出下跌,到底是收入跌了,还是收入没跌,但是存的多了,不舍得花了?

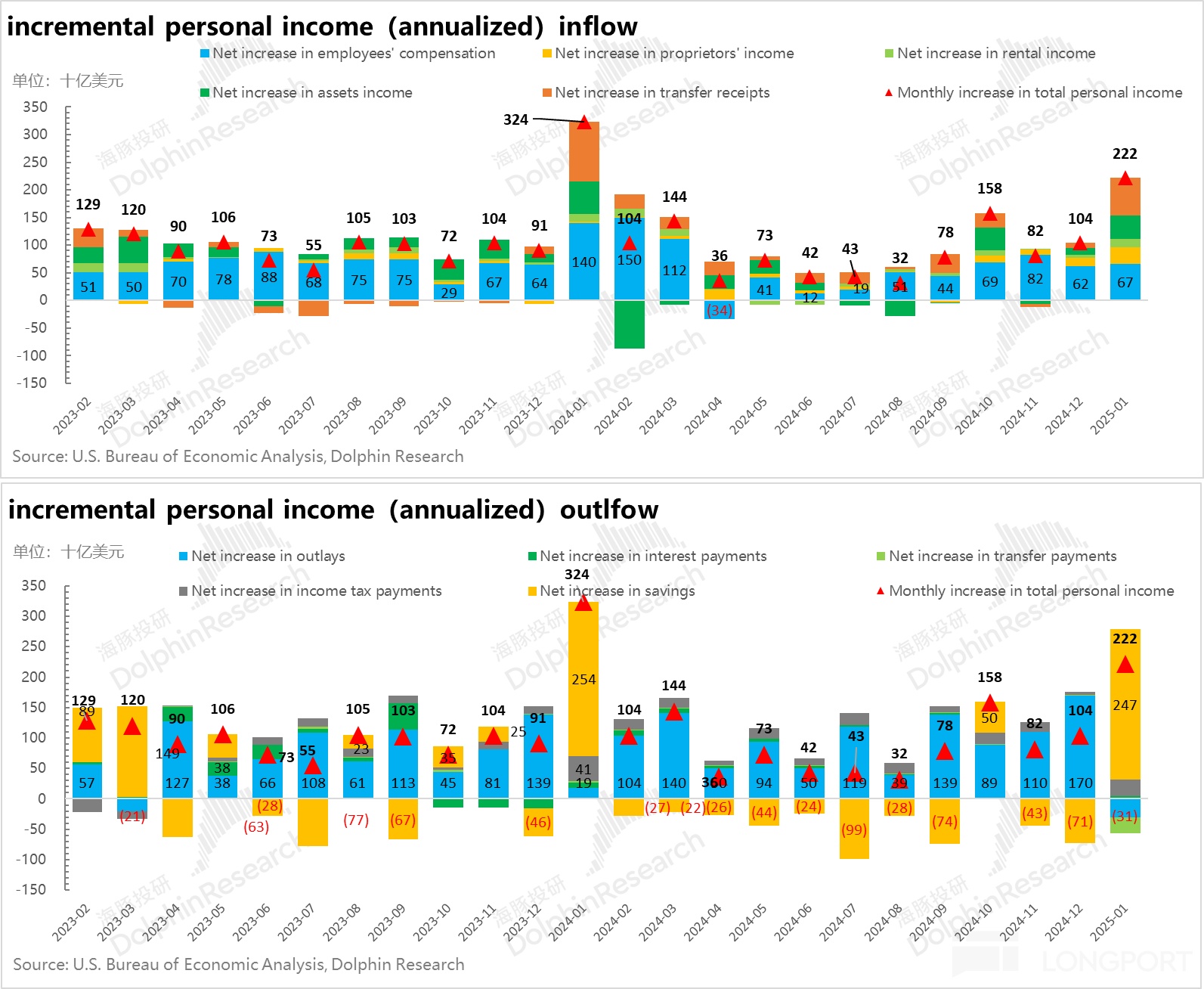

因季调的名义消费支出存在同样趋势,海豚君从名义数来解答这个问题:

a.1 月美国居民各收入来源月增加值上:主力收入来源——雇员报酬新增了 670 亿美金,从月环比角度看还处在一个比较高的水平上,同时因为股市行情较好,资产收益的增加值也比较高,加上这两年每年 1 月都是转移支付收入(类似从政府手中拿到的补贴)的高峰值,1 月美国居民部分年化总收入增加了 2220 亿美金,处于 12 个月以来的最高值,所以开源上没问题。

b.1 月在美国居民支出流出的月增加值上: 储蓄净增非常夸张——月环比增加了 2470 亿美金,消耗掉了当月全部的收入净增,导致除了利息支付之外的其他支出全部为负增长,也就是缩减的,而消费支出就是重要的一项。消费支出 1 月份萎缩了 310 亿美金。

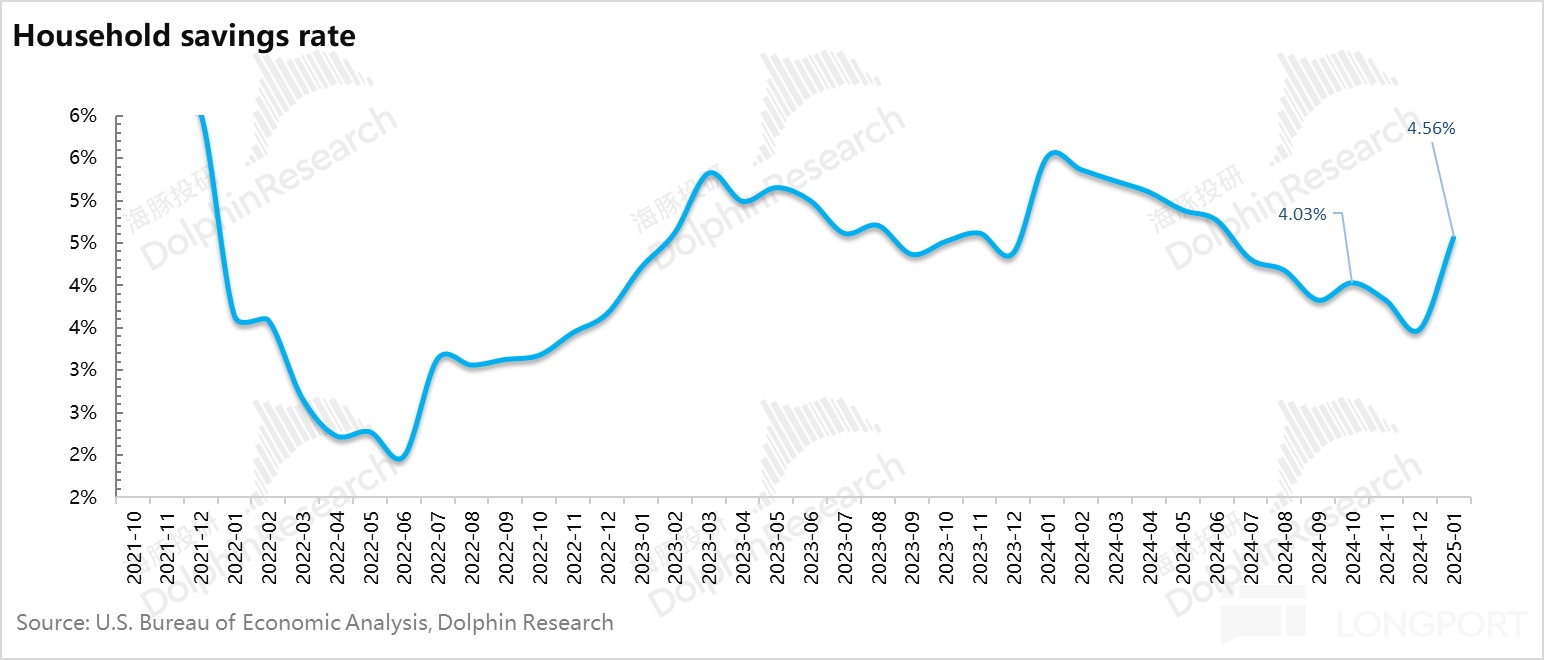

而收入、储蓄、消费的三角关系中:1 月稳定的收入、挤压的消费,陡增的储蓄的结果就是居民储蓄率的突然拉升。

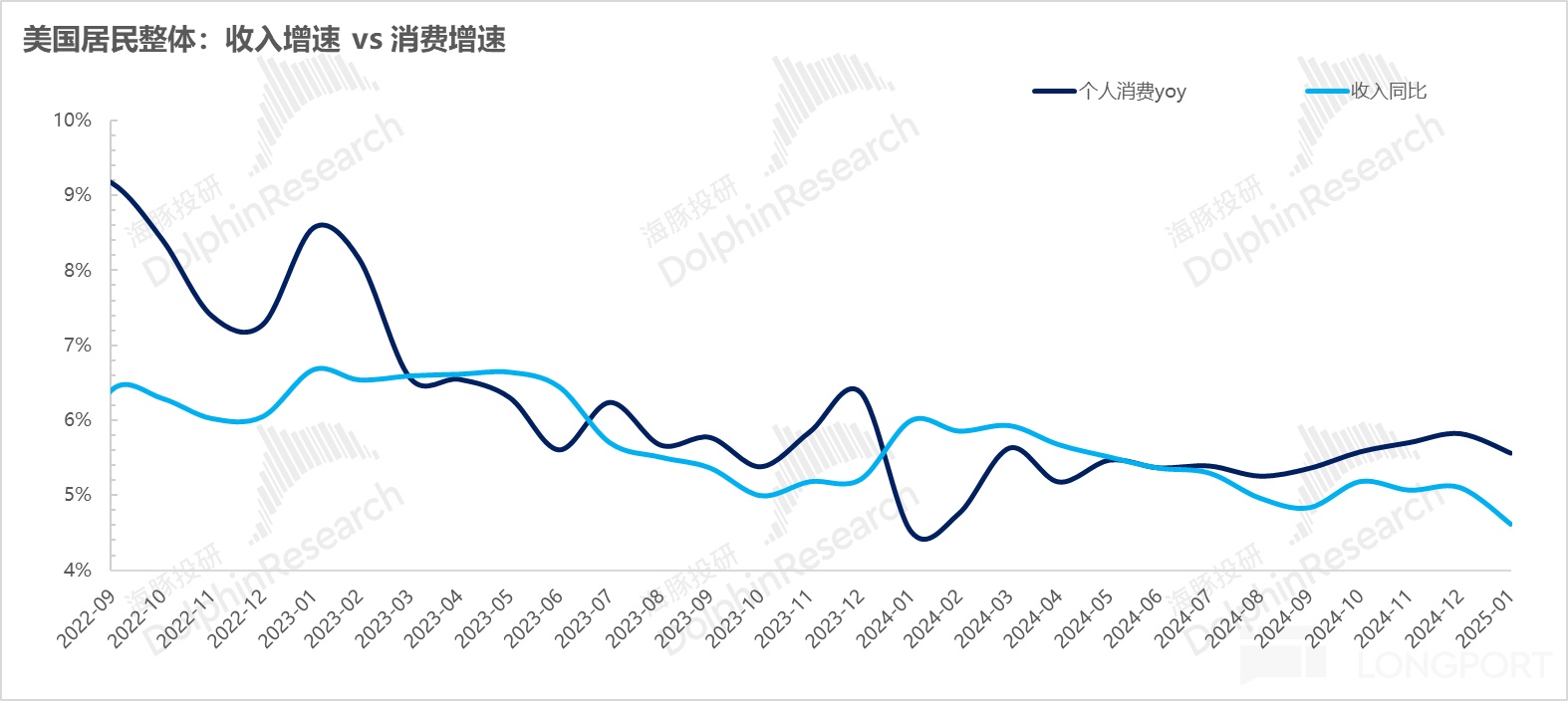

而我们知道,过去两年美国经济持续不着陆的一个很大原因是,GDP 的增长主力——居民消费支出增速持续高于居民收入增速,也就是居民消费持续挤压居民储蓄,导致储蓄率不断走低。储蓄率走高的话,对消费当然不好。

但是 1 个月储蓄率到底是一个短期噪音,还是新趋势的拐点?理论上,当期居民收入、未来收入预期、对经济的安全感等,都会影响了当期消费支出。

1 月居民收入稳定增长,且居民新增实际就业并不算差的情况下,海豚君倾向于认为偏短期信息噪音,尤其 1 月本身在开年这种容易 “统计误差” 的时点上。

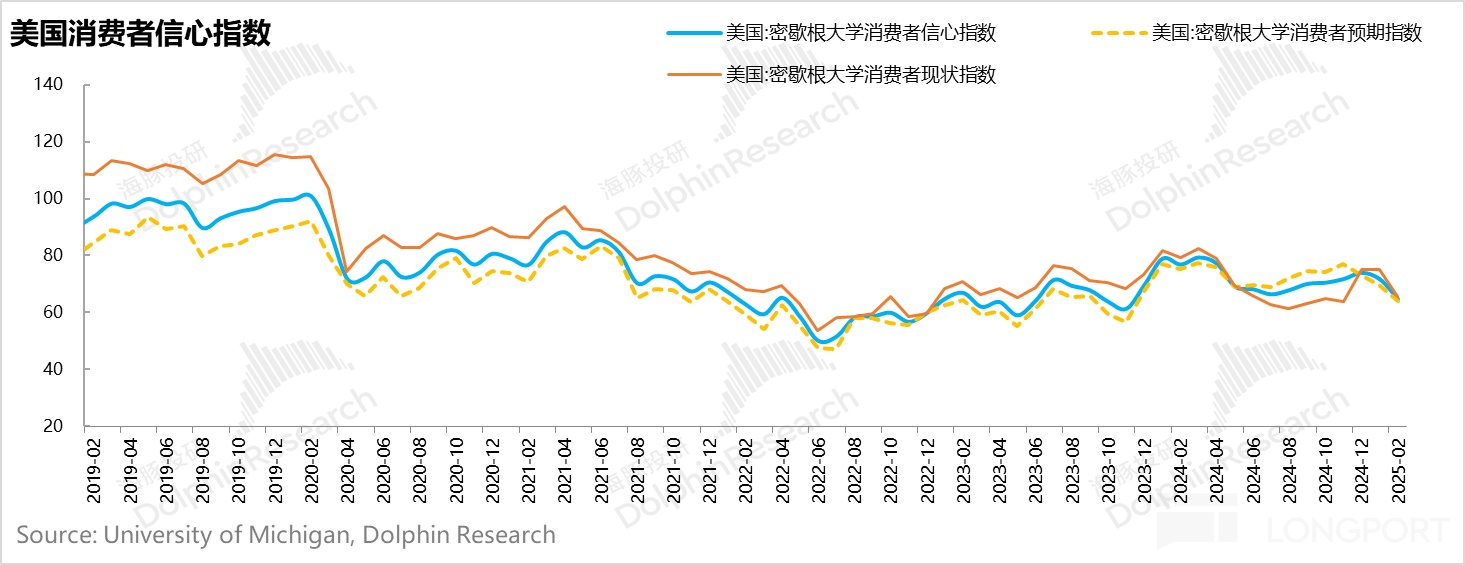

但同时要注意的是,DOGE 驱动下的政府部门降本增效 + 裁员,再加上 2 月居民信心指数有所下降,确实要关注居民消费对储蓄率的挤压还剩多少空间。

常规来说,经济数据不太好,市场会解读成降息利好的预期,只是这次消费回落的力度比较大,再加上美川普近期一直在折腾政府裁员、移民驱逐、对外加关税等,经济不确定性增加,一定程度上,影响了市场的风险偏好。

二、英伟达 +Salesforce“双熊”,美股 AI 需要调整一段?

之前在美股巨头财报季结束之后,海豚君就说过,美股巨头们看起来资本支出(capex)进入高投入 + 加速折旧,运营支出( AI 人头等)的三期共振期;同时收入端并没有同比增长加速来稀释支出的压力,导致整个靠 AI 叙事来驱动股价的标的都会进入调整周期。

而回调之后,能否修复其实是要看英伟达和 Salesforce。这两家公司一端代表了算力的边际需求增加情况,而令一端,代表着最有希望 AI 应用——AI Agent(智能体)在软件生态上的推进进展。

而从实际结果来说,从预期差的角度,英伟达当然还是比较牛的,并不算弱,只是从趋势本身来说,尤其是当下的英伟达其实更多看的是数据中心季度收入的环比增加值,这个增加值没有进一步增加。

同时毛利率的角度,本来市场预期的是 1 月份结束的季度就是短期的底部了,因为 2 月之后,至少 H20 等需求也上来了,但公司表达的意思更像是下季度同样会在底部徘徊,但下半年才会往上走,稍显失望。

从纯第三方算力提供商来说,无论是英伟达还是 AMD,上半年都在偏产品爬坡的清冷周期,下半年才会热闹起来。结果上来说,这次的英伟达财报没有成为美股 AI 上游半导体转头向上的 “灵魂支撑”。

同时 Salesforce 的话,AI Agent 的故事虽然宏观,但最新季度来说,落地似乎较慢,而且新业务高投入、慢落地,其他的一些老业务增速放缓的速度快得超预期,所以美股 AI Agent 的叙事短期也没有被 Salesforce 进一步落地演绎。

而当下 DeepSeek 又在搅动算力确定性的情况下,美股整个纳斯达克都是以跌为主,持续回调中。

二、科技周期 vs 大国对抗周期,中概重估何去何从?

今年开年以来的中美资产其实很有意思:DeepSeek 像是搅动全球资产重配的鲇鱼一样,导致惯于把股市上涨当政绩来宣传的川普在正式上台之后,美股持续回调而中国资产持续向上修复。上周的事件几乎首尾呼应:

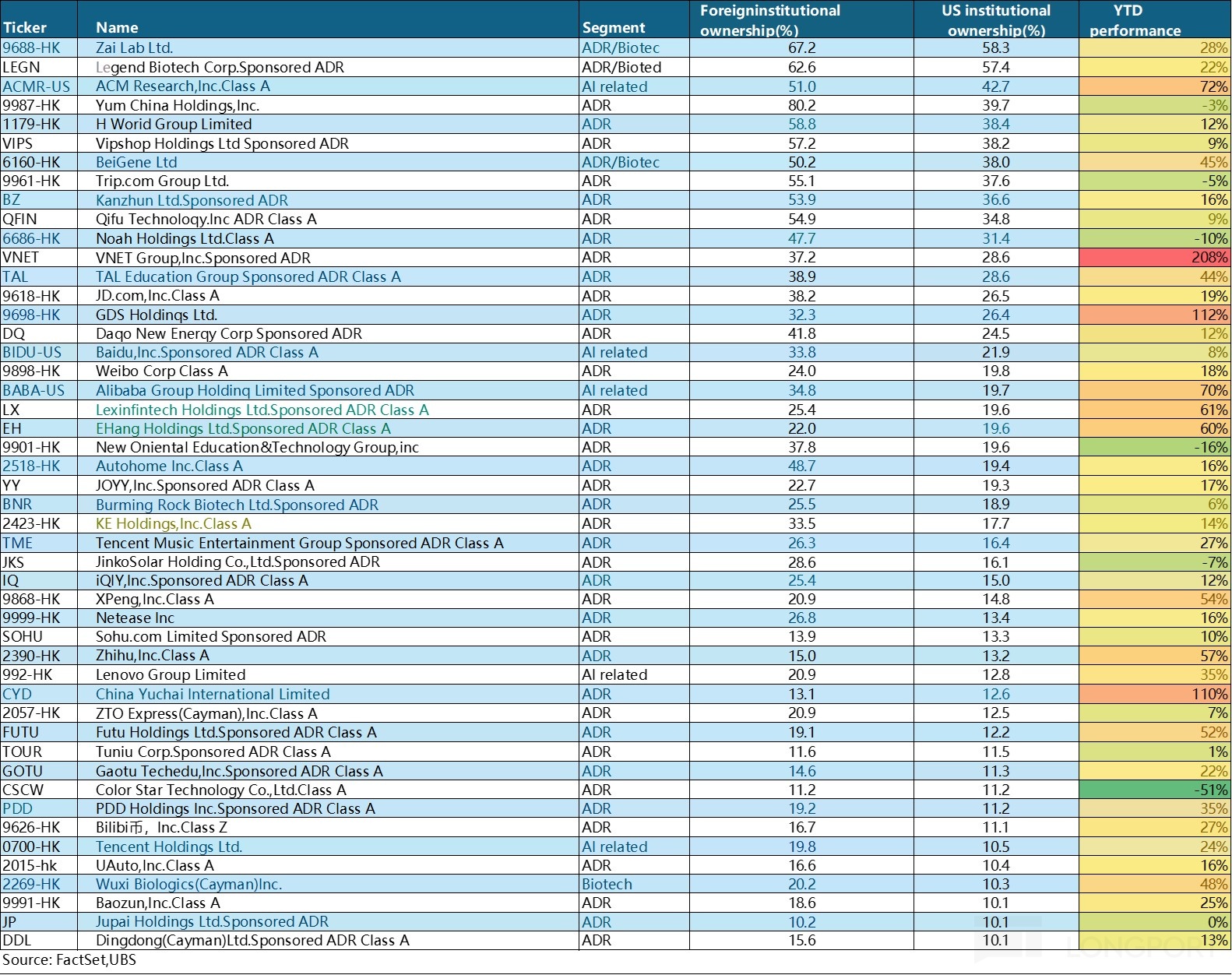

周初时候,川普发了一个《美国第一投资政策》(” America First Investment Policy”)的备忘录,核心要义是在战略性行业上,面向 “敌对国家”,限制入境性和出境性投资——不让对方投资美国的核心战略性行业,也不让美国资本投资对方的此类行业。比如说,美国资金的出境投资标的上,要求美国养老金,以及机构捐赠基金等,不能中国的投 AI、高端制造等,中概海外上市通常用的 VIE 架构可能也会受到波及。

到周五,美国又宣布,从 3 月 4 号开始,再给中国额外加征 10% 的关税。这个是在 2 月 4 号上一次 10% 的有一个全新的 10%。

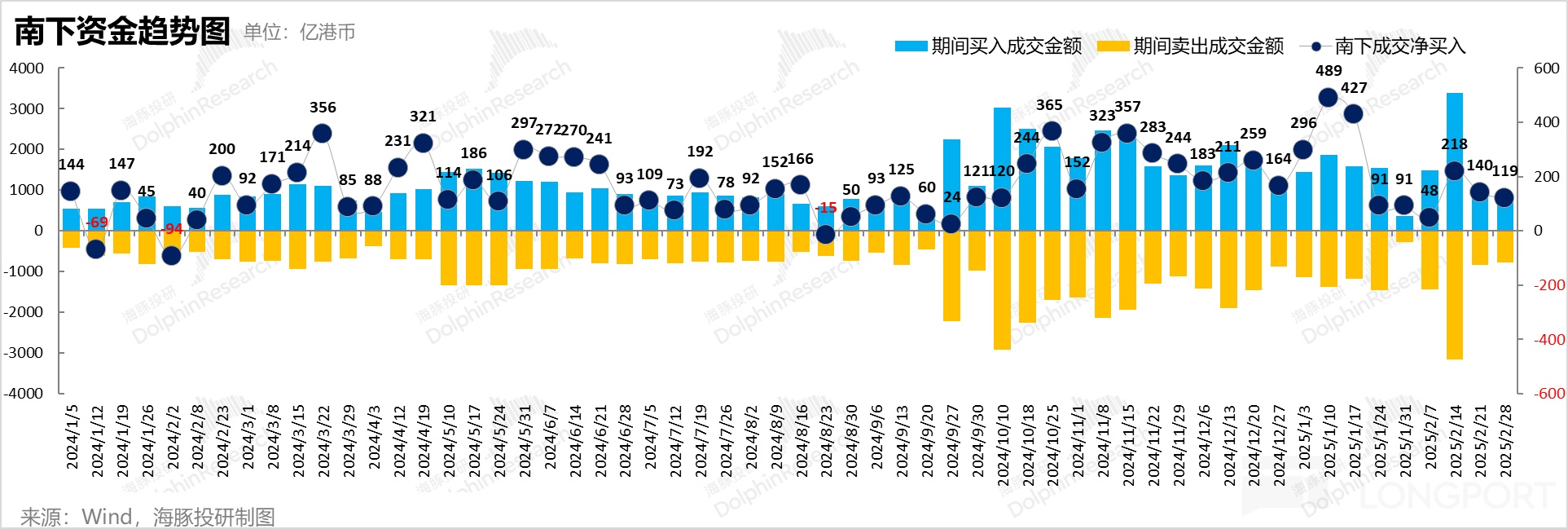

结果是,虽然这轮港股中国资产重估中,南下资金持续净买入,但中国资产上周最终还是回调了,回调在了两会开始之际。

非常有意思的是,海豚君之前说过,行情的持续,需要板块的接力,上周科技资产回调,但是消费资产在两会开会预期下,表现小幅异动。

接下来美国还有 PMI、重磅的 2 月非农人口变动、失业率数据,国内两会持续一周左右,可以关注两会中社会经济、财政目标的制定。目前市场对经济刺激的预期并不算高,还是重点关注是否有增量的消费刺激政策,尤其是在服务消费上。

当然在节奏上,还是要注意此次关税,因此之前市场预期是针对增值税国家的对等关税,等于平等的提高对外税率,甚至中国增值税税率国内相对是较低的。此次一个月内连续两次对中国加关税,中国资产可能需要回调。

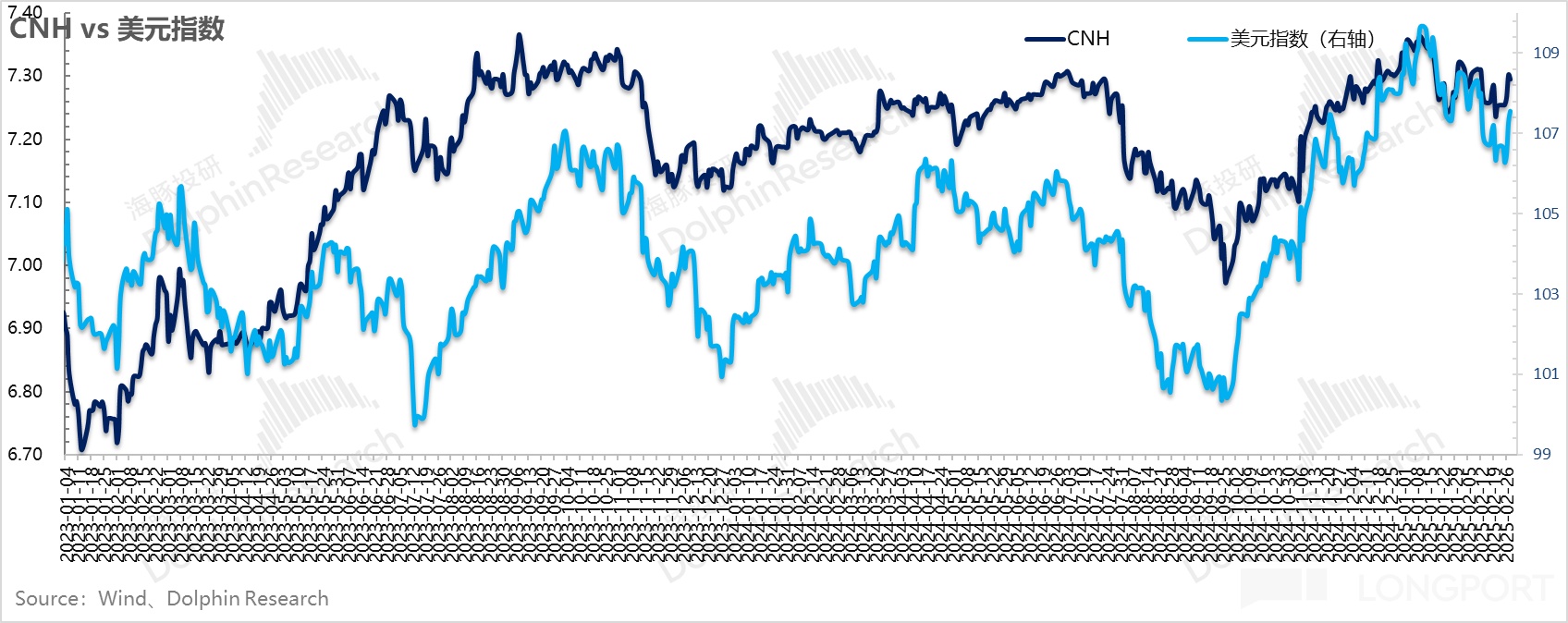

海豚君也注意到宣布后,通胀预期下美元走强,而基于贬值对冲关税预期,人民币汇率也有所贬值。而人民币贬值本身,对中概不利。

这种情况下,海豚君认为需要考虑短期对中国科技资产锁盈,或者如果坚定看好这轮中国科技资产重估的话要继续做多的话,考虑对在手收益做出一定的对冲保护。

四、组合调仓与收益

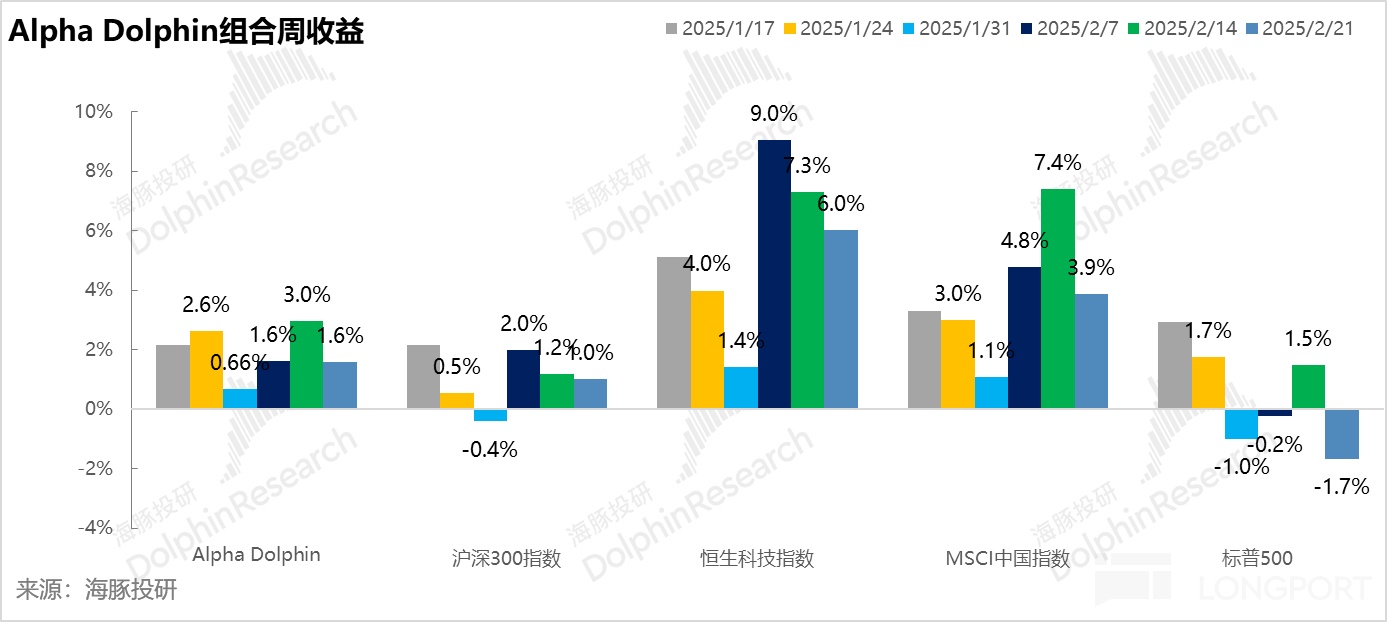

上周 Alpha Dolphin 无调仓。Alpha Dolphin 组合上周收益-3.7%,跑输沪深 300 -2.2%、标普 500(-1%),但跑赢了 MSCI 中国(-4.3%),以及恒生科技(-5%)。

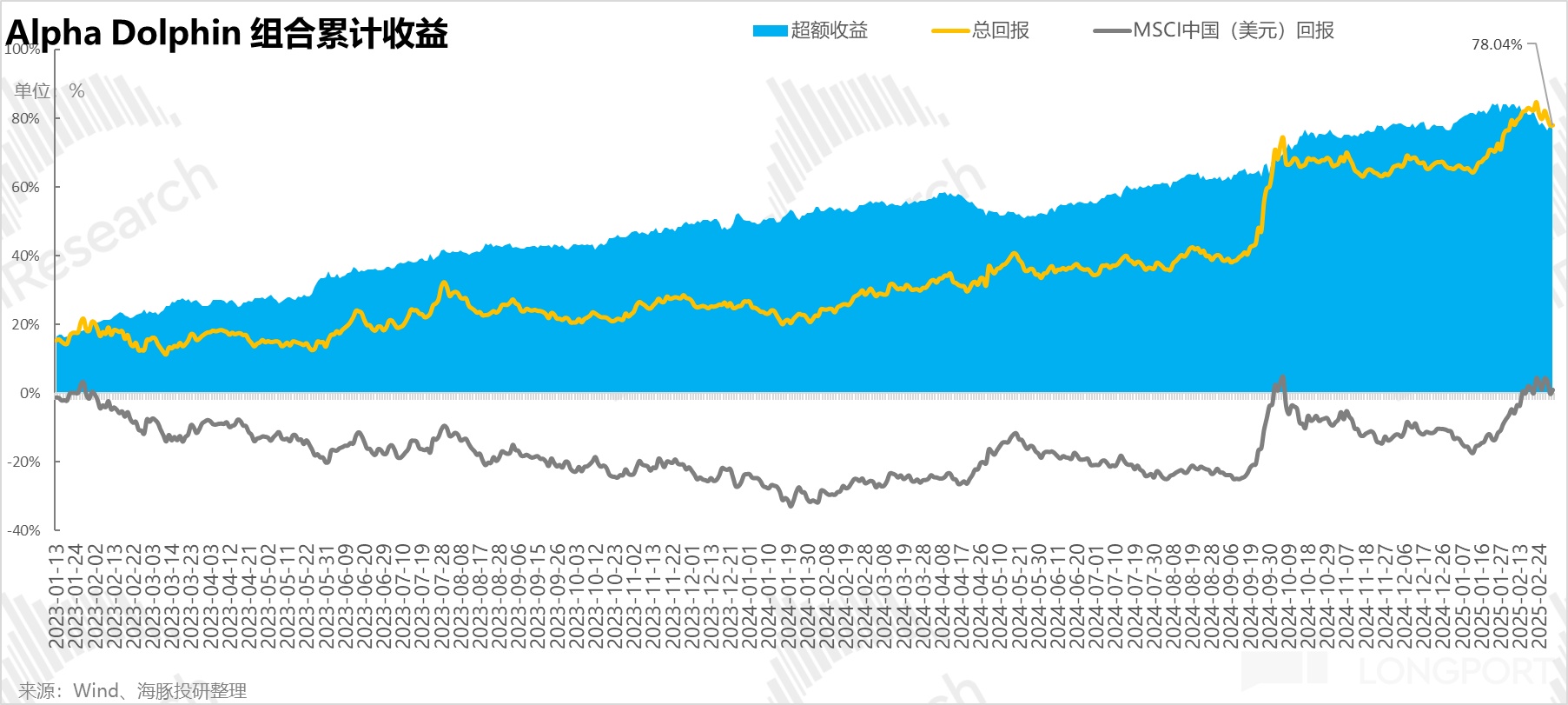

自组合开始测试(2022 年 3 月 25 日)到上周末,组合绝对收益是 78%,与 MSCI 中国相比的超额收益是 77%。从资产净值角度来看,海豚君初始虚拟资产 1 亿美金,截至上周末超过了 1.8 亿美金。

五、个股盈亏贡献

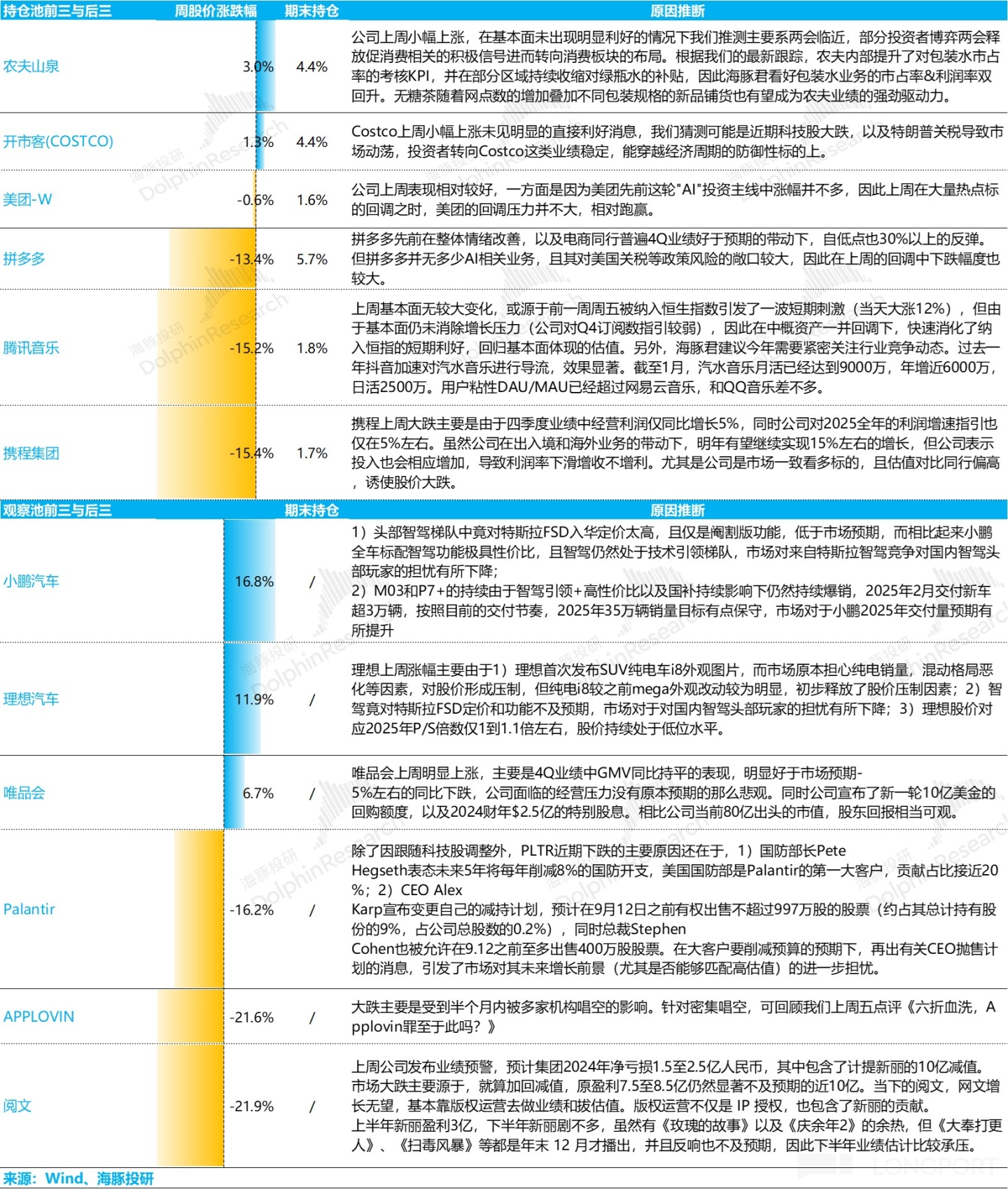

上周美股科技因为核心 AI 股——英伟达和 Salesforce 表现不够给力而继续回调,中概则因为外部不确定风险加大而回调锁盈。

海豚君覆盖的票池中,在不确定加大的情况下,美股小票如 Applovin、Palantir、Wolfspeed 与特斯拉等前期散户拉涨幅度较大,或者估值较高的票,普遍跌幅更高。

而中概资产的额下跌,要么是前期涨幅过大,如阿里巴巴,要么是跟关税有关,如拼多多;要么是业绩预期差较大,如携程。

具体涨跌幅较大的个股,海豚君解释如下:

六、资产组合分布

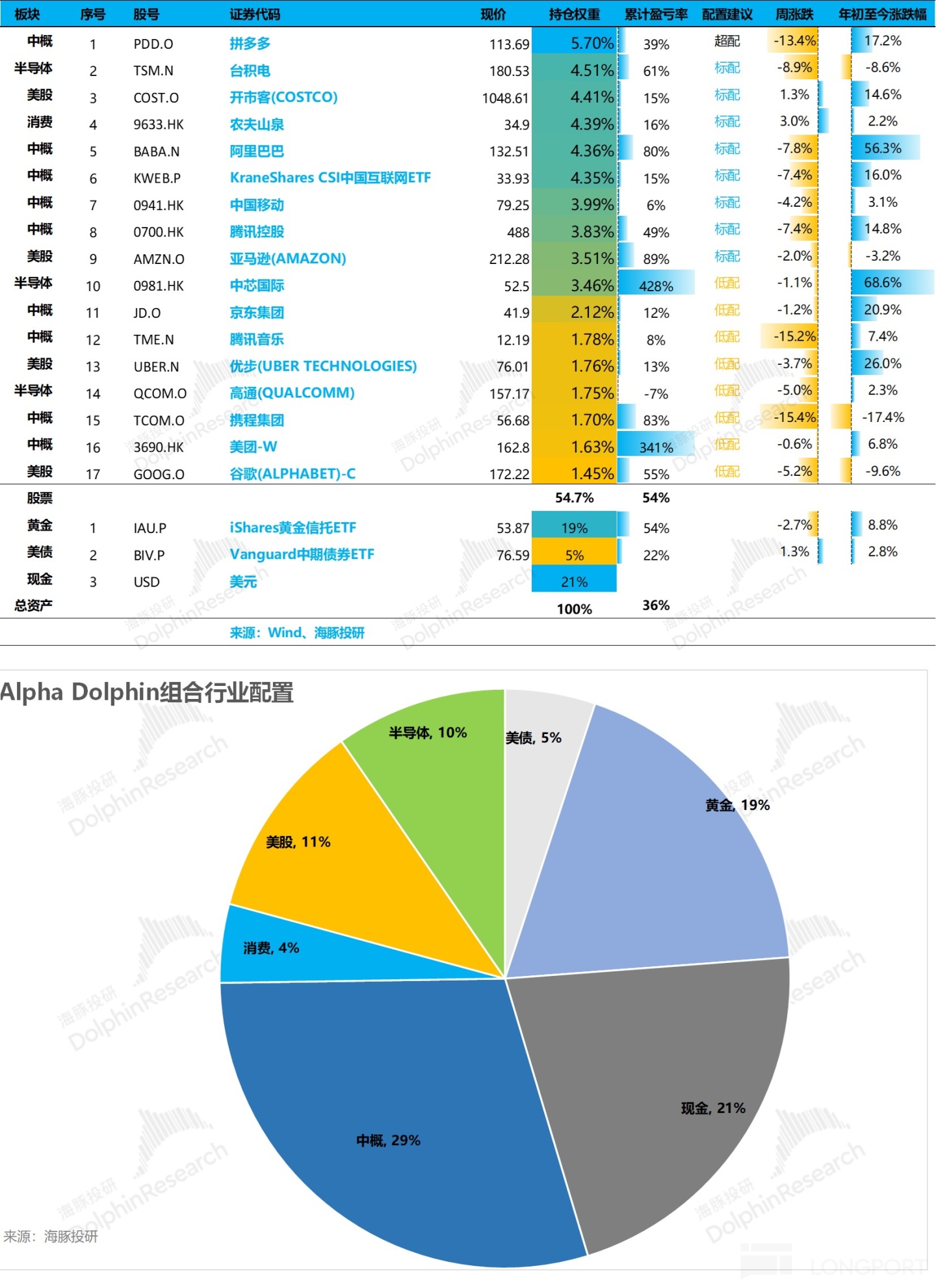

Alpha Dolphin 虚拟组合共计持仓 17 只个股与权益型 ETF,其中标配 8 只,超配 1 只,其余低配。古钱之外资产主要分布在了黄金、美债和美元现金上。

截至上周末,Alpha Dolphin 资产配置分配和权益资产持仓权重如下:

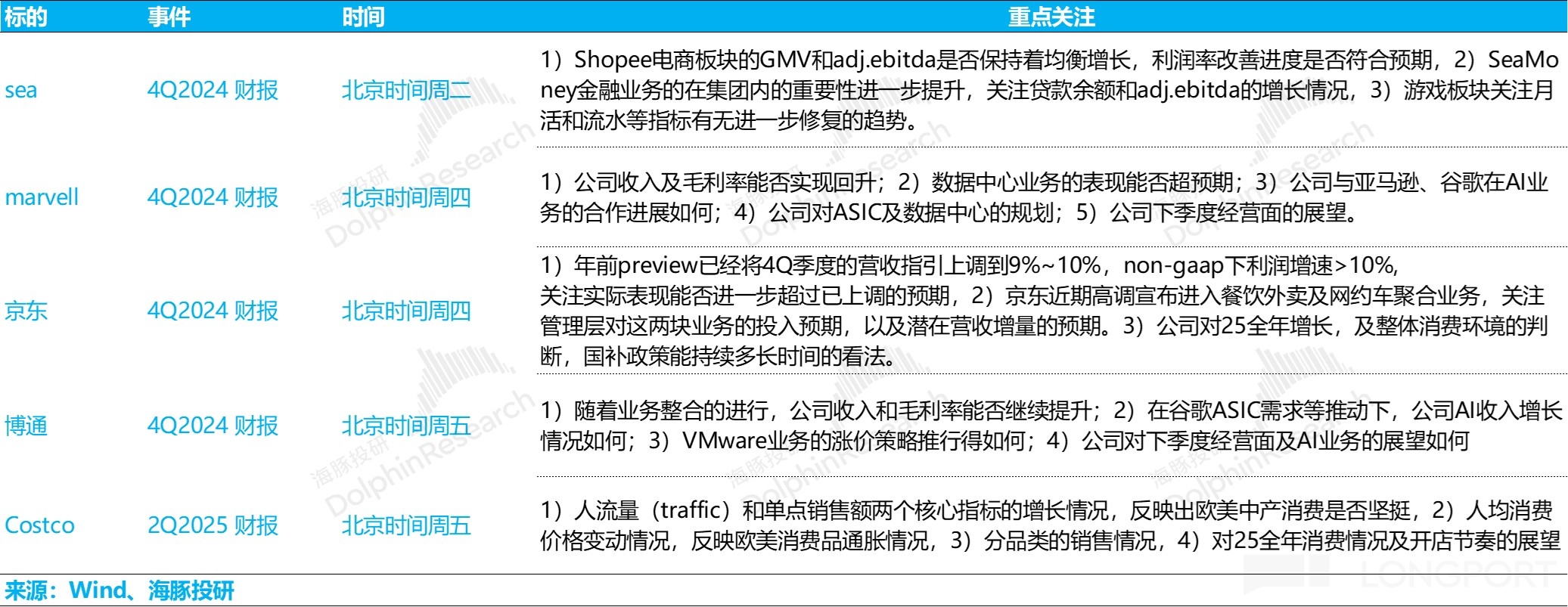

七、本周重点事件:

本周美股财报季尾声,两个 ASIC 算力公司,Marvell 和博通发布业绩;中概公司缓慢进入财报季,本周主要是京东和 SEA。

具体重点关注地方,海豚君总结如下:

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47