大爆发!全球资金集中扫货

港股市场以一场气势如虹的暴涨,向全球投资者展示了中国资产的韧性。

DeepSeek大模型发布,引爆中国资产。截至3月5日,恒生指数年内涨幅达17.62%,恒生科技指数更是一骑绝尘,累计上涨28.87%。

港股本轮上涨行情的起点始于1月14日,真正意义上的加速始于春节假期归来。

自1月14日以来,多只港股相关产品今年以来表现亮眼。Wind数据显示,截至3月5日,多只港股基金年内涨超20%。

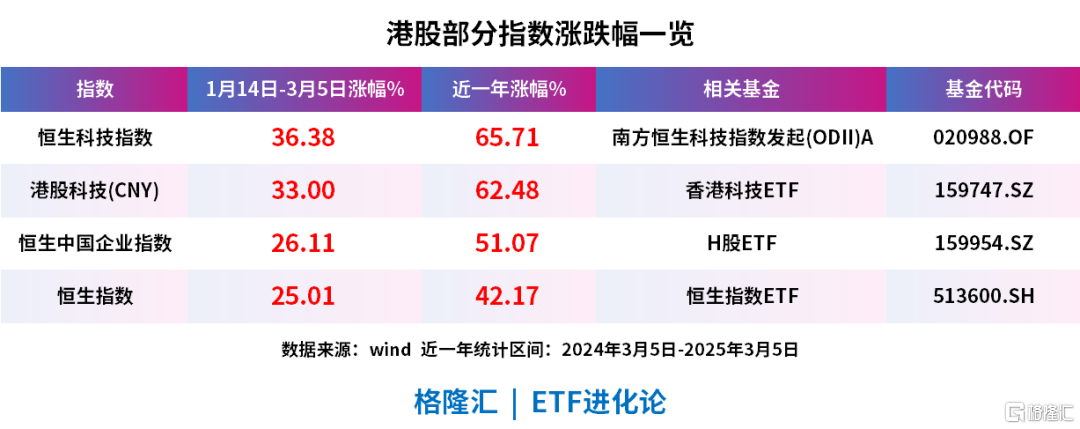

跟踪港股市场的基金迎来飙涨,南方恒生科技指数发起(QDII)(A类:020988;C类:020989)、香港科技ETF(159747)、H股ETF(159954)、恒生指数ETF(513600)对应跟踪的指数涨幅如下:

这一轮港股上涨的核心驱动力,既来自中国经济结构的深度转型,也得益于全球资本对中国科技创新的重新定价。

01

全球投资者重估中国资产

科技与AI引领新经济浪潮,阿里巴巴、腾讯等港股科技龙头,正从传统互联网巨头向AI时代的“新基建”角色跃迁。

阿里巴巴宣布未来三年投入超3800亿元建设云与AI基础设施,创下民营企业历史之最;腾讯旗下微信宣布接入国产AI大模型DeepSeek,进一步夯实技术护城河。

这些动作不仅推动企业盈利预期上修,更催化了市场对港股科技股从价值到成长的估值重构。

外资机构看好中国资产。

摩根士丹利策略师表示:

中国股市,特别是离岸市场,正在发生结构性转变,将带来可持续的净资产收益率(ROE)和估值复苏;

从数据来看,MSCI中国指数的ROE有望持续改善:一方面,来自股东回报的显著提升,MSCI中国指数的股息率自2020年来上升了75%,回购规模也大幅增加;

另一方面,中国公司在AI领域展现出较强的竞争力,在DeepSeek等中国企业最新技术突破的支撑下,科技密集型企业或能实现利润率和ROE的增长;MSCI中国指数的ROE已从2023年中期的9%提升至目前的11%,并且仍有进一步提升的空间;预计到2026年底,MSCI中国指数的ROE有望超过12%。

挪威1.8万亿美元(约合13万亿元)主权财富基金的CEO尼古拉·坦根在达沃斯世界经济论坛期间接受采访时表示:“今天要怎么做?那就是抛售美国科技股,购买中国股票。”

高盛看好中国资产,判断中国股市将进一步上涨。高盛把MSCI新兴市场指数的12个月目标点位从1190上调至1220,以反映人工智能采用对中国企业利润的积极影响。新的预测表明,该指数较周二收盘价还有12%的上涨空间。Sunil Koul等策略师预计中国股市将进一步上涨,因刺激措施有望稳定经济增长。

重估中国资产,从一种气势, 逐渐变成一条被外资认可的逻辑。

02

谁在买港股?买什么?

春节以来,港股市场迎来全球资金的共振增配。通过拆解各类资金的流入结构,兴业证券发现:“AI+”板块是南下资金与外资的共识。

南下资金成为港股大涨的“助燃剂”。

截至3月5日,今年以来南下资金高达2952.81亿港元,其中仅有6个交易日是净卖出,其余皆是净买入,单日净买入资金超过100亿港元的交易日就有14次。

据高盛最新发布的报告,2月14日至20日期间,对冲基金加大了对亚洲股市的押注意愿,目前已升至2016年以来的最高水平。其中,A股和港股占资金流入的近一半。

科技龙头成为资金加仓的核心标的。南向资金持续加码阿里巴巴、腾讯控股、中芯国际、小米集团等热门股;外资显著青睐中国科技龙头公司,包括腾讯、小米、美团、商汤等。

这波科技股主导的行情中,资金净流入港股推动其强势领涨,背后的核心驱动力来自两个方面:

首先,港股的“AI含量”更高。恒生指数、恒生综合指数的“AI含量”(AI概念股占指数的权重)分别为34.9%、29.6%,高于内地市场代表性指数中证800、沪深300、创业板指的4.0%、4.5%、5.3%。

其次,港股AI资产更具辨识度。从国际投资者关注度较高的指数来看,代表A股核心资产的中国富时A50指数的AI含量约为26.1%,代表“港股核心资产”富时中国50指数的“AI含量”高达46.9%。

03

跟踪港股市场的基金有哪些?

港股市场的国际化程度较高、资金结构较为复杂,个股单日无涨跌限制,投资风险相对较大。此外,开通港股通账户要50万资金门槛,相对较高。

在此背景下,投资于港股的ETF由于降低了门槛,成为了市场投资港股的新工具。目前A股市场中,越来越多的ETF产品跟踪港股市场。

目前国内可投资港股的基金众多,包括被动跟踪港股相关指数的指数基金,也有主动权益类基金。

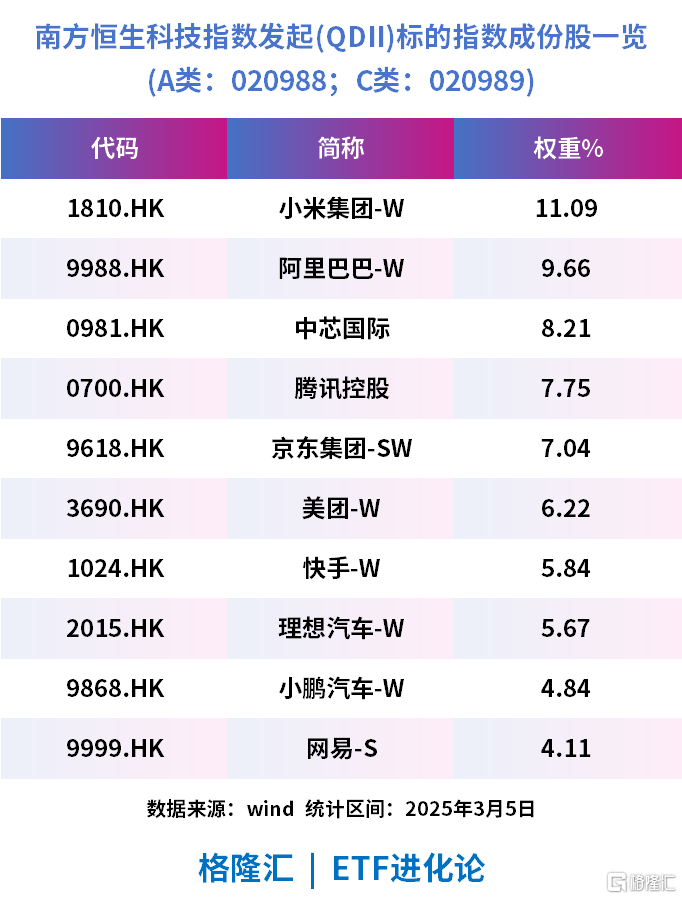

以南方基金旗下跟踪港股市场的基金为例,南方恒生科技指数发起(QDII)(A类:020988;C类:020989)跟踪恒生科技指数,覆盖30家港股科技龙头,是场外投资恒生科技指数的工具。

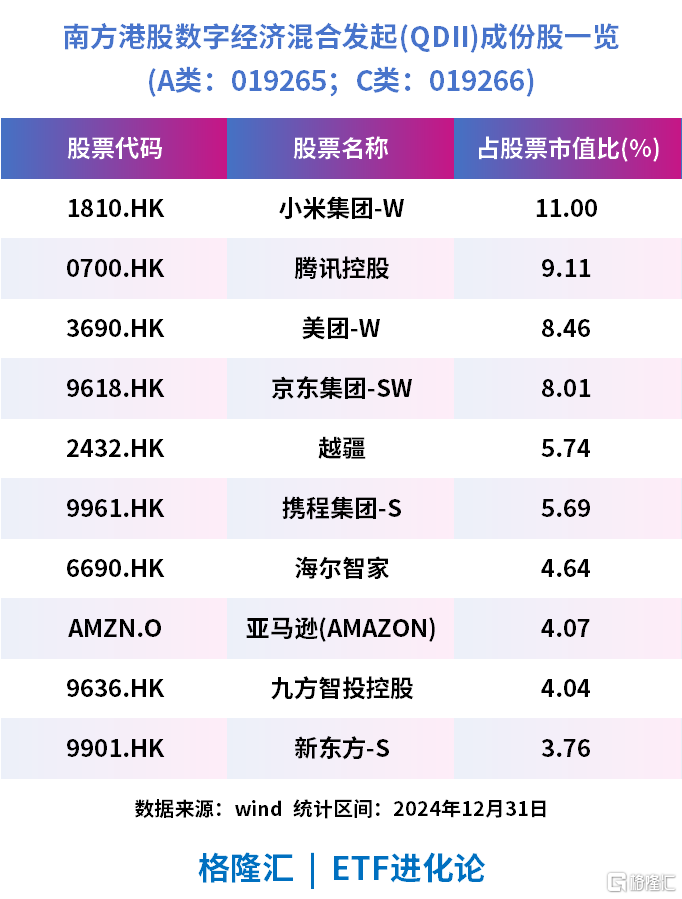

作为主动权益基金的南方港股数字经济混合发起(QDII)(A类:019265;C类:019266),重点布局数字经济、AI、智能驾驶等前沿领域。

香港科技ETF(159747)作为场内工具,T+0交易,流动性优势明显,聚焦港股科技龙头,持仓涵盖小米、阿里巴巴、腾讯控股、美团、比亚迪股份等企业。

恒生指数ETF(513600)一键覆盖港股核心资产,涵盖港股市场市值最大、流动性最强的70家公司,兼顾金融、地产、科技等多行业均衡。

H股ETF(159954)聚焦中字头央企与红筹股,成分股涵盖“科技+红利”,重仓股包括阿里巴巴、小米集团、腾讯控股、建设银行、中国移动、工商银行、比亚迪股份、中国银行、中国平安等。

对于当下的港股市场,中信证券给出了较为乐观的指引:在此轮上涨后,当前恒指和恒科的动态PE仅处于历史45%和31%的分位数,叠加业绩预期的上修和卖空占比维持高位,港股安全边际仍然充分,港股仍将延续2024年以来的反转行情。

总体上,目前各渠道的信息显示,春节后这轮中国资产重估行情引爆了海内外资金的情绪,中国资产新叙事也正传遍全球。

每一个现象级投资方向自诞生起,会不断洗礼每一个入局者,没有面对挫折、错杀、波动信念不改的定力,都会出局。

投资中有句话,靠运气赚的钱,都会靠“实力”加倍赔回去。现在应该做的,不是眼馋短期的交易型机会,而是花些时间看看。

中国资产的叙事结构,到底发生了哪些变化?保持独立思考,在能力圈中寻找属于自己的猎物。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56