【深度分析】加拿大:做空加元为何看似稳赚不赔?

摘要

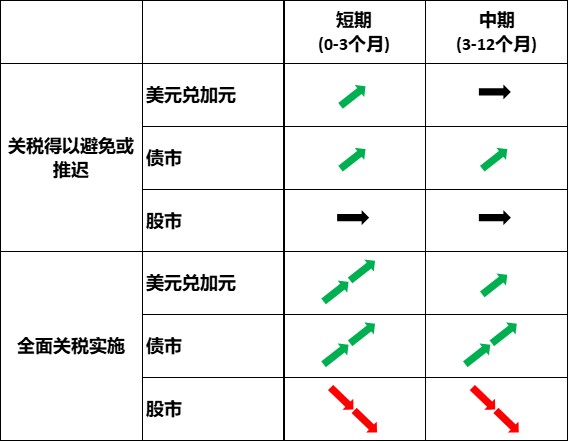

本文分析了两种情景下的加元(CAD)汇率走势:1)关税得以避免或推迟;2)全面关税实施。在情景一中,由于加拿大经济前景黯淡、通胀下降、加拿大银行(BoC)相比美联储(Fed)更为鸽派以及美元指数“先升后降”的轨迹,我们预计加元将在短期内(0-3个月)小幅走弱,随后在中期内(3-12个月)趋于稳定。在情景二中,全面关税将对加拿大经济及政策产生重大影响,导致加元大幅贬值。

*投资者可以通过被动基金(如ETF)、主动基金、金融衍生品(如期货、期权和掉期)、差价合约和点差交易直接或间接投资于外汇市场、债券市场和股票市场。

注:

1.宏观经济

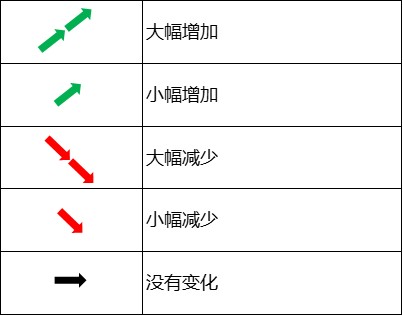

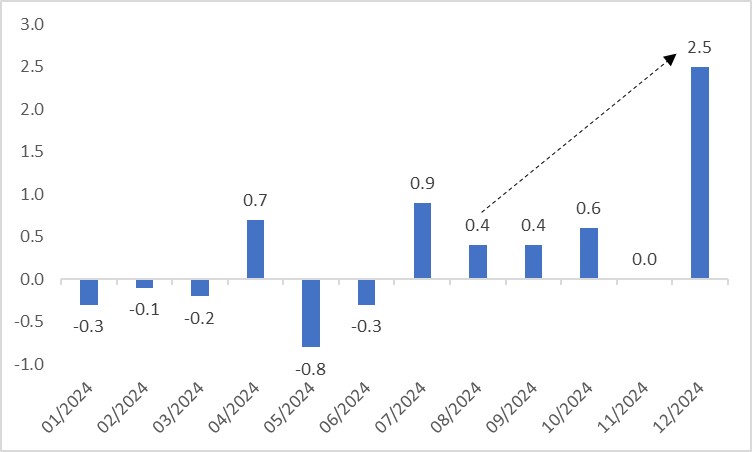

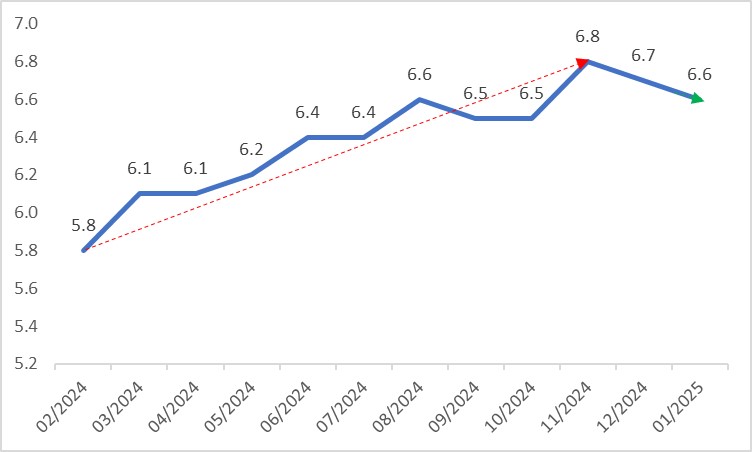

在经历了2023年的低迷和2024年的温和复苏后,加拿大经济在2024年末出现反弹。假日期间强劲的家庭支出推动12月零售销售环比增长2.5%(图1A),使2024年第四季度年化实际GDP增长率达到2.6%,为2023年第二季度以来的最高水平(图1B)。这一增长也提振了劳动力市场,失业率连续两个月下降,至2025年1月降至6.6%(图1C)。

展望未来,加拿大的经济走势在很大程度上取决于美国的关税政策。2025年3月4日,美国以加拿大未能遏制非法移民和芬太尼流入为由,对加拿大进口商品加征25%的关税。然而,3月5日,美国推迟了对加拿大和墨西哥汽车加征新关税的计划,为期一个月。鉴于特朗普时代政策的不确定性,我们评估了两种情景:1)关税得以避免或推迟;2)全面关税实施。

图1A:加拿大零售销售(环比,%)

数据来源:路孚特,Tradingkey.com

图1B:加拿大实际GDP增长率(年化,%)

数据来源:路孚特,Tradingkey.com

图1C:加拿大失业率(%)

数据来源:路孚特,Tradingkey.com

1.1宏观经济(关税得以避免或推迟)

即使特朗普政府避免或推迟高关税,加拿大仍面临两大挑战:

- 移民政策收紧:人口增长放缓继续抑制总需求。

- 美国经济放缓:作为加拿大最大的出口市场,美国经济走弱(例如,亚特兰大联储预测2025年第一季度GDP增长为-2.8%)将抑制对加拿大商品的需求,损害其出口。

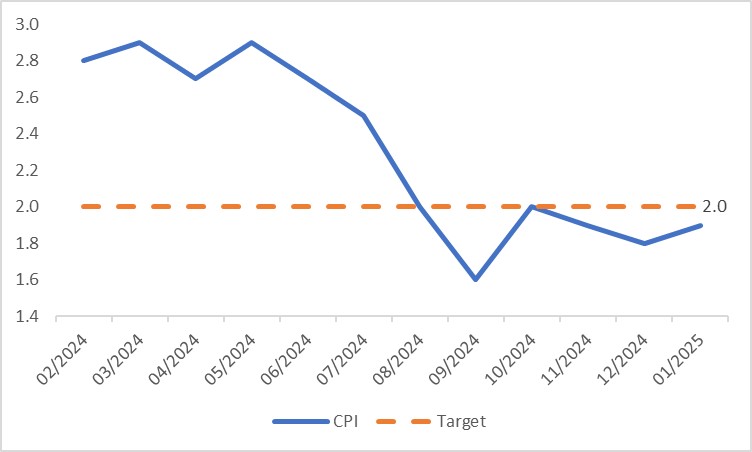

在通胀方面,自2024年9月以来,加拿大的CPI已跌入加拿大银行2%的目标(图1.1)。在经济逆风和低通胀的背景下,预计加拿大银行将继续降息,进一步拉大与美联储的政策利差。

图1.1:加拿大CPI(%)

数据来源:路孚特,Tradingkey.com

1.2宏观经济(全面关税)

如果美国实施全面关税,加拿大经济将主要通过贸易渠道受到影响:

- 石油行业:加拿大是全球第四大石油生产国,80%的产量用于出口,美国是其最大买家。对石油进口加征关税将大幅削减加拿大能源出口,拖累GDP增长。

- 其他商品:对非能源商品出口加征25%的关税将减少美国需求,但加拿大可以通过第三国再出口部分缓解影响,从而减轻对出口市场的冲击。

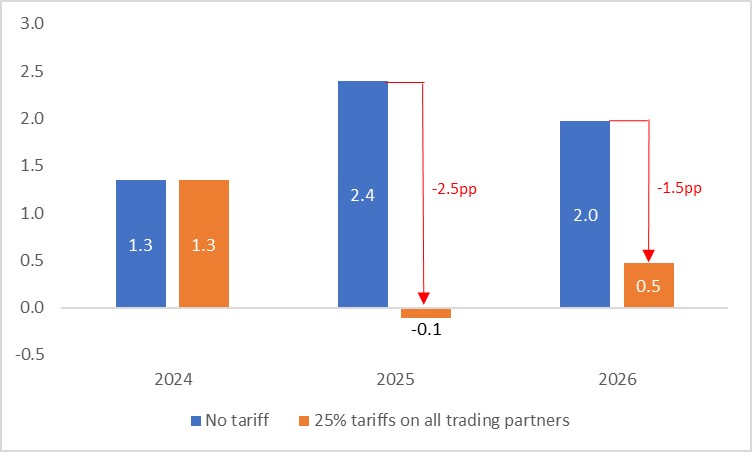

根据加拿大银行的估算,如果美国对所有贸易伙伴统一加征25%的关税,2025年加拿大GDP将下降2.5个百分点,2026年下降1.5个百分点(图1.2)。经济停滞甚至衰退将迫使加拿大银行大幅降息。

图1.2:如果美国对所有贸易伙伴加征25%关税,加拿大GDP下降幅度(%)

数据来源:路孚特,Tradingkey.com

2.汇市(美元兑加元)

2.1美元兑加元(关税得以避免或推迟)

即使没有高关税,加元仍面临短期(0-3个月)下行压力,原因有三:

- 经济前景黯淡:尽管2024年末GDP有所回升,但2023-2024年人均GDP已降至2016年水平,显示出结构性疲软。

- 高企的私营部门债务:杠杆率上升导致企业破产率达到多年高位,拖累经济增长。

- 加拿大银行比美联储更鸽派:加拿大经济疲软和低通胀将使加拿大银行比美联储更为鸽派,扩大政策利差。

我们预计美元指数将先升后降(参见2025年3月3日发表的《[深度分析]美国:美元指数将不可逆地下跌?》)。在中期内(3-12个月),美元兑加元将趋于稳定。

值得注意的是,作为主要的资源出口国,加拿大经济和货币与大宗商品价格,尤其是石油价格密切相关。油价上涨会改善加拿大的贸易条件,增加出口收入,并倾向于推升加元;反之亦然。因此,若未来油价显著波动,可能会影响我们对美元兑加元汇率的基准预测。

2.2美元兑加元(全面关税)

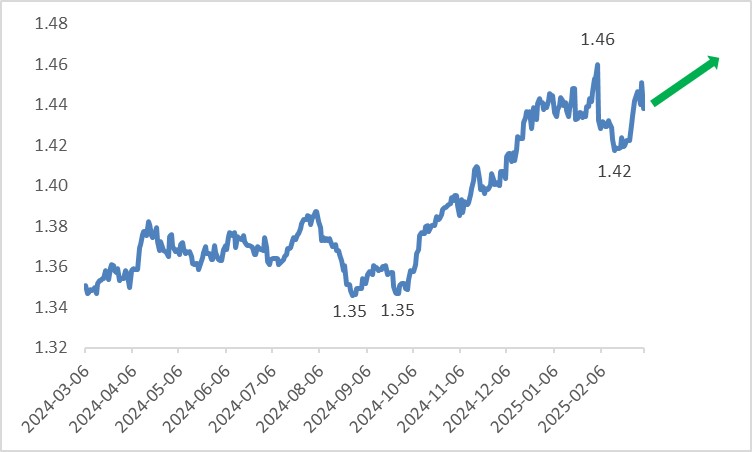

全面关税将重创加拿大出口,严重削弱经济并引发加元大幅贬值。为避免危机,加拿大银行可能会加速降息,进一步拉大与美联储的政策利差,并对加元施加更大压力。此外,美国提高关税可能会抑制进口,缩小美国贸易逆差并提振美元。因此,在全面关税情景下,加元将大幅走弱。即使美元指数中期走软,美元兑加元仍将攀升(图2)。

图2:美元/加元

数据来源:路孚特,Tradingkey.com

3.债市

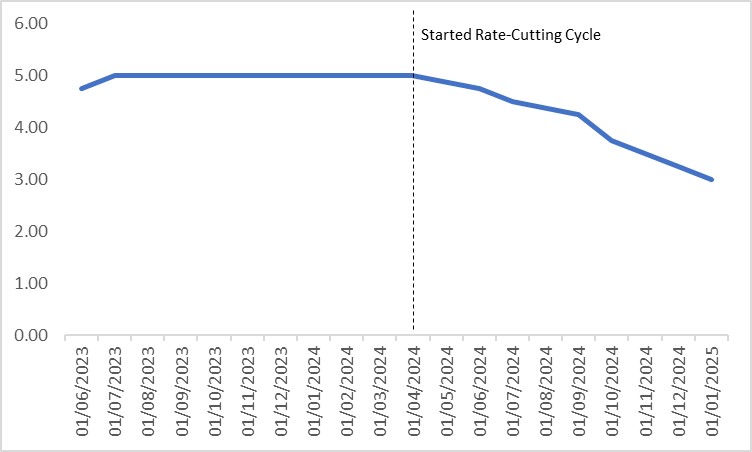

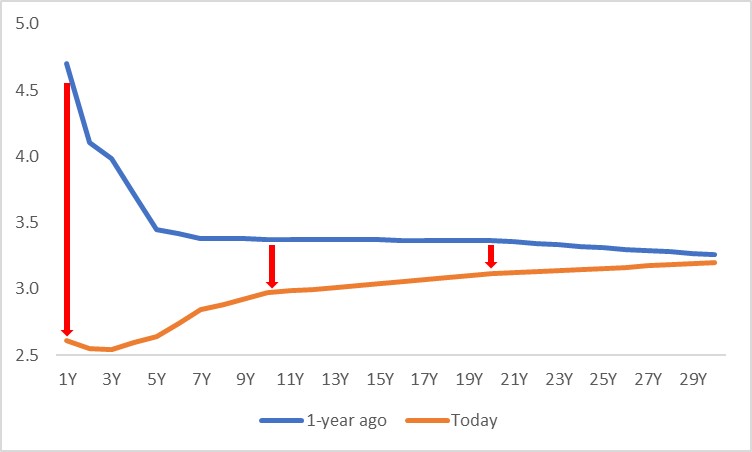

自2024年6月以来,加拿大银行已将其政策利率下调200个基点至3.25%(图3.1)。如果关税被推迟,进一步的降息将是温和的。然而,在全面关税情景下,加拿大银行将大幅降息。无论哪种情况,加拿大收益率曲线都将下移,短期收益率下降幅度预计将大于长期收益率(图3.2)。在全面高关税的情况下,所有期限的收益率曲线都将大幅下降。

图3.1:加拿大银行政策利率(%)

数据来源:路孚特,Tradingkey.com

图3.2:加拿大政府债券收益率曲线(%)

数据来源:路孚特,Tradingkey.com

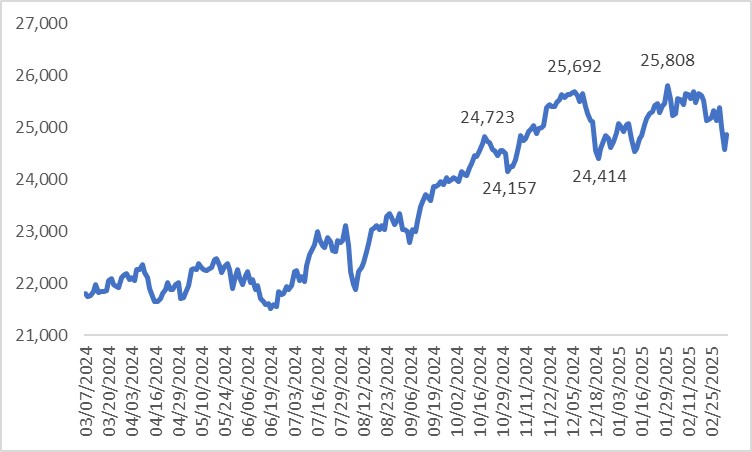

4.股市

股票估值取决于企业盈利(分子)和市场利率(分母)。

- 关税得以避免或推迟:经济疲软(盈利拖累)抵消了加拿大银行降息(估值提升),可能导致加拿大股市在波动区间内震荡(图4.1)。

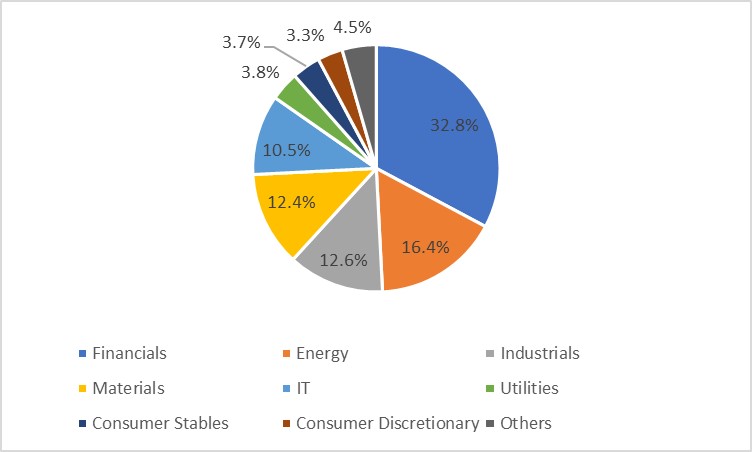

- 全面关税:股市可能会下跌。从行业细分来看(图4.2),能源公司在美国市场失去竞争力,损害收入和股价。北美一体化汽车行业将面临更高的成本,对加拿大汽车制造商的股票构成压力。

图4.1:S&P/TSX综合指数

数据来源:路孚特,Tradingkey.com

图4.2:S&P/TSX综合指数细分(截至2025年2月28日)

数据来源:路孚特,Tradingkey.com

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管86.33