全世界都在疯狂借钱

从2月14日开始,经过一个多月博弈、上下反复摩擦,国际金价终于再次突破3000美元/盎司大关。

今天,又一路冲至3037美元的历史新高,国内金价同步飙升至680元/克以上。

但是,该说不说的。

此时此刻,你敢断定黄金真的彻底突破了吗?

后续,是继续在3000美元折腾?还是一路向上?甚至急转直下?

“贪婪与焦虑并存”,应该是对目前市场情绪的最好描述。

约有20%的投资者认为存在“新闻驱动性”风险。

至少在技术面上,目前的金价已经显示出超买信号,一旦美联储政策或地缘局势意外缓和,情绪反转可能引发踩踏式抛售。

不过,依然有60%人继续看涨。

因为,现在的宏观局势似乎并不比过去几年好、甚至更差,各国央行的购金潮也仍在继续……

支撑黄金牛市的驱动力,不仅没减弱、反而更强了。

前者是理性的,后者是有格局的。

一般情况下,赚钱的往往是占少数的前者。

但就这件事,个人更倾向后者。

01 此消彼长

总体上,还是以往说过多次的思路。

做多黄金,很大程度上,就是在做空信用货币。

虽然说,地球本身的黄元素总量极多,约有4亿亿吨。

但其中99%都集中在地核中,不可能得到;其余的也大多存在于地壳中,无法开采。

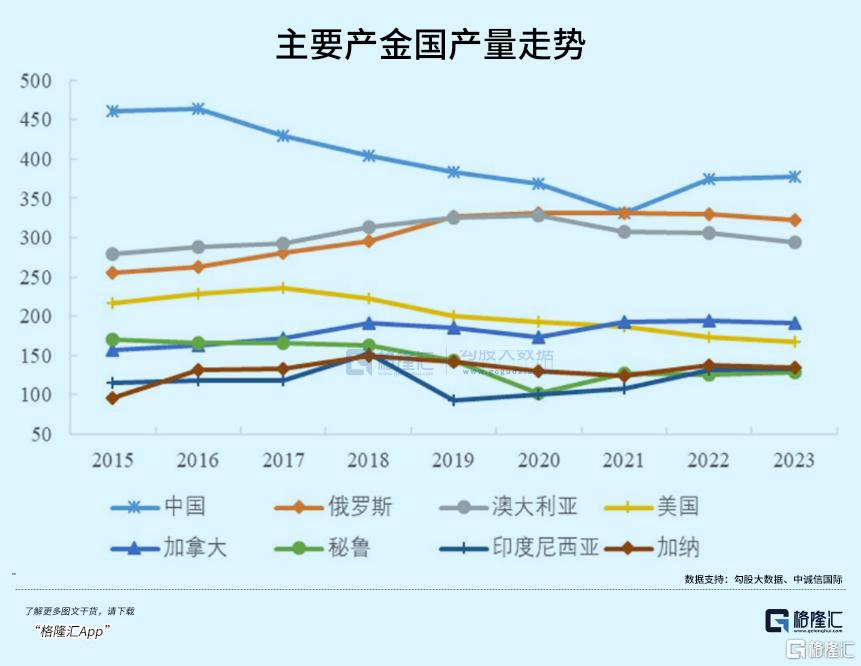

按照世界黄金协会的统计,截至2024年,全世界已开采的黄金总量为20.7万吨;全球官方黄金储备总量,更是只有3.5万吨左右。

2025年,全球预计新增开采黄金3816万吨。

也就是说,到今年底,全球可利用的黄金总量不会超过21.1万吨。

而且,这个新增量,未来只会越来越小,因为全球可开采的黄金储量仅仅只剩下5.4万吨。

显而易见,越是留到后面的必然是开采难度和成本越高的,开采难度逐年上升,可能很快就将面临“黄金峰值”挑战。

就算不考虑别的因素,仅仅看“物依稀为贵”这一条,黄金天然也是具备炒作属性的。

但是,黄金本来就是稀有的,这是它曾经能作为货币的最大原因之一。

如今,也不过是更稀有一些而已。

仅仅是稀缺性,无法完全解释2001-2011年、2018-今天的两波黄金大牛市。

更重要的,是压制其货币属性的信用货币本身,出问题了。

黄金作为人类社会主要货币之一,至少有6000年历史。

而它失去货币地位的时间,从70年代至今,仅仅只有50余年。

短短半个世纪,全球各国制造了多少钞票?

若全部按现行汇率换算成美元,到2024年,全世界流通的钞票超过110万亿美元;即便按现在3025美元/盎司(约1.06亿美元/吨)的价格计算,对应的价值超过103万吨黄金。

很明显,信用货币的体量和增速,在短短50年里,就远远超越了贵金属所代表的财富。

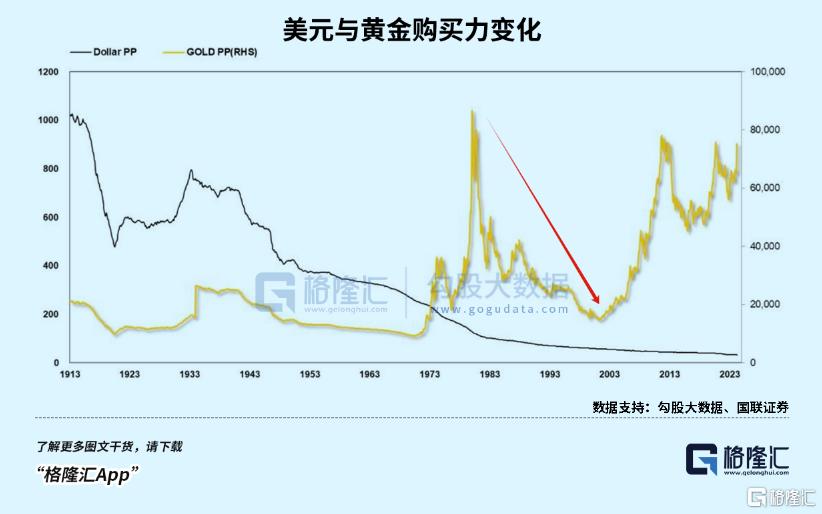

以信用货币的代表美元为例。

80年代到21世纪初,美国物价上涨超过5倍,即美元的购买力贬值了5倍;相同时间段内,以美元计价的黄金价格,却几乎没有变化。

换句话说,黄金本身的实际购买力,在20年内缩水了5倍。

如果信用货币体系能一直维持稳定,黄金的购买力还将一直缩减下去,最终成为只剩工业用途的普通金属。

至少在上轮牛市之前,黄金根本就不存在所谓的抗通胀属性,长期持有黄金是亏钱的。

但现在事实已经告诉我们,剧本并没有往预想的方向发展。

真正的转折点在2008年前后。

中国加入WTO后,迅速成为世界工厂,财富体量飞速膨胀,引发全球投资热潮,全球的财富流通速度骤然加快。

06-08年,美国房地产泡沫迅速扩大,随后雷曼兄弟扑街、泡沫破裂,引发全世界经济滑坡,全球近50%的股价蒸发。

为了救市和维持经济的稳定,各国政府疯狂印钞投入市场。比如美国的QE,欧洲的国债计划低利率政策,日本的QE和QQE等货币宽松政策,乃至中国也搞了一次4万亿计划……

非正常的增长就是泛滥,信用货币第一次以非正常的速度飞速贬值。

在此之前,全球的信用货币总量虽然也在增长,但对应的是社会总财富增长,符合基本规则。

而这一次明显不一样,提前透支未来等于是违反了游戏规则,严重破坏了信用货币之所以能作为货币的最重要属性,即信用本身。

丢失的货币属性,谁来承接?

至少在那个时候,最合适的当然是曾经的货币黄金。

法币大贬值的同时,黄金则飞速上涨,直到2011年9月5日,达到1917.9美元。

所以,十年后的这波黄金牛市的本质因素是什么?

很大程度上,是信用货币的信用,再一次加速坠落的体现。

甚至这一次,可能还要超过上一次。

02 加速坠落

这一轮牛市的起点,在2019年前后。

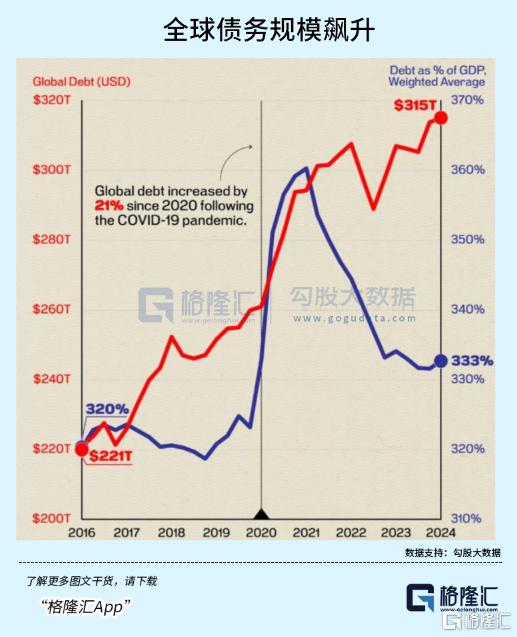

而从2019年至2024年12月,五年之内,全球债务规模飙升了20%以上,总规模达到318万亿美元,比前一年增加7万亿美元,与全球GDP之比飙升至328%,比上一点增长1.5%。

其中,仅政府负债,就达到103.7万亿美元,一年内新增4.5万亿美元。

政府债务是大头。

债务增长之快,与放缓的经济增速形成鲜明对比。

从这个角度看,现在的世界,就像是个大号日本。

如此大规模的债务,最直接的问题,是其本身要承受利率,现在的体量已经明显反噬到经济社会本身。

这已经引发了更恶劣的后果:全球经济走向边际效益缩减。

简单来说,就是赚钱能力变差了,会严重扯经济增长的后腿。

经济增速若继续下行,政府更换不起债,只能继续凭信用去印未来的钱;债务规模继续扩大,对经济增长的负面影响更大;再,继续……

我们早已陷入恶性循环,至少目前是无解的。

这里,不单单说的是美债、日债、欧债,而是一个全球性、普遍性的问题。

事实上,美元已经是最稳定的货币了,如果用日元、欧元等其他货币去计价,黄金的涨势远比现在看到的更疯狂。

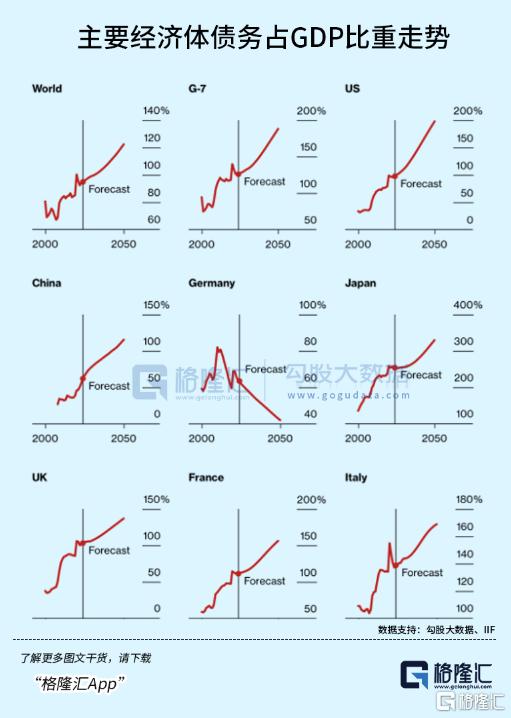

看下图,根据IIF的预测,全球主要经济体中,除了德国,政府债务的增速都将越来越快,最健康的在2050年之前占GDP比重也会超过100%。

而未来,可能还会更坏。

这是个动荡的年代,债务的扩张已经不单单只受经济因素驱动。

此时此刻,新一轮军备竞赛可能已经开始。

2024年12月24日,欧洲防务局发布数据,2024年欧盟国家国防开支总额增长至3260亿欧元,占欧盟总产值的1.9%,较2023年上涨17%。

而2025年,随着特朗普公然说要退出北约,欧洲对重建国防力量的诉求必然会继续增强。

问题是哪来的钱?

对本来就已经入不敷出的各国而言,这根本就是个单选题。

不管遇到什么困难,借债就完了,去年他们也是这么干的。

2024年,欧盟委员就已经发行1400亿欧元长期债券,用于资助“下一代欧盟”计划及防务支出。

而今年,几乎可以断言,发的国防债只会比1400亿欧元更多。

这是个大的趋势,最典型的是德国。

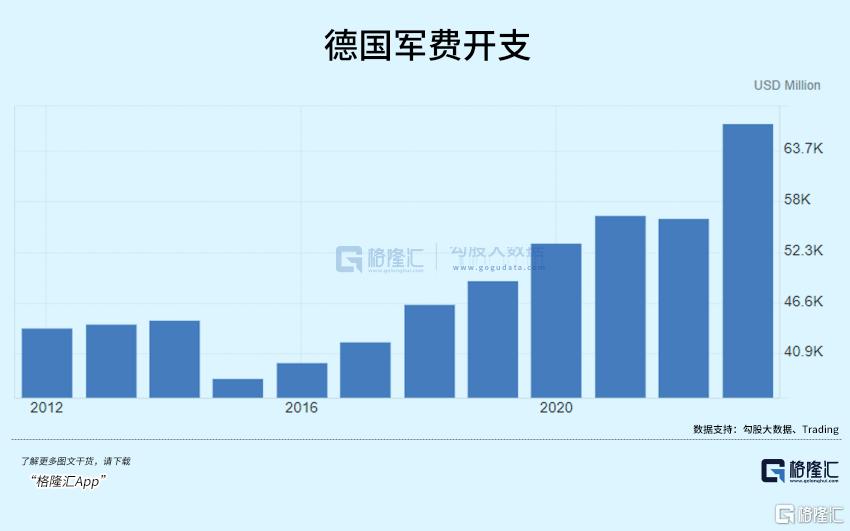

早在2022年俄乌战争爆发后,就通过了一项1000亿欧元专项资金的建设计划,国防预算将超过GDP的2%。

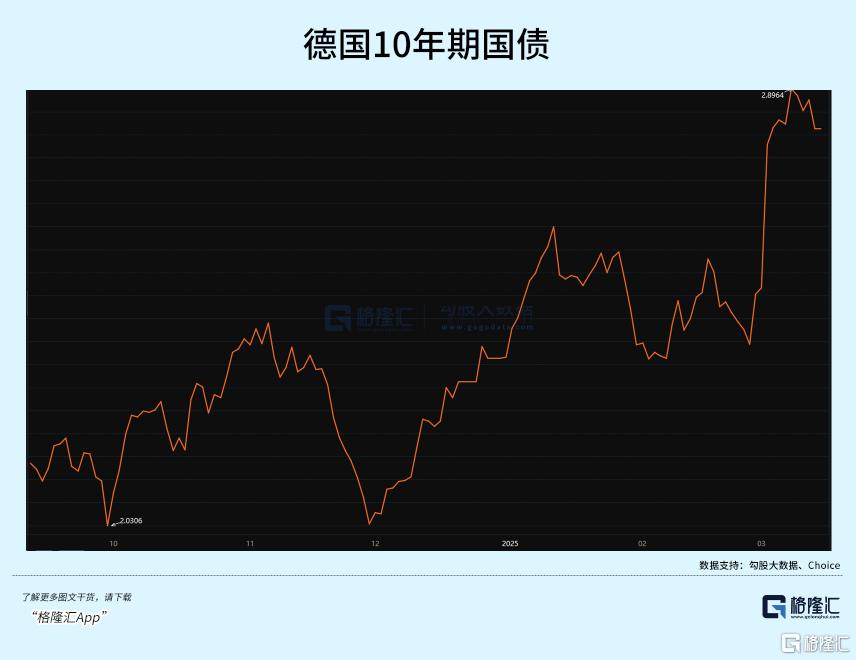

2025年3月,德国政府再一次宣布,将发行创纪录的5000亿欧元基础设施债券,且国防支出不设上限。

消息宣布当天,德国10年期国债收益率飙升近30个基点,创1990年两德统一以来最大涨幅。

这是一个明显的风向标。

作为战败国,国内存在大量外国驻军,德国国防开支占GDP比重一直在1.5%徘徊,在北约是垫底的水平。

如今,连这个“老实人”都开始武装自己,周边各国当然会跟上脚步。

整个欧元区突然陷入利率风暴。

比如意大利10年期国债收益率直接冲破5%,比德国还要高2.5%。

……

过去几年,大家都忙着抗通胀,现在通胀没那么急了,缓解偿债压力是所有人的头等大事。

但现实是,似乎并没有谁能去解决这个问题,反而因为各种原因,使得债务扩张的速度总是超出预计。

包括中国,2024年第四季度,也重新提出“实施更加积极的财政政策和适度宽松的货币政策”。

……

所有透支未来的举动,本质上都是在消耗信用货币本身的信用。

这是信用货币体系最大的定时炸弹。

只要这个问题不解决、至少部分解决,黄金的长期上涨的底层逻辑很难改变。

一方面,是其逐渐重拾被夺走的货币属性;另一方面,是在这个大背景下,各国必然要给未来多兜底,不断加大力度增加黄金储备,这种行为本身也是一种炒作。

从这个角度看,似乎有一个看黄金走势更简单而白痴的方法。

近三十年,有一个基本的规律,只要是中国进口的东西就会一直涨价。

比如,曾经的铁矿石、原油;比如,现在的黄金。

上面的人远比我们知道的内幕多,只要央行还在大量收购黄金……

作为普通人,其实不用想太多,跟着买就是了。

03 或许还有一种可能

这个世界可能比想象中更荒诞。

2月18日,美国参议员麦克李在推特上称,他曾多次尝试进入诺克斯堡,但每次都被士兵阻拦。

诺克斯堡,是美国政府金银储存库。据财政部的数据,约有6572吨黄金储备于此。

这是什么概念?

美国政府的总黄金储备量官方数据是8133吨,世界第一;储量第二的中国,也才2269.31吨。

问题是,这里从来不允许任何人进去。

也就是说,这6500多吨黄金,从来没有人能去核实。

就算里面空了,官方给出的数据依然会是,里面还有6572吨黄金。

这种事不是没有可能。

马斯克也回复了这条帖子:谁能证明里面的黄金没有被偷?

搞不好哪天,马斯克真的会率领效率部,去给全世界观众直播开金库。

万一里面真的早就被搬空了……那我们不妨猜测一下,类似的腐败,难道只存在于美国吗?

搞不好全世界各个大国的黄金储备数据,都存在一定水分呢?

如果真是这样,在黄金的重要性越来越凸显的当下,各方争先恐后收购黄金,就不仅仅是经济原因了……

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管86.33