滴滴:国内业务熟透,要讲好利润和海外的 “星辰大海”

3 月 18 日晚,$滴滴出行(DIDIY.US) 公布了 24 年 4 季度财报,以下是核心要点:

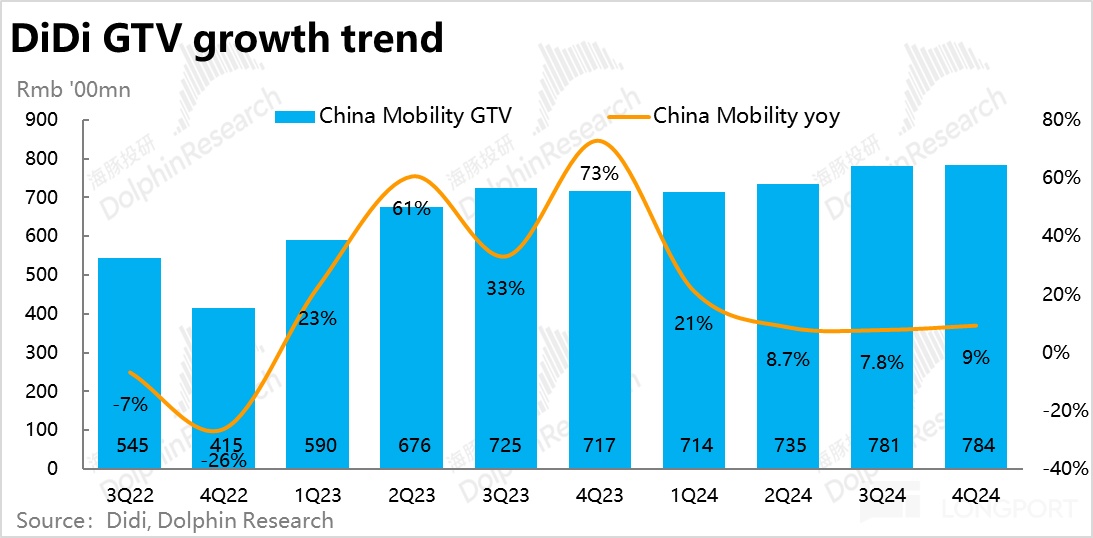

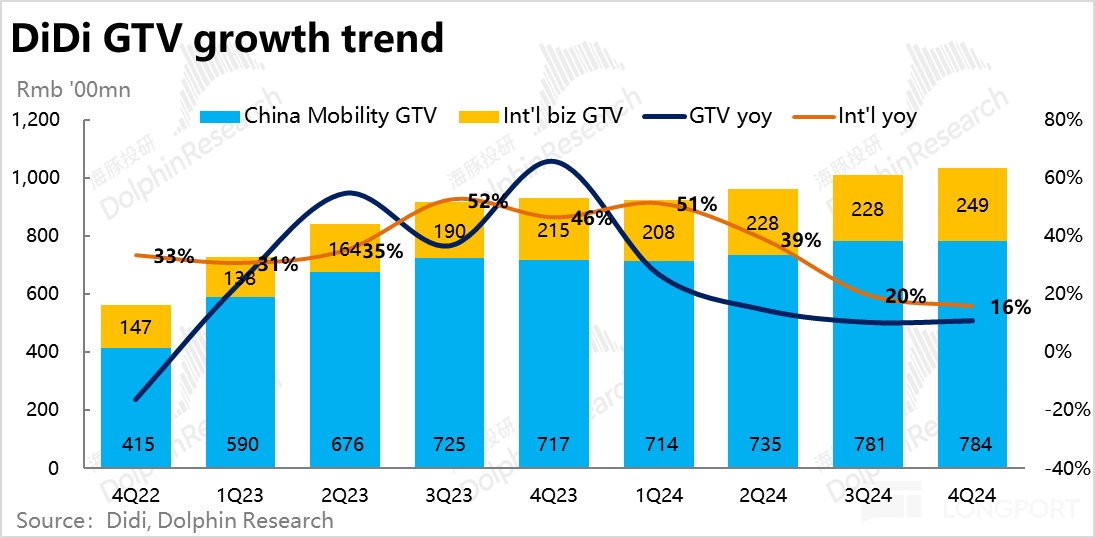

1、核心运营数据上,2024 年 4季度滴滴国内出行实现 GTV 784 亿,同比增长 9.3%,较上季小幅加速 1.5pct,体现出滴滴在国内网约车行业的领先地位进一步稳固。环比角度,本季国内 GTV 增长了 0.3%,历史上 4Q 相比 3Q 是相对淡季,本季度逆势环增是 2021 年以来的首次。

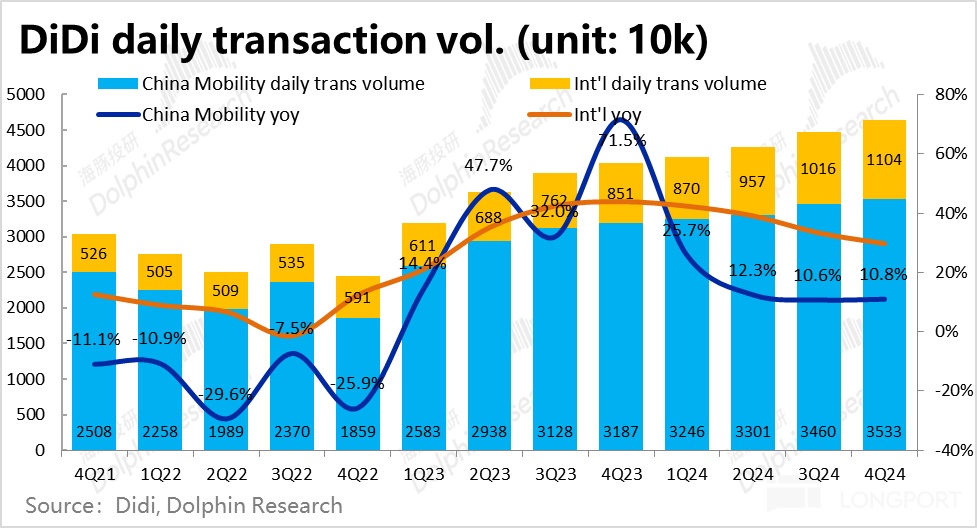

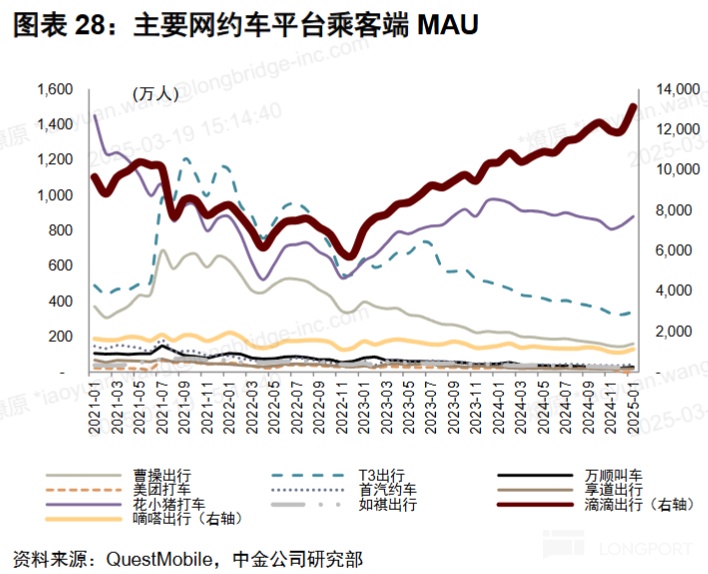

拆分价量来看, 滴滴自身披露的国内出行订单量(包括网约车及顺风车、代驾等业务)同比增长 10.8%,相比上季的 10.6% 略增,国内业务量的增长已相对平稳。由于交通部在 10 月之后不再公布月度的网约车订单数据,无法再比较滴滴的单量增速与行业大盘的差异。但 App MAU 数据上,24 年底到 25 年初滴滴 App 和旗下花小猪 App 的用户月活都出现了明显向上拉升,其他各平台则没有类似的显著变化。似乎也指向滴滴在国内市场的领先地位和市占率有所走高。

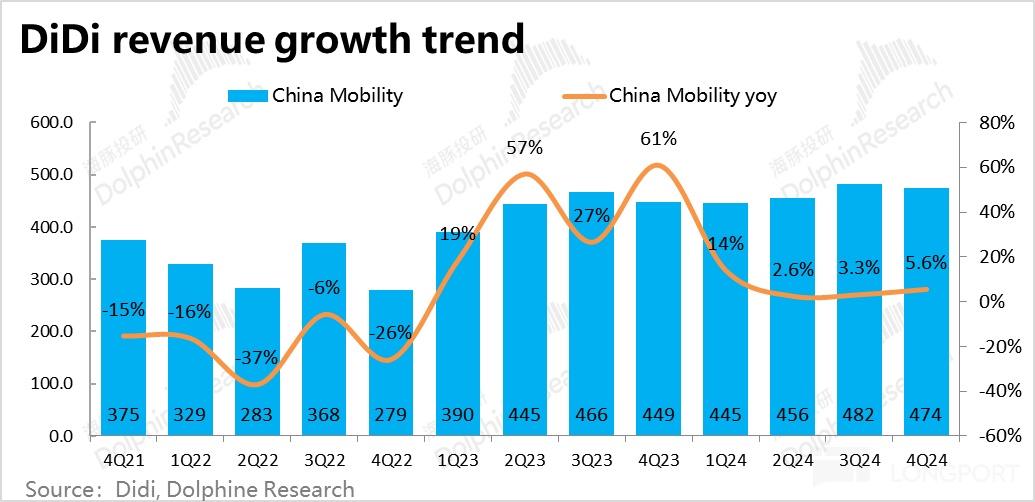

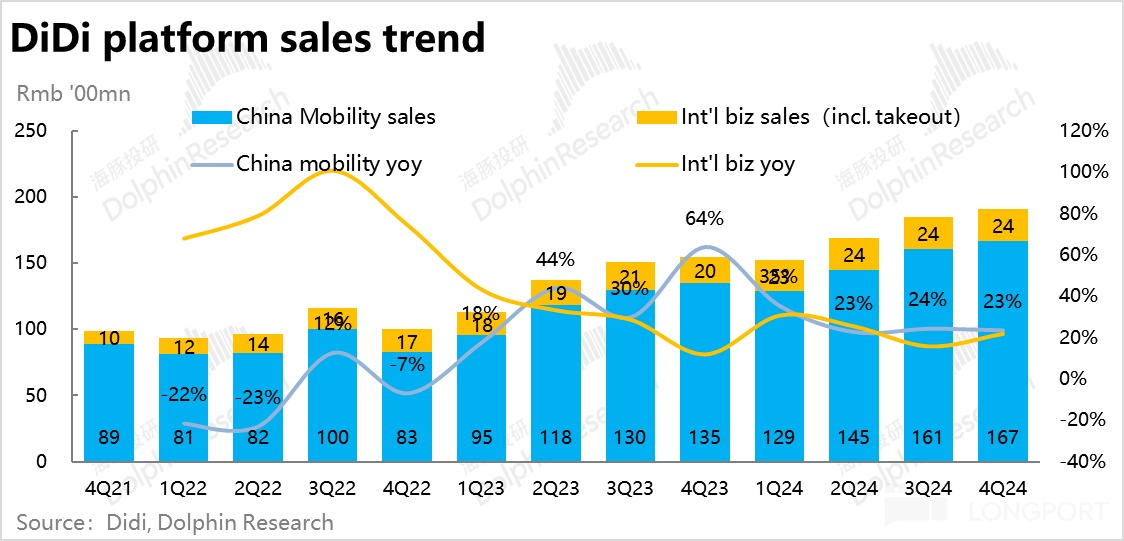

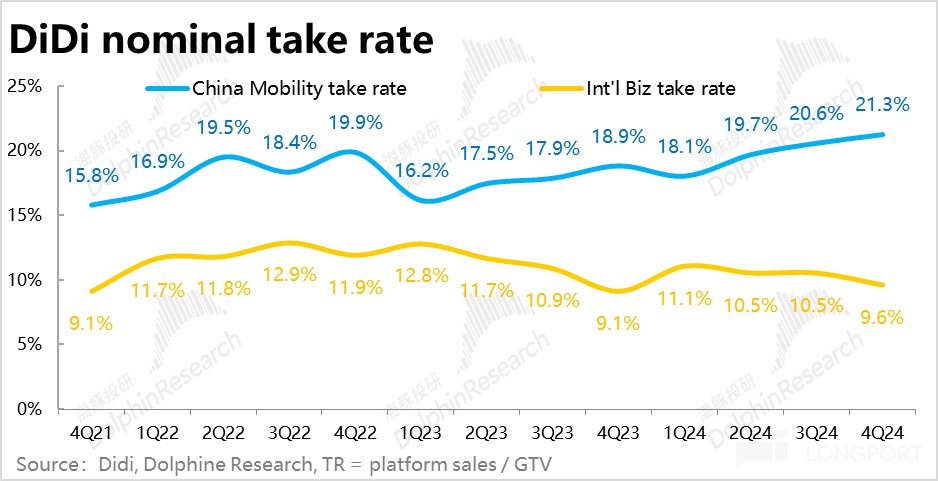

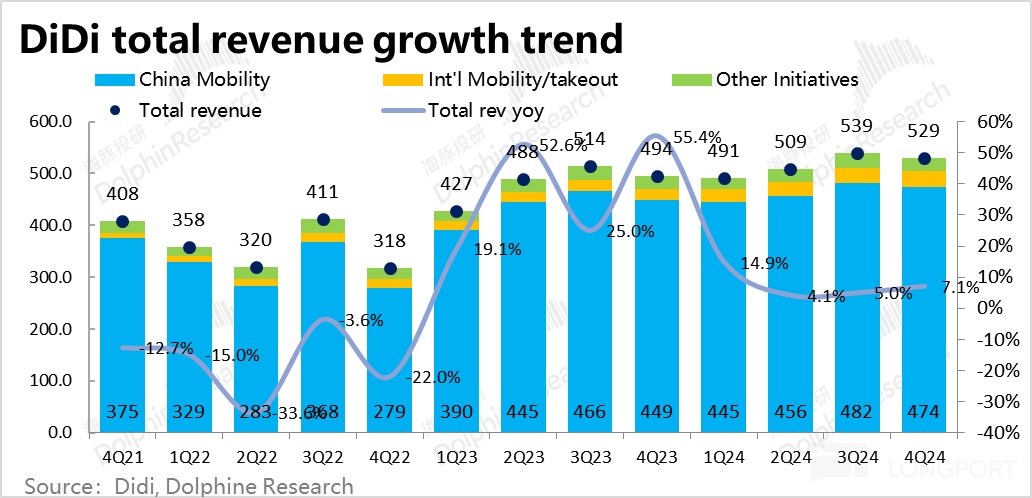

2、营收角度,滴滴国内出行板块本季收入 474 亿元,同比增长 5.6%,和 GTV 趋势一致较上季稍有提速,但依旧跑输了 GTV 约 9% 的增速。由此可见滴滴在对消费者端补贴的比例从同比角度仍是走高的。

而滴滴国内的平台销售额增长则依旧大幅跑赢 GTV 和收入增速,本季为 23%,较上季的 24% 稍有放缓。可以推断司机的分成占 GTV 的平均比重同比应当是下降的。其中原因,可能包括以净收入确认营收的业务比重上升;而网约车供给较多,司机端竞争更加激烈的情况也是诱因之一。

3、海外业务继续保持着相对更强的增长,本季 GTV 同比增长 16%,乍看之下,相比先前 30%~50% 增速明显放缓,但主要是受汇率逆风的影响。剔除汇兑因素,国际业务 GTV 增速仍达 32%,并未明显放缓。

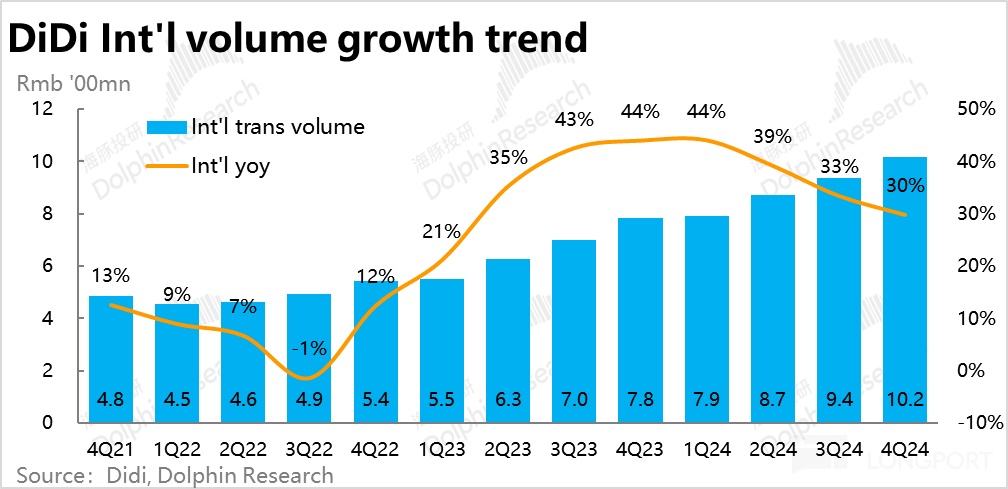

拆分价量来看,海外业务的订单量增速仍有 30%,较上季度的 33%,平稳略降。主要是客单价同比下滑近 11%(上季度同比下滑 10%),不过如上所述主要是受汇率的影响。

海外业务营收同比增速为 35% 到 30.1 亿,较上季度增速不降反升,继续跑赢 GTV 增长。海外业务的平台收入(platform sales)则同比增长了 22% 到 23.9 亿。

海外业务的营收和平台收入的规模和增速存在明显差别,主要是海外业务的营收额包含金融等非履约相关业务,而平台收入中不包含。从侧面说明滴滴在海外的金融性收入的增长相当强劲。

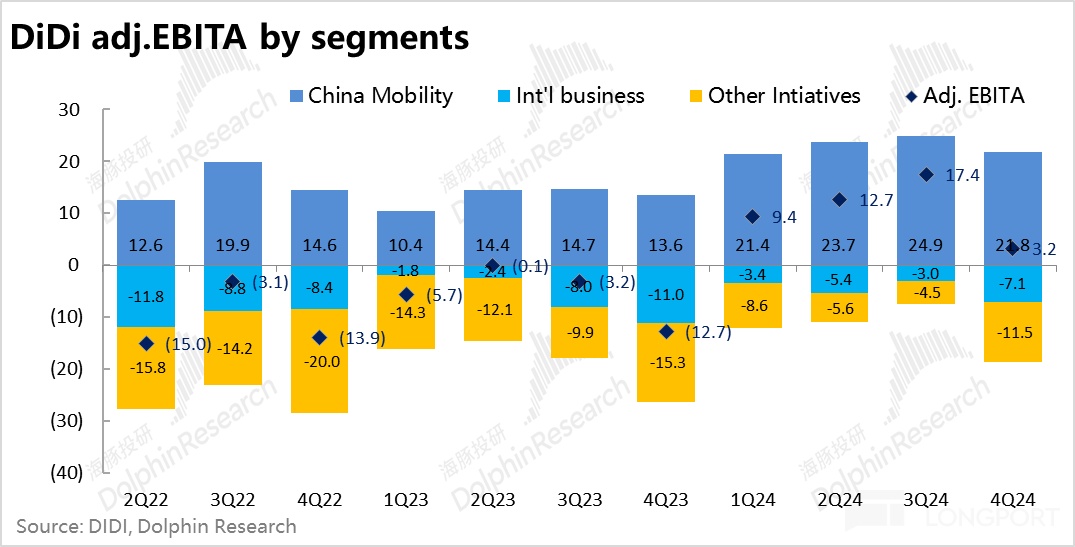

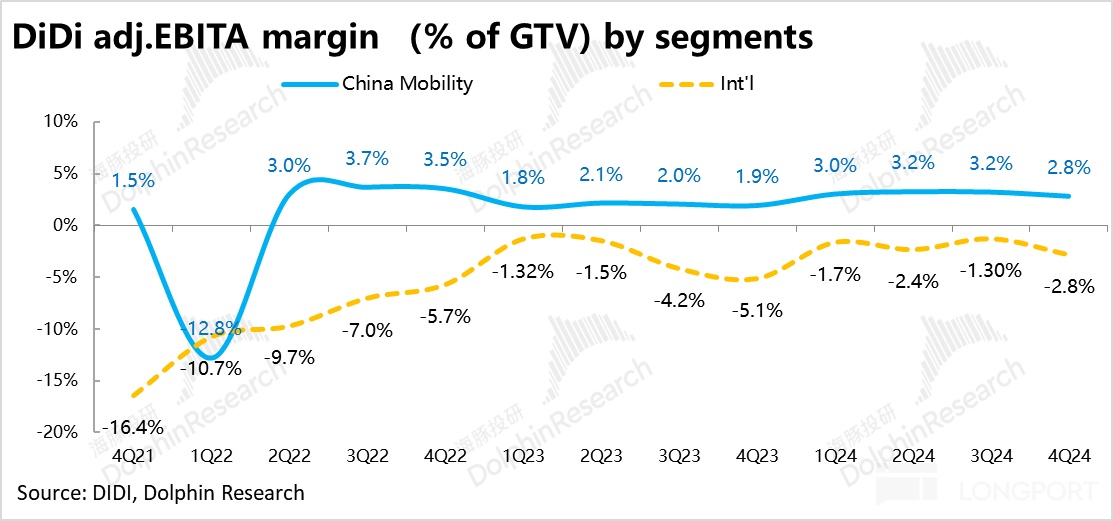

4、利润指标上,滴滴国内板块调整后 EBITA 利润本季为 21.8 亿,环比上季度下降了约 3.1 亿。Adj.EBITA 利润占 GTV 的比重较上季的 3.2% 小幅下降到 2.8%。虽然4Q 是季节性淡季,利润率环比略降具备一定合理性,但对其他滴滴的利润率能继续改善的投资者而言,显然不是好消息。

根据海豚投研的测算(由于包含较多假设,仅观察变化趋势),尽管本季度的 Platform take rate 环比走高了 0.7pct 的,给消费者的补贴占 GTV 比率走高了 1.3pct,因此平台最终流程的净变现率仍是环比下降的。这与国内业务 adj.EBITA 利润率下降的情况一致。

5、海外业务本季 adj.EBITA 亏损为 7.1 亿,亏损率(相对 GTV)达到 2.8%。虽然相比今年前三个季度的亏损率有所扩大。但从去年经验来看,年终的 4Q 看起来是费用支出的季节性高点。相比去年同期 5.1% 的亏损率,亏损率仍是在收窄的。其他创新业务也呈现年终亏损明显扩大的情况,本季亏损 11.5 亿。但相比去年 4Q 亏损也是缩窄的。

由于海外和新业务亏损的明显扩大,滴滴整体本季的 adj.EBITA 为 3.2 亿,不足上季 17.4 亿的零头。但需要特别关注本季海外和创新业务的亏损扩大仅是因为季节性波动,还是意味着趋势性的投入和亏损再扩大。

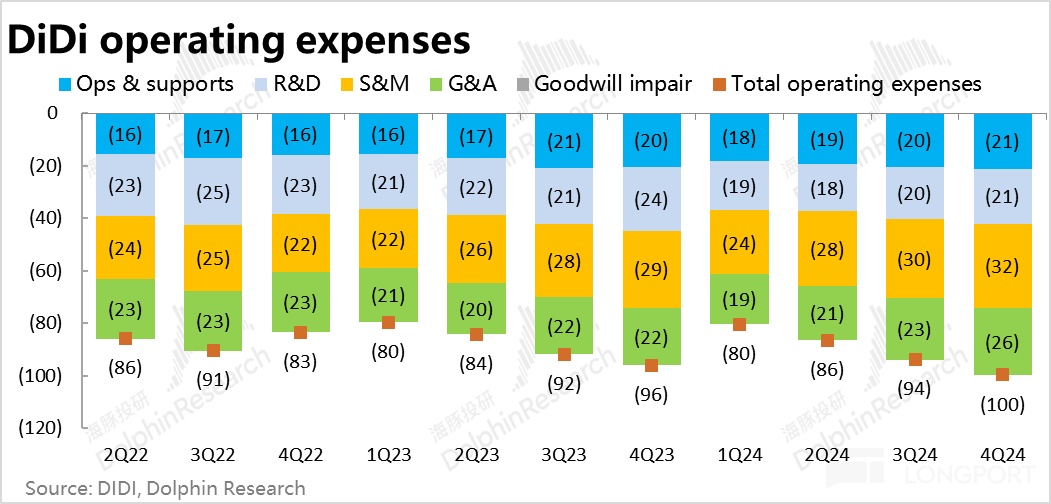

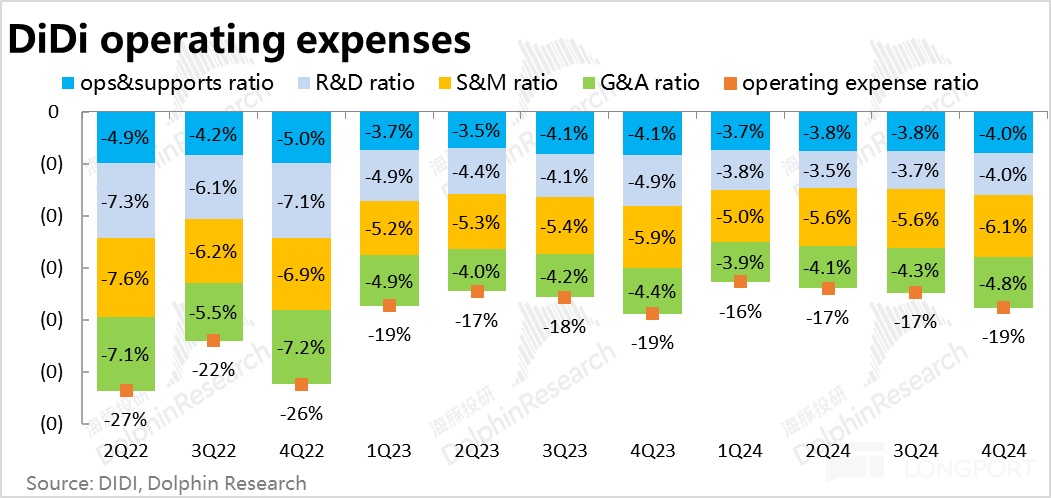

6、从成本和费用角度看利润率下降的原因,主要是本季四项经营费用的绝对额和占收入比重较上季都有增长(本季收入是环比下降),比重环比上升了 1.4pct。

即便考虑到 4Q 是费用支出的大季,从同比的角度看,营销和管理费用的支出也都有不小的提升。看起来,滴滴在国内地位稳固后,似乎已不再太过强调对费用的控制,有重回投入扩张周期的可能。

海豚投研观点:

整体来看,滴滴本此业绩传递出的信息有喜有忧。好的方面是,从国内业务的 GTV、单量等经营指标在季节性淡季的增长边际提升,以及 App MAU 数据显示滴滴的用户量相比同行近期有明显的增长,都体现出滴滴在国内业务的领先地位越发趋于稳固。在逐步摆脱先前受监管下降的影响后,滴滴在国内的绝对领先地位,似乎感受到竞争者的压力越发可控。海外业务则在国内市场已大体平稳,稳定产生利润的情况下,继续保持者 30% 以上的业务额增长,平稳快速扩张。

但缺陷是,国内网约车生意已相当成熟,网约车近乎纯工具的属性也注定其增长空间难有大幅弹性。滴滴作为国内绝对龙头(市占率可能 70%~80% 之间)也没有太多讲市占率提升 的逻辑,其国内业务的增长前景并没有很大的想象空间。因此,主要的关注点就在于利润释放上。而本次国内业务利润率环比下滑(虽然可以解释为季节性淡季),海外和创新业务的亏损环比明显扩大(虽然同比是下降的),并没有满足市场对增量利润的期盼。

展望后续,公司预期 25 财年国内业务 adj.EBITA 全年达 120 亿,较年前的指引并为上调。国际化业务也尚没给出具体的扭亏为盈的时间节点。同样没有给市场带来期待的盈利指引上调。这即此次财报最大的问题

估值角度来说,目前滴滴的股价基本达到$5 时就会出现明显的瓶颈,较难向上突破。而但看国内业务 120 亿的 adj.EBITA 利润,对应当前市值也有约 15x 估值倍数(且这是 non-GAAP EBITA 口径,若按 GAAP 净利润计算,估值更高)。并且这也没考虑到海外和创新业务大几十亿的亏损。可见滴滴的估值相比同行显然是较高的。

若想进一步吸引投资者的注意,带动市值进一步上涨,讲好国内业务的利润释放,或者海外业务的星辰大海(超预期的规模增长或快速扭亏二者皆可),是滴滴需要交付的。

以下为业绩关键图表和点评:

一、滴滴国内领先地位越发明确,海外继续不俗增长

核心运营数据上,2024 年 4季度滴滴国内出行实现 GTV 784 亿,同比增长 9.3%,较上季小幅加速 1.5pct,体现出滴滴在国内网约车行业的领先地位进一步稳固。环比角度,本季国内 GTV 增长了 0.3%,历史上 4Q 相比 3Q 是相对淡季,本季度逆势环增是 2021 年以来的首次,也体现出滴滴在国内市场领先地位的提升。不过,国内网约车整体大盘的增长空间有限,滴滴作为绝对龙头再提市占率的空间也比较有限。国内业务后续增长中枢大概率会维持在 10% 上下。(在自动驾驶等革命性变革出现前)

拆分价量来看,订单量角度,滴滴自身披露的国内出行订单量(包括网约车及顺风车、代驾等业务)同比增长 10.8%,相比上季的 10.6% 近乎没有变化,也可见国内业务量的增长已进入平稳的平台阶段。

据海豚投研的了解,交通部在 10 月之后未在继续公布月度的网约车订单数据,因此我们没法再直观比较滴滴的单量增速与行业大盘的差异。不过根据第三方调研的用户端 App MAU 数据24 年底到 25 年初,滴滴自身 App 和旗下花小猪 App 的用户月活都出现了明显向上拉升的情况,而其他各平台都没有如此显著的变化。看起来同样验证了滴滴在国内市场的领先地位或市占率有所走高。

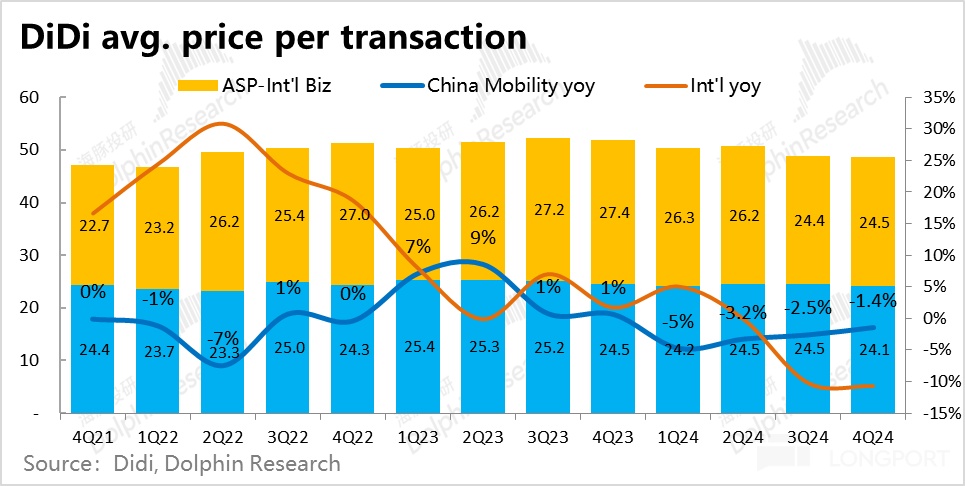

价格角度,滴滴本季国内业务的平均客单价仍在同比下滑,本季走低 1.4%。目前大环境下,以价换量的趋势尚未扭转。产品结构上,滴滴特惠、拼车、花小猪等比重的上升,也会从收入结构角度使得整体平均客单价出现下滑。不过随着客单价逐步进入低基数期,价格同比下滑的幅度是在逐步收窄的,后续有希望逐步止跌。

海外业务继续保持着相对更强的增长,本季 GTV 同比 16%,乍看之下,相比先前 30%~50% 增速明显放缓,但主要是受汇率逆风的影响。剔除汇兑因素,国际业务 GTV 增速仍达 32%,并未明显放缓。

拆分价量来看,海外业务的订单量增速仍有 30%,较上季度的 33%,平稳略降。主要是客单价同比下滑近 11%(上季度同比下滑 10%),不过如上所述主要是受汇率的影响。

二、供>求,消费端补贴增加,供应端分佣减少

营收角度,滴滴国内出行板块本季收入 474 亿元,同比增长 5.6%,和 GTV 趋势一致较上季稍有提速,但依旧跑输了 GTV 约 9% 的增速。海豚投研认为,营收增速持续跑输 GTV 增长,一方面代驾、顺风车等按净收入确认营收(因此绝对值较低)的业务比重可能有所走高;另一方面基于滴滴国内自营业务的 “营收 = GTV – 消费者激励 – 税费等” 的收入确认口径,依旧可以认为滴滴在对消费者端补贴的比例从同比角度仍是走高的。

而另一个方向相反,但同样持续了一段时间的情况是,滴滴国内的平台销售额增长则依旧大幅跑赢 GTV 和收入增速,本季为 23%,较上季的 24% 稍有放缓。按照 “平台销售额 = GTV – 司机分成/激励 - 税费等” 的计算方式,可以推断司机的分成占 GTV 的平均比重同比来看仍是在下降的。其中原因,一方面可能包括以净收入确认营收业务比重的上升。此外,网约车供给过多,司机端竞争更加激烈的情况也是事实。

按照公司披露的平台销售额/GTV 的计算出的国内业务平台整体变现率,本季为 21.3%,环比上季继续提升了 0.7pct。今年以来该指标已连续 4 个季度同环比来看都是在提升的。

至于海外业务,营收同比增速为 35% 到 30.1 亿,较上季度增速不降反升,继续跑赢 GTV 增长。但是海外业务的平台收入(platform sales)则同比增长了 22% 到 23.9 亿。

由于 Platform sales 则仅包含外卖和打车这些涉及线下履约的业务,因此其增长与 GTV 增速更加接近且相关。而海外业务的营收额还包含金融等非履约相关业务,因此营收的绝对额和增速都高于 Platform sales,也从侧面说明滴滴在海外的金融性收入的增长相当强劲。

四、海外和创新业务亏损显著放大,只是季节性变化还是趋势性拐点?

利润指标上,滴滴国内板块调整后 EBITA 利润本季为 21.8 亿,环比上季度下降了约 3.1 亿。Adj.EBITA 利润占 GTV 的比重较上季的 3.2% 小幅下降到 2.8%。虽然4Q 做为季节性淡季,利润率环比略降具备一定合理性,但对其他滴滴的利润率能继续改善的投资者而言,显然不是好消息。

根据海豚投研的测算(由于包含较多假设,我们仅观察变化趋势,不提供具体数字),尽管本季度的 Platform take rate(公司自身披露的)是环比走高了 0.7pct 的,但由于给消费者的补贴占 GTV 比率走高了 1.3pct。平台最终流程的净变现率仍是环比下降的。这与国内业务 adj.EBITA 利润率下降的情况是一致的。

而海外业务本季 adj.EBITA 亏损为 7.1 亿,亏损率(相对 GTV)达到的 2.8%。虽然相比今年前三个季度的亏损率有所扩大。但从去年经验来看,年终的 4Q 看起来是费用支出的季节性高点,换言之利润低点。相比去年同期 5.1% 的亏损率,亏损率仍是在收窄的。

其他创新业务也呈现初年终亏损明显扩大的情况,本季亏损 11.5 亿。但同样相比去年 4Q 亏损仍是缩窄的。

由于海外和新业务亏损的明显扩大,滴滴整体本季的 adj.EBITA 为 3.2 亿,不足上季 17.4 亿的零头。需要特别关注本季海外和创新业务的亏损扩大仅是因为季节性波动,还是意味着趋势性的投入和亏损再扩大。

五、年末费用明显增长,要重回投入周期吗?

从成本和费用角度看本季利润环比下滑的原因有哪些?

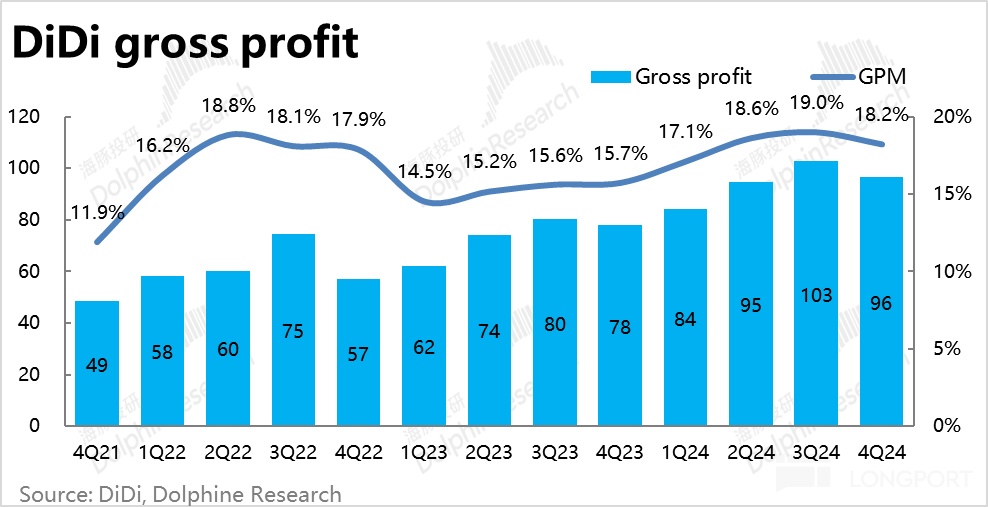

首先,滴滴本季度的毛利率由上季的 19%,收缩了 0.8pct到 18.2%,这一方面反应了国内业务净表现率的环比走低(剔除司机成本和消费者补贴后平台留存利益)。但相比而言毛利率下降的影响还没费用端的大。

费用上,本季四项经营费用的绝对额和占收入比重较上季都有增长(本季收入是环比下降的),四项经营费用占收入的比重相比上季度上升了 1.4pct。

考虑到 4Q 是费用支出的大季,即便从同比的角度看,营销和管理费用的支出也都有不小的提升。看起来,滴滴在国内地位稳固后,已不再太过强调对费用的控制,有重回投入扩张周期的可能性。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管86.33