美联储按下暂停键,A股核心指数彰显韧性

美联储3月会议释放的滞胀预警,正加速全球资本的再配置,当前美国AI叙事陷入短期瓶颈(标普500科技股3月波动率达2.8%),中国核心资产凭借 "政策底+经济修复+产业升级"的三重支撑,成为外资回流的重要选择(3月北向资金累计净流入超450亿元)。在此背景下,中证A500指数(覆盖沪深两市市值排名301-800位的中小盘龙头)因其独特的结构设计,正在成为穿越风格轮动的高效工具。

市场当前处于"业绩验证期+风格平衡期"的双重节点:即将到来的4月下半月财报季(近 10年该时段绩优股超额收益达4.2%)叠加政策发力(1-2月专项债发行超1.3万亿元),资金正从估值高位的单一赛道(TMT板块PE分位78%)流向"增长确定性+估值合理性"的均衡配置。

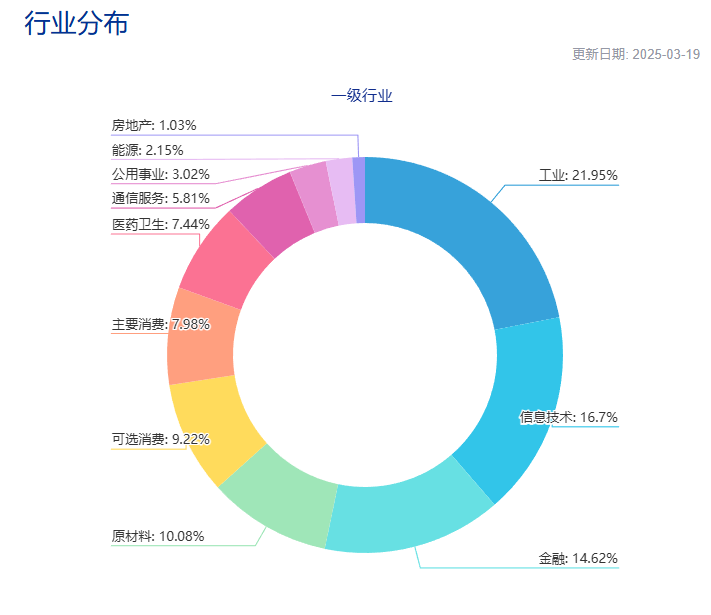

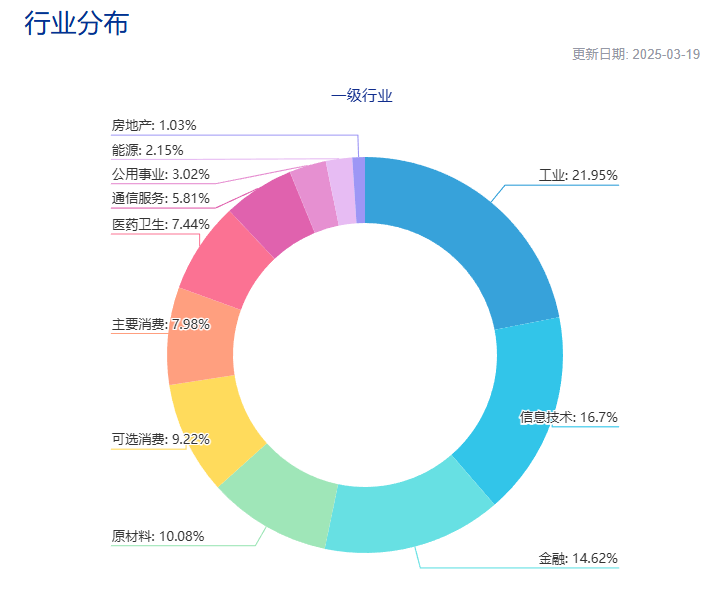

中证A500指数的优势在于其"哑铃型"结构:一端是新能源材料、工业机器人等专精特新企业(研发投入占比连续3年超 8%),2024年净利润增速预期达18.7%(Wind 一致预期);另一端是必选消费、公用事业等防御标的(股息率均值3.1%),形成"进可攻科技制造,退可守业绩红利"的动态平衡。

数据验证显示,该指数具备穿越周期的风险收益比:近5年市场调整期(沪深300跌幅超5%)最大回撤21.3%(优于中证500的26.7%),而在成长股占优的2020、2023年,超额收益分别达5.8%、7.2%。这种韧性源于其成份股的"双高"特征,高盈利质量(ROE中位数 15.2%)与高产业地位(23%为专精特新 "小巨人")

作为市场首只采用"抽样复制+优化算法"的A500指数ETF(560610)(管理费率 0.15%),其工具属性进一步强化配置价值:指数前三大权重行业(电力设备、电子、医药)合计占比42%,与当前政策主线(高端制造2025、医疗新基建)高度契合。对于投资者而言可以很好的利用其分散特性(覆盖56个申万二级行业),规避个股黑天鹅风险。

对于追求"贝塔收益+弹性空间"的投资者,该ETF正以其清晰的产业逻辑、严谨的策略框架和优异的历史表现,成为当前市场环境下不可多得的配置选择,值得重点关注。

作者:ETF红旗手

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管86.33