没钱,贷款消费?

张麻子:你给翻译翻译,什么叫惊喜?

汤师爷:这还用翻译?都说了…

张麻子:我让你翻译给我听,什么叫惊喜!

汤师爷:不用翻译,就是惊喜啊!难道你听不懂什么叫惊喜?

张麻子:我就想让你翻译翻译,什么叫惊喜!什么他妈的叫他妈的惊喜!

汤师爷:什么他妈的叫惊喜啊?

黄四郎:惊喜就是……

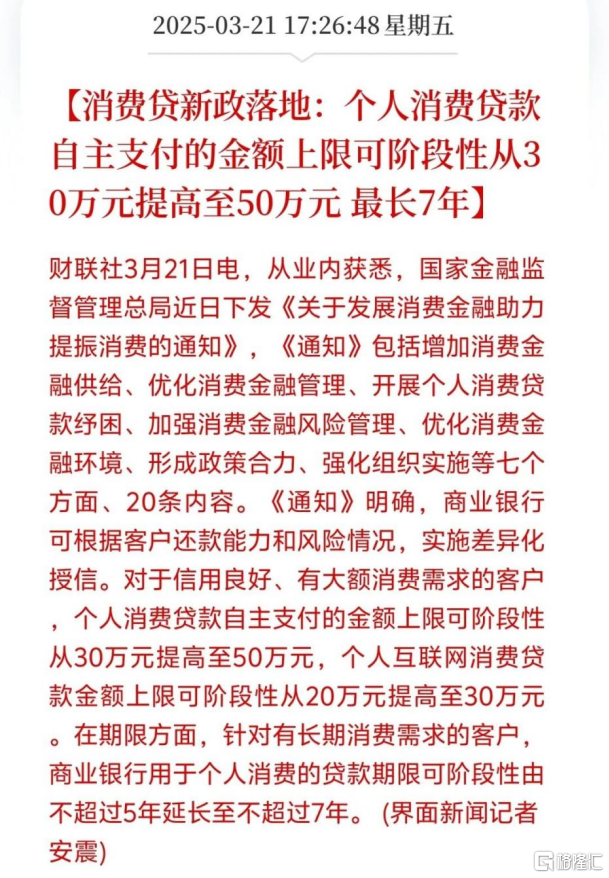

3月21日,金管局发布了《关于发展消费金融助力提振消费的通知》:个人消费贷额度从30万提升到50万,年限从5年到7年,小微企业授信从3000万涨到5000万。

国有大行率先行动。

工行“融e借”利率低至2.98%,建行“建易贷”降至2.8%,招行“闪电贷”利率更是从去年的3.4%直接降到2.58%……

比公积金贷款还低!

目前最狠的是宁波银行,推出消费贷业务叠加优惠券,年化利率达到有史以来最低的2.49%。

后续,其他银行肯定还会跟上。

汤师爷:这就是惊喜呀。

张麻子:大哥这个就是惊喜啊!

了然,了然。

01

燃眉之急

除了消费贷新政,这两天还有一条热搜:招商银行人均薪酬降至60万元以内。

乍一看,大家的第一反应是,银行人的收入真高!

但“人均”这个词,一看就没多大意义。收入高的是高管,招行普通员工工资和一般人没太大区别。

重点不是60万这个数字,而是降薪。

招行是中国最佳零售银行,也是全国银行个人业务的风向标。

而现在,连行业标杆都选择降薪,意味着什么?

答案可以从财报中去找。

3月25日,招商银行披露年报。

截至2024年底,招商银行零售客户共2.1亿户,较2023年增长6.6%。

其中,金葵花(月日均总资产50万元以上)523.57万户,同比增长12.82%;私人银行/高净值客户(月日均总资产1000万元以上)16.91万户,同比增长13.61%。

金葵花及以上客户,占总客户数的比例为2.49%。

对比2023年的数据:零售客户总数增速从7.07%下降至6.6%;金葵花客户增速从12%上升至12.82%;高净值客户增速从10.42%上升至13.61%。

2023年,金葵花及以上客户,占总客户数的比例为2.49%。

再看不同群体的资产状况。

截至2024年底,零售客户总资产余额149267亿元,同比增长12.05%;金葵花及以上客户总资产余额122243亿元(占比81.9%),同比增长12.98%。

再看2023年的数据:客户总资产余额133211亿元,同比增长9.88%;金葵花及以上客户总资产余额108197亿元(占比81.22%),同比增长9.66%。

以上数据,说明了三个事实:1.所有人都越来越倾向于存钱;2.有钱人越来越多,占比越来越高;3.高净值人群的财富增速,高于平均值。

这三点事实,趋势上并不令人意外,所有人都知道社会风险偏好降低、贫富差距在扩大。

但反映的问题并不过时。

对银行而言,这明显不是好趋势。

表面上看,越来越多有钱人到招行存钱,总资产增速越来越高。

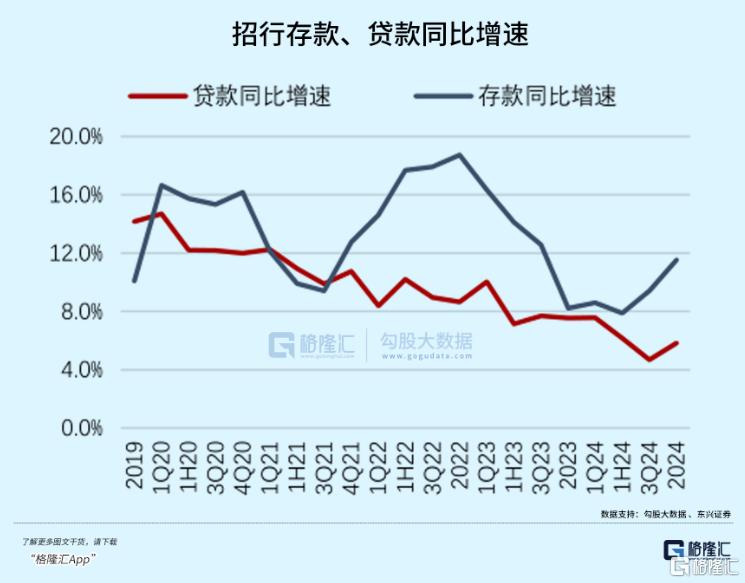

问题是,资产增速的来源,几乎全靠存款——2024年,招商银行个人定期存款增长23%。

尤其是大户的存款。

而银行靠什么赚钱?

其次是手续费和佣金,来源于卖理财、卖保险、卖信托以及信用卡刷卡消费。

前面说了,招行是中国最佳零售银行。

在客户资产大幅上升的趋势中,2024年,招商银行零售金融业务税前利润906.44亿元,同比下降9.28%。

净手续费及佣金收入同比降14.28%,财富管理手续费及佣金收入更是同比下降高达22.70%。

这意味着什么不言而喻:理财产品越来越无人问津。

其次是更重要的净息差收入,即净利息收入与平均生息资产的比值。

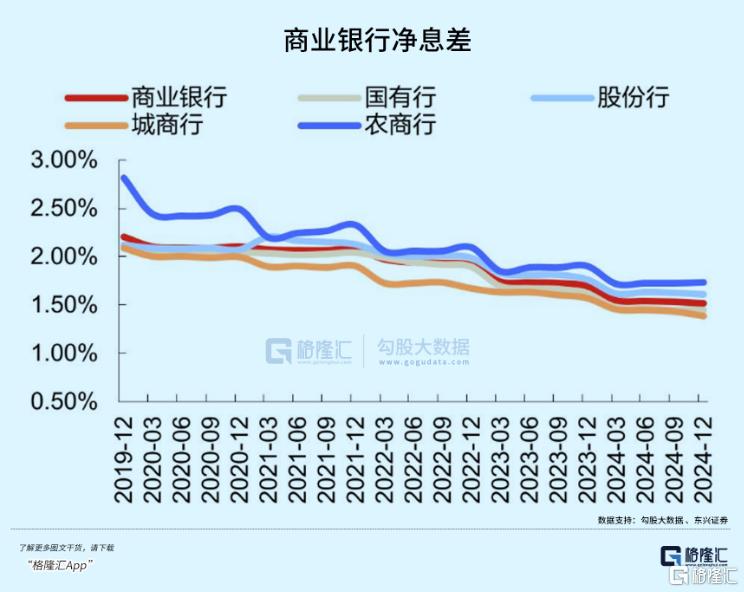

但最近十年,商业银行的净息差逐年降低,招行也不例外。

2024年全年,招商银行贷款利息减去存款利息的平均息差是1.86%,达到史上最低水平。

净利息收益率从2023年的2.15%降至1.98%,净利息收入同比下降约1.58%。

其实就这一点而言,招行的表现算比较好的。

截止2024年三季度,A股已经有30家银行的净息差低于1.8%的警戒线。

银行业长期存在盈利模式单一的问题,不重视金融服务只靠贷款增长。

实际上招行已经是表现最好的了,但依然陷入盈利能力下降的困境,行业整体的表现或许更差。

存款是银行的负债,存款利息就是经营成本。

负债在扩大,盈利在降低,所以最近几年央行不断降准,为银行降低经营成本。

但效果似乎不太好。

在这种情况下,消费贷新政出现了。

寄希望于民间加杠杆,以解燃眉之急。

02

全民享用?

存在的问题都清楚了。

给出的办法能有多大效果?

换句话说,消费贷新政能促进多少钱溜出去?流到哪里?

大体上只有三类。

第一,置换高息贷款。

不少人肯定会用这个低息贷款来置换已有的高息贷款。

房贷3.6%,车贷4.9%、装修贷3.48%,如果你能申请到50万的消费贷额度,你会怎么做?

第二,大宗消费。

汽车、家电、装修等刚需的大宗消费,此前有些家庭因为资金压力推迟。

现在有了低息长期的消费贷,部分被压抑的需求可能会释放出来。

第三,投资或套利。

金融消费,也是消费,这波"活水"可能会对市场提供一些支撑,但别指望能让股市直接起飞。

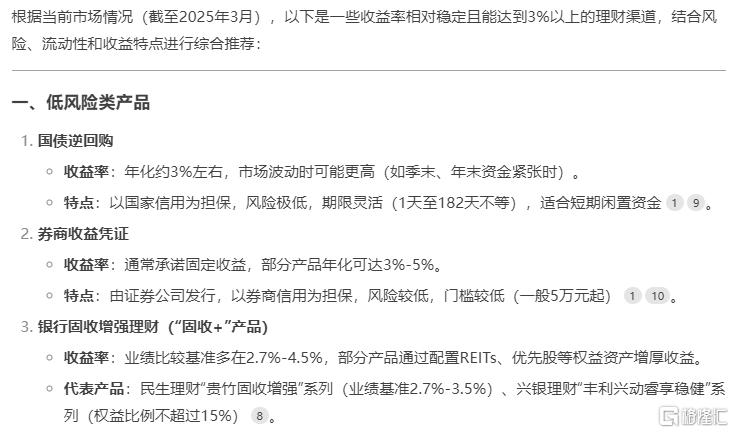

股市毕竟有风险,还有更省事的方法,直接用用消费贷来的钱去买收益率在贷款利率之上的产品。

不用多,3%以上就完事。

部分最安全的理财,来源:DeepSeek

总而言之什么意思呢?

虽然名字叫消费贷,但除了部分大宗消费,不会有多少人真的会去贷款消费。

相对的,如果你贷款的目的是消费,也不一定能申请到多少额度,利率也没想象中那么低。

比如闪电贷,条款中写的清清楚楚,2.58%的最低利率,只针对公务员、代发工资客户等少数白名单群体。

普通的优质工薪族用户,利率还在3.45%。

换句话说,消费贷是不是福利?

必然是。

但大部分普通民众,享受不到同等的福利。

我们常说,钱总是流向了不缺钱的人,大概就是这么个意思吧。

当然从宏观层面而言,只要钱能流动出去,不管流向哪里,都是好事。

毕竟大部分人缺的是钱,不是贷款额度。

就现在的情况而言,就算给全民一样的额度和利率,效果也不一定好。

既然如此,不如给少部分借款意愿、还款能力强的人群,以更大的优惠。

这点是可以理解的。

不过效果嘛,可以预期。

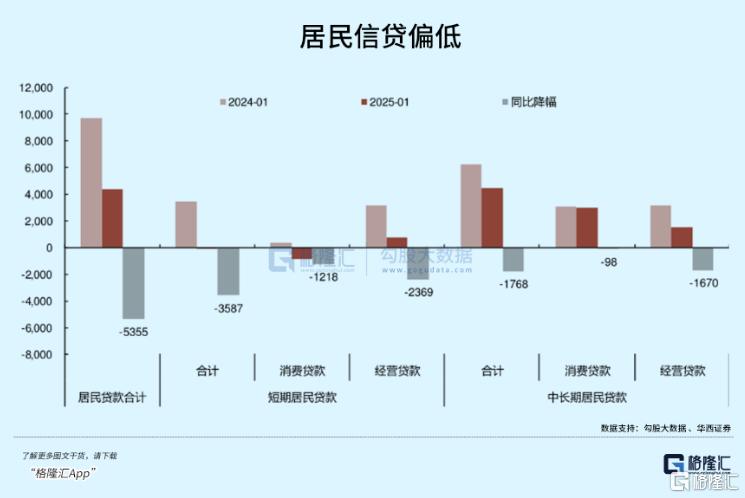

目前的主要问题,仍然是是民间通缩、流动性不足。

试图用老办法,以信贷为锚定放水。

以前居民疯狂贷款,是因为有房地产这么一个锚定物,增值幅度远大于贷款成本,所以很容易就把水放出去了,社会财富以房地产为龙头流动性转移。

现在这一套不行了,以信贷为锚定而印出来的钱,无法像以前那样流向全民。

既然如此,要么换个锚定物。

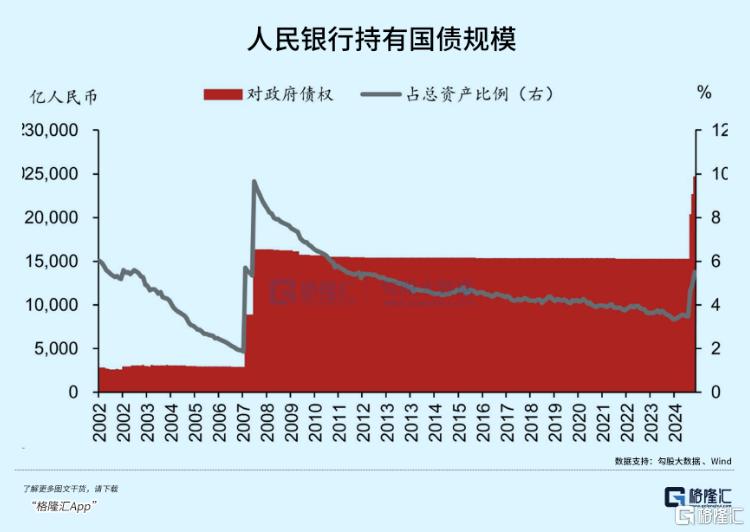

23年开始大发国债,然后市场以政府为龙头开始流动性转移。

钱确实流出去了,但地方拿到钱也花不出去,花不出去就流不到民间,几乎只能在GL和大资本之间流动。

结果是,上层的流动性不足确实解决了,下层的流动性则越来越恶化,整体通缩加剧。

反映到民间,失业率……裁员……国企……工资……

要么,细化针对性,放水的对象从全民缩小到特定几个人群。

这或许是消费贷新政,之所以以如此形状出现的原因之一。

仍然是经典的中式放水。

不论是放贷还是发债,归根结底就是找个中间环节,然后绞尽脑汁间接把钱撒出去。

既然如此,为什么不砍掉中间环节?

03

尾声

目前正经的发钱模式有两种,新加坡式发钱和美国式发钱。

两者本质上都是劫富济贫。

新加坡式发钱,锚定富人税,就是很单纯的转移支付。

美国式发钱,可以理解为锚定未来的税收。

央行直接印钱发到每个人的银行账户,没有中间环节。社会凭空多出海量钞票,目的是刺激流动性。

美国政府债务如今已经超过36万亿美元,一定程度上是对未来透支过头的体现。

问题之一在于,发钱是给全民均等发的,但并不是全民都有能力纳税。

穷人和富人都得到1万美元,但前者基本不纳税、或者税率很低。

锚定未来税收发下去的钱,相当于是把富人未来的钱,提前给全国人花。

……

回到这里。

新加坡模式肯定走不通,劫富济贫不是赶尽杀绝。

美国模式呢?

我们的个税起征点是月入5000元,而全国超过70%人口的收入在5000元以下。

大部分人不直接贡献税收。

中美的不同点在于,穷人的规模远远超过;富人的规模对比,则又恰恰相反。

理论上,如果照美国那样全民直接发钱,中国富人所需要付出的,也远远比美国富人更多。

强行复制,可以说是变相地打土豪、分田地。

但是……谁说要强行复制了?别人发1万,我们发500行不行?

区区几百元,绝大部分人拿到手绝对是去消费,而不是存起来。

……

关于这件事,背后是阶层利益的博弈,谁支持谁反对,你基本能看出来他的屁股坐在哪。

比如,很多专家学者强烈反对直接发钱,甚至说出了“都发钱等于没发钱”的奇葩言论,一口咬定全民发钱就是搞金元券。

不管是不是,反正他是专家,他说是金元券就是金元券。

我觉得不是。(全文完)

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)92.50

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05