周三发生了什么?高盛和摩根大通深入解读最新关税政策

来自高盛的首席交易员John Flood和摩根大通的Market Intel部门主管Andrew Tyler的一些快速且直观的观察:

核心结论:总统宣布对除中国外所有国家的更高互惠关税暂停90天(对中国的累计关税立即上调至125%)。10%的统一关税仍然对所有国家生效。这是交易员们一直在寻找的潜在“缓解出口路径”。《华尔街日报》的Nick Timiraos写道:“解放日一周后的现状如下”。

对中国的关税将从周二的20%上调至周三的125%(此前为104%);

对除俄罗斯、朝鲜、白俄罗斯以外其他国家的关税为10%,为期90天;

钢铁和铝的关税为25%;

进口汽车的关税为25%;

加拿大和墨西哥对不符合USMCA标准的商品将面临25%的关税。

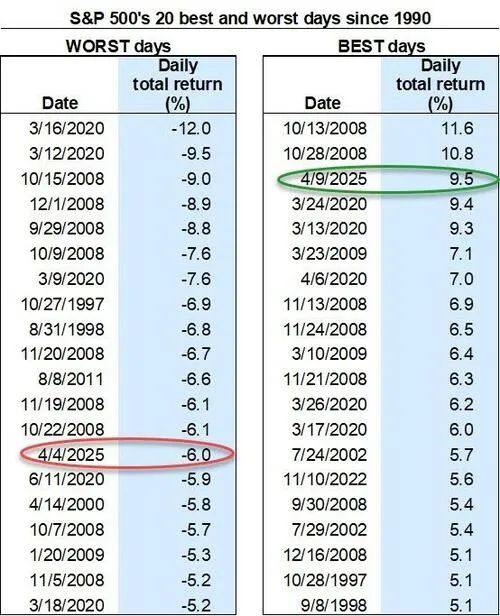

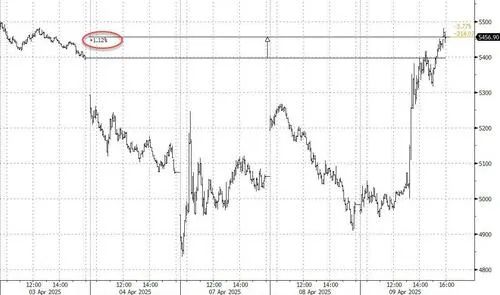

1. S&P 500今日上涨9.52%(MOC买盘为40亿美元),这是自1950年以来的第三大单日涨幅,仅次于2008年10月13日(+12%)和2008年10月28日(+11%)。

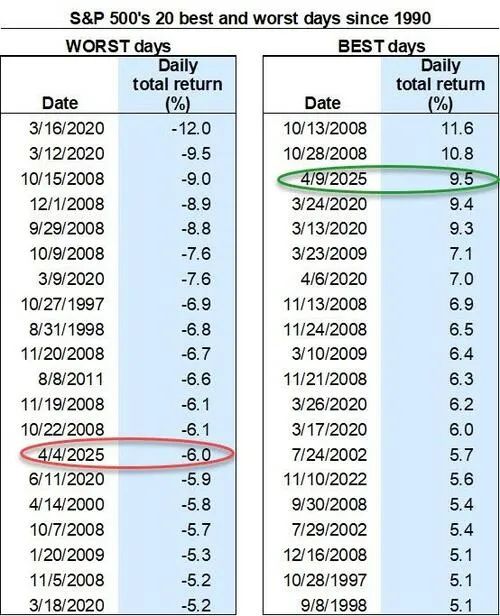

S&P市值增加了4.8万亿美元,创历史纪录;

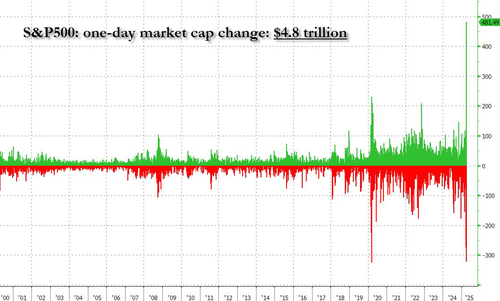

纳斯达克市值增加了2万亿美元,其中1.8万亿美元来自Mag 7(七巨头);

根据高盛的Michael Nocerino的数据,今日是VIX指数历史上最大单日跌幅:

-36.4%(2025年4月9日 关税逆转)

-29.6%(2010年5月10日 闪电崩盘之后)

-28.2%(2024年8月6日 日元套利)

-27.0%(2011年8月9日 希腊债务危机)

-25.9%(2006年6月15日 美联储通胀担忧)

-25.9%(2017年4月27日 宏观利多打败LePen)

-24.7%(2008年10月20日 全球金融危机)

今天唯一收跌的S&P 500成分股为DG、AWK、KR、CME、EXC、COR、MKTX和ED。

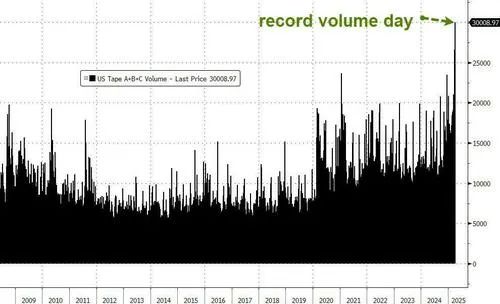

2. 今日美国股市总成交股数超300亿股,打破周一的290亿股纪录,创下美股历史单日成交量最高纪录。ETF占总成交量的37%(今年迄今平均为28%)。市场流动性仍然极差,S&P 500 Emini订单簿顶部深度仅为130万美元,几乎处于历史最低点(历史平均为1300万美元)。

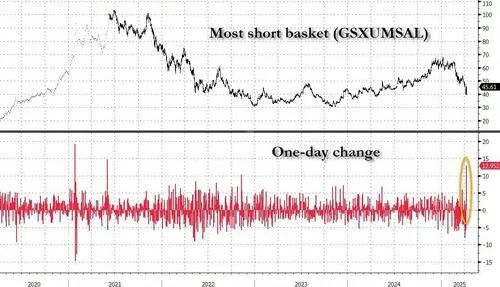

3. 总统发布“90天暂停”推文后,高盛的流动主要来自宏观产品中的对冲基金回补空头,但也看到Long-Only基金在大盘上涨过程中大量买入超大盘科技股。高盛的最具流动性空头篮子(GSXUMSAL INDEX)被轧空上涨+13%。收盘前,杠杆ETF的买盘是真实存在的。S&P MOC收盘不平衡单为+44亿美元买盘。

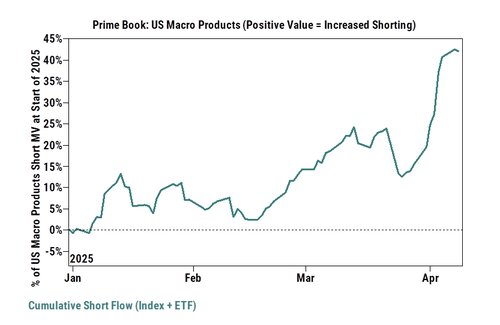

4. 高盛交易大厅今日的活跃度在1-10评分中为9,表现极其火热。大厅收益+12.8%,而过去30日均值为-169bps。资产管理人净买入达130亿美元,回补了大量近期卖出的标的(AI受益股、半导体、超大盘股)以及部分周期性股票。对冲基金净买入30亿美元,主要来自宏观产品的积极回补和科技股买入。ETF占今日总成交量的37%(年初至今为28%)。据Prime Brokerage称,截至今日,美国宏观产品的空头流动YTD为+42%。

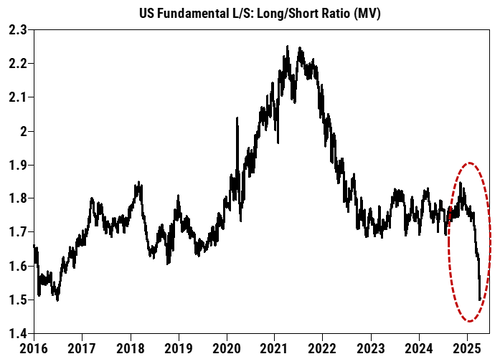

初步表现估算:基本面多空策略今日收益约+2%;须注意其净敞口此前处于5年来最低水平。

5. 本周以来,SPX日内波动区间如下:

周一:851bps

周二:727bps

周三:1077bps(自雷曼以来最大)

而从上周四收盘至今,净变化仅为1%。

6. 快速复位:截至昨日收盘,RSI低于30(即超卖状态)的SPX公司比例为55%,盘中一度超过60%。截至今日收盘,仅剩1%的公司处于超卖状态。高盛的Lee Coppersmith指出,“我们基本上清理掉了技术面上的看多理由(加上VIX从50多回落到30出头)”。考虑到对冲基金目前依旧处于高度净空状态,可确定接下来仍有大量追涨行为。

7. 高盛衍生品交易台:今天的市场波动异常疯狂,真实波动约为预期的3倍。在今日开盘前,该交易台倾向于持有较长期限的隐含波动率,因为其反应低于曲线其他部分 —— 而这正是客户利用的机会。高盛观察到前月波动率卖盘/后端波动率买盘(布局期限结构),随着客户不断展期对冲,这种策略表现优异。他们还看到顶部买盘,因为市场缓慢下行。关税消息发布后,前月波动率被猛烈压低……SPX 5月ATM波动率下降近7个波动点。但本轮反弹中,skew仍有买盘,客户在减持此前持有的看涨头寸。我们继续看到剧烈的日内波动,SPX波动带达到自全球金融危机以来的水平。明日的straddle隐含波动为2.30%。

8. 摩根大通 Market Intel观点:SPX今日上涨9.5%,为2008年10月以来最大单日涨幅,触发点为特朗普宣布对大多数国家的互惠关税暂停90天。考虑到自4月2日以来的深度抛售,这一上涨由技术因素和空头回补共同推动。从基本面来看,尽管有90天的暂缓,但宏观政策仍高度不确定,需观察谈判结果,后续美中贸易战升级、以及医药和半导体行业的关税政策仍有可能出台。接下来两天来自华盛顿的头条新闻,以及银行财报中的消费者趋势和宏观展望,将成为评估短期市场预期的关键。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56