SAP盘后能涨6%,可能要算在ORCL头上

SAP是为数不多的base在欧洲的软件公司,凭借其欧洲本土身份、企业级软件领导地位,成为欧洲在关税影响下的核心受益者。

短期来看,客户预算转移和替代需求将直接推动其云业务增长;长期需关注其技术迭代能力与欧洲政策落地的持续性。 $SAP SE(SAP)$

Q1业绩表现

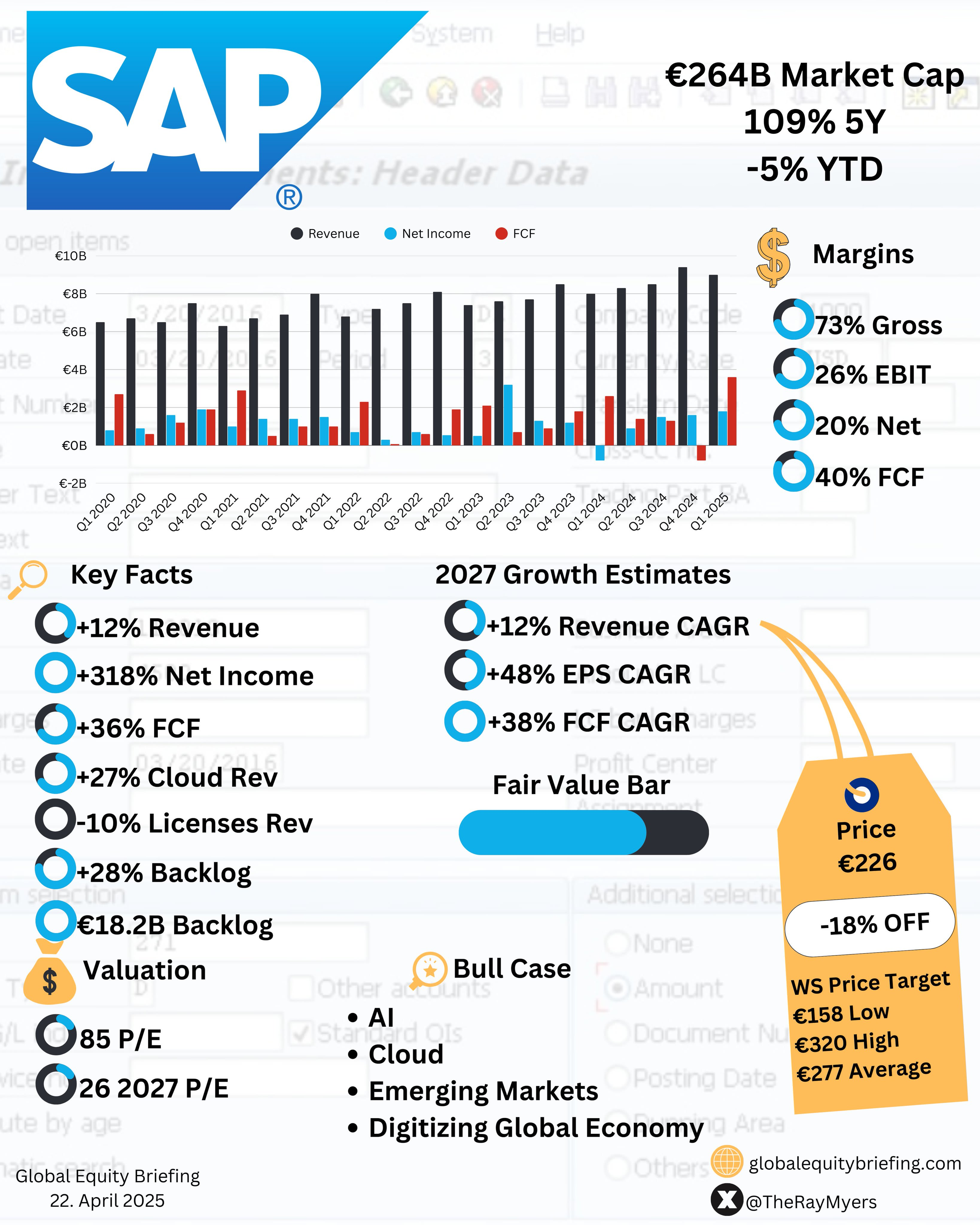

25财年Q1是业绩表现强劲。整体收入和利润均超市场预期。总收入90.1亿欧元,同比+12.1%(+11%按固定汇率计),略低于分析师预期的90.8亿欧元,但其中云业务表现亮眼,达到49.9亿欧元,同比+27%(+26%按固定汇率计),略低于市场预期的50.4亿欧元。云ERP套件收入增长更为突出,同比+34%(+33%按固定汇率计)

盈利方面,调整后EPS为1.44欧元,显著高于去年同期的0.81欧元,也超出市场预期的1.30欧元。公司净利润为17.8亿欧元,非IFRS经营利润达到24.6亿欧元,同比增长60%(+58%按固定汇率计),远超市场预期。IFRS经营利润为23亿欧元。

盘后市场反应积极,SAP股价在财报公布后上涨约7%,尽管此前季度股价下跌7.5%,今年累计下跌4.4%,但长期看股价表现稳健,过去12个月上涨超过35%。

关键信息

云业务持续高速增长,成为业绩主要驱动力

SAP的云收入和云订单积压(Current Cloud Backlog)分别同比增长27%和28%,云业务占总收入比例已达55%(按固定汇率计),显示公司成功转型为以云订阅为主的商业模式。云ERP套件收入增长34%,反映客户对SAP云端核心业务套件的强劲需求。SAP的AI驱动产品组合帮助客户在供应链中断等复杂环境中提升效率和敏捷性,也是SAP未来增长的重要战略方向。

盈利能力显著提升,成本控制成效明显

非IFRS经营利润同比大增60%,显示SAP在收入增长的同时有效控制成本,提升盈利质量。CFO Dominik Asam强调公司将继续保持成本纪律,保障利润和现金流,面对宏观环境的不确定性保持谨慎。

“欧洲自主”的浪潮兴起

公司对贸易摩擦、汇率波动等外部风险保持警惕,若贸易战升级,可能对转换率和全球经济产生负面影响,但公司当前业绩指引未做调整,继续看好全年增长前景。

受中美贸易战、地缘政治紧张(如美国技术制裁风险)及欧洲本土反美情绪影响,欧洲企业和政府正加速减少对美国技术(尤其是云服务、软件、半导体)的依赖,转向本土或非美供应商。

欧洲本土软件公司(如Proton、Tuta Mail、NextCloud等)用户量激增,部分企业付费用户增长达3倍。此外,法国、德国、意大利等国政府计划将预算从美国软件公司转向欧洲本土方案。法国社交媒体发起“美国软件黑名单”运动,呼吁替换Mag7( $苹果(AAPL)$ $谷歌(GOOG)$ $亚马逊(AMZN)$ $Meta Platforms, Inc.(META)$ $微软(MSFT)$ )等产品。

指引乐观,SAP的长期直接受益逻辑

替代 $甲骨文(ORCL)$ 等美国巨头,SAP作为欧洲最大的企业软件供应商(德国公司),在ERP、云计算等领域具备技术自主性,成为欧洲客户替代Oracle、Salesforce等美国产品的首选。欧洲客户(约30%)明确要求切换至欧洲供应商,SAP可能抢占Oracle的市场份额。

SAP在2025年Cloud Revenue增长指引(26-28%固定汇率)超出市场预期,盘后股价大涨,表明投资者对其在欧洲自主可控趋势下的增长潜力持乐观态度。

欧洲政府预算倾斜本土企业,叠加企业因“数据主权”和“供应链安全”主动替换美国软件,SAP的B端客户基础将进一步巩固。

风险点:

技术能力:SAP需持续提升云服务(如SAP S/4HANA Cloud)的竞争力,以完全替代AWS、Azure等美国云基础设施。

生态壁垒:部分欧洲企业仍依赖美国软件生态(如微软Office),完全迁移需要时间。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56