三大逻辑告诉你,为何当前适合自由现金流策略?

2025年被称为自由现金流策略爆发元年,各类自由现金流产品横空出世。近日,跟踪中证自由现金流指数的全指现金流ETF(代码:563773)正在发行,为自由现金流家族“再添一员”。

那么,为何市场开始关注自由现金流策略?根据招商策略近期观点,主要有三大逻辑——

首先,自由现金流(FCF)由海外提出,当前已成为全球企业价值评估领域使用最广泛、理论最健全的指标,自由现金流策略非常契合巴菲特的投资理念,国内也开始引入。

举个例子,巴菲特去年大幅加仓的五大商社,明显跑赢日经225指数,高现金流资产的溢价明显。

而代表国内高自由现金流企业的中证现金流指数,自基日(2013年12月31日)到2025年4月25日,相较沪深300的超额同样明显。数据显示,中证现金流全收益基日以来的年化收益率达18.91%,大幅跑赢同期沪深300全收益的8.97%,甚至跑赢了中证红利全收益的12.80%。

其次,从投资本质出发,投资回报率=股价变化+每股分红=△PE+△EPS+每股分红,也就是大家所说的赚业绩增长、估值扩张和股息分红的钱。而当前经济弱复苏阶段下,由于EPS大幅增长概率不大,投资者将转向长期增长稳定、现金流稳定的行业,高自由现金流的行业将获得一定估值溢价。

最后,中证现金流相较中证红利的权重行业盈利弹性更好,加上每个季度调仓的优势,现金流策略相比红利策略更具爆发力。

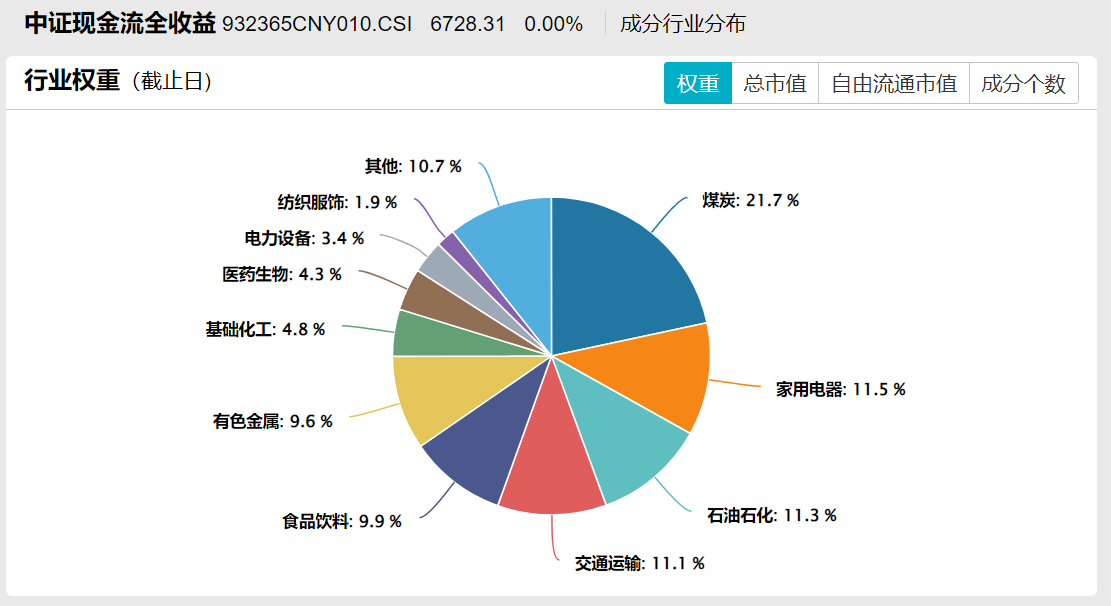

相比中证红利等高股息策略银行占比较高,中证现金流剔除了银行和地产板块,在家用电器、石油石化、食品饮料、有色金属等行业上超配明显。

而这些行业现金流充沛,除了分红还可以通过回购来实现股东回报最大化,而且相比红利主要重仓的成熟行业不同,这些行业在国补加码、资源品价格上行等因素下,盈利弹性也更好。叠加现金流策略每个季度末调仓的设定,成份股能不断吐故纳新、择优纳入,这也是为何现金流策略长期跑赢沪深300以及红利的重要原因。

总得来说,当前自由现金流策略已经逐步被市场认可,当前经济周期下可借助全指现金流ETF(代码:563773)构建该投资策略。

作者:A股小挖基

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56