美国市场真的崩了!高盛交易员:15年来最糟糕开端闪现 重新定价演变成“增长恐慌”

FX168财经报社(亚太)讯 美国股市周二(3月10日)迎来暴跌行情,“股灾”抛售恐慌情绪加剧。高盛交易员反思崩盘走势,表示已经看到贝塔系数和动量系数的常见足迹,这是15年来最糟糕的开端。该机构强调,市场从最初的重新定价,演变成为增长恐慌。

ZeroHedge对标准普尔500指数的走势评论称:“好消息是,再进行3个月的排毒,我们就不会再跌倒了。”

(来源:Twitter)

为了解过去6周发生多大变化,高盛的周期性/防御性大宗商品对(GSPUCYDE指数)目前已从高点下跌约16%,并且是高盛所见情况以及实时国内生产总值(GDP)的良好代表。

(来源:ZeroHedge)

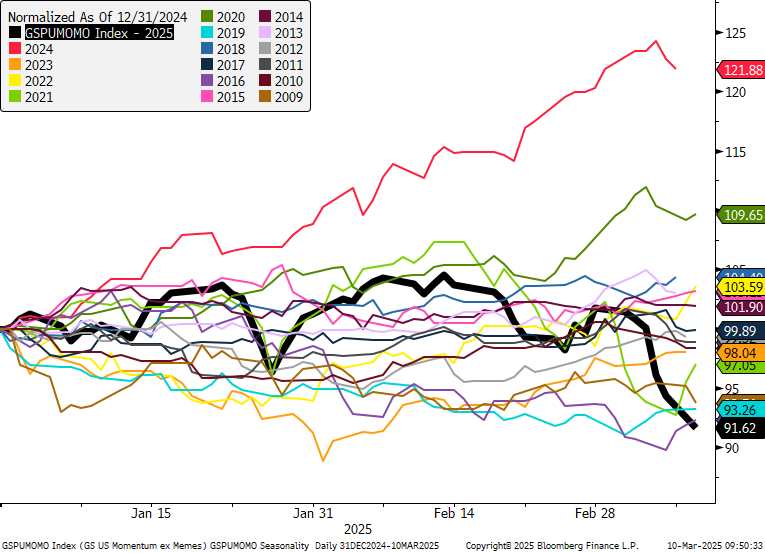

正如高盛的路易斯·米勒所指出的,增长恐慌通常涉及重大的因子轮换,而且市场已经看到了贝塔系数和动量系数的常见足迹,这是15年来最糟糕的开端。

(来源:ZeroHedge)

但对高盛交易员来说,新情况和更令人担忧的是多头拥挤的表现不佳,该银行正密切关注空头拥挤(直到周五才有所动作)。

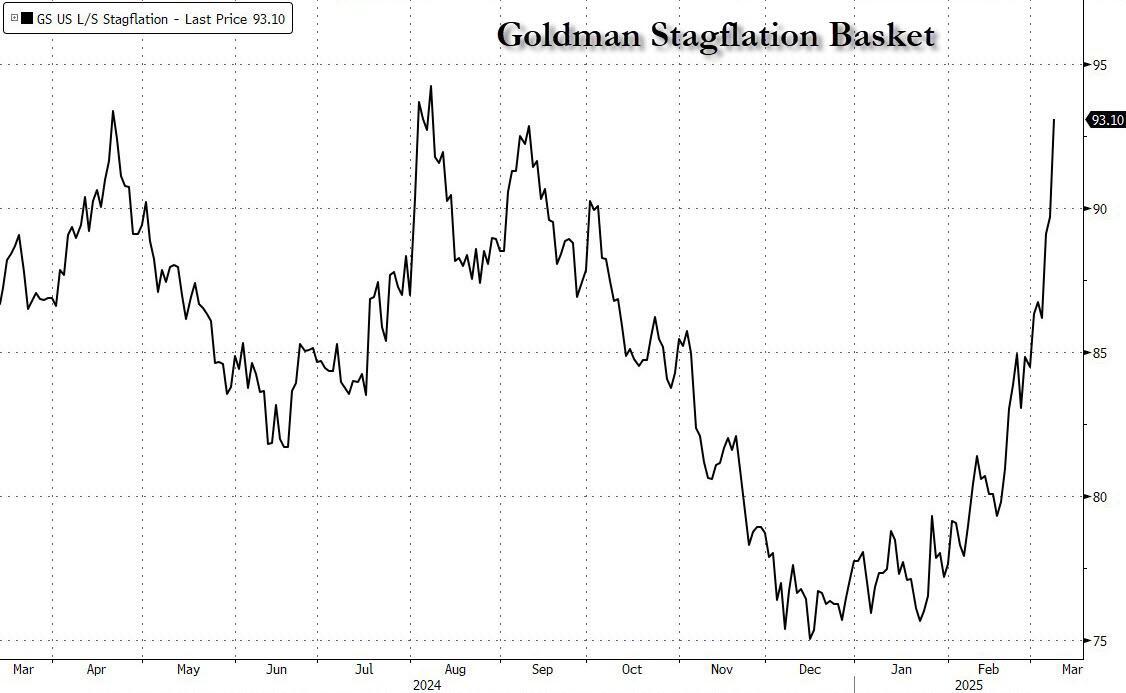

展望未来,周五的通胀预期值得关注,以避免出现滞胀的说法,但高盛滞胀篮子(GSPUSTAG)是目前年初至今表现最好的美国主题。

(来源:ZeroHedge)

米勒的结论是,美国的机遇将会逐渐明朗,并带来丰硕成果,但我们需要首先度过这个时期。

以下是股市暴跌之后高盛交易员们的观点概述:

Thomas Eason(Index Vol主管)

美国例外论式头寸的某种程度的平仓仍在继续,系统性因素为平仓增添了一些动力。感觉系统性头寸还没有全部平仓,市场似乎想知道“特朗普看跌期权”的执行价在哪里。波动率已重置为紧张水平。

他说道:“为了进行逆转,我们在QQQ中设置了1x1.5和1x2看涨期权价差,到期日为3月31日至5月31日。这次平仓与去年8月5日的平仓感觉不同,当时VIX/Vol套利通常处于零点。随着市场创下新低,波动率停滞不前。这次,总风险和l/s似乎处于零点。”

Benny Adler(ECM交易主管)

目前,有一系列因素共同作用,导致风险资产价格走势相当糟糕:

随着特朗普2.0的政策现实开始明朗,并且似乎比许多更为冷静的基本情况所假设的更不利于市场,市场在选举后的兴奋已经变成了一种令人讨厌的宿醉。

美国经济增长数据已在一定程度上放缓,从时间来看,这种放缓似乎与关税和其他近期政策声明基本无关。

人工智能(AI)——这主题是最近一轮美国牛市的巨大推动力,但在DeepSeek引发的近期不确定性中,它似乎不太可能帮助我们摆脱困境。

特朗普上周末向市场传递的信息是,他愿意承受短期内市场/经济的一些痛苦。换言之,至少目前,特朗普的看跌期权仍处于价外状态。

以上所有因素共同导致了仓位从相当拥挤的起点迅速且明显一边倒的解除。Benny表示:“好消息是,我们行动迅速,至少在仓位方面取得了很大进展。无论是在综合指数层面还是在行业/微观层面,选择一个确切的底部(战术或其他)可能都是不可能的,考虑到上述所有不利因素,不难想象美国综合指数的下行空间会更大。”

“话虽如此,我们可能已经相当接近一些受创最严重群体的可交易反弹,因为各种参与者开始在迄今为止非常一边倒的风险规避事件中发起进攻,”他说道。

Richard Privorotsky(欧洲、中东和非洲地区DeltaOne交易主管)

市场陷入了自发循环,试图找到特朗普政府的痛点。削减支出+倒退关税=增长恐慌。股票多次超卖,目前处于可靠的水平,可以进行广泛的spx/ndx和动量短期反弹。缺乏催化剂和l/s痛苦的市场感觉就像是10/10,看到多个口袋中的减息和去风险。

“我感觉我们很快就会进入熊市反弹,但在我们找到痛点之前,漂移会降低,”他说道。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管86.33